Partners Universe 13

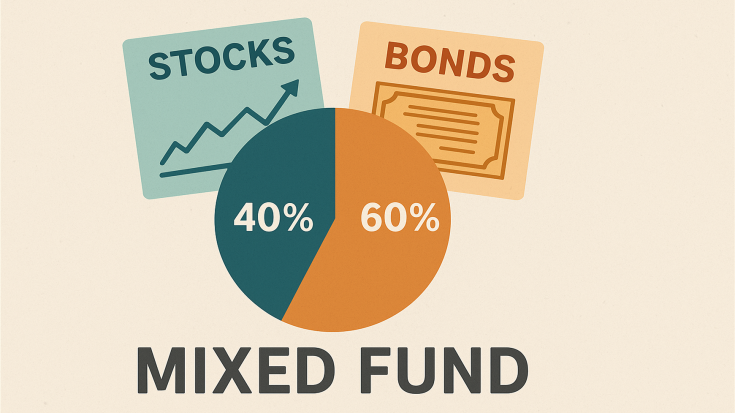

Aktivně řízený dynamický smíšený fond, jehož portfolio tvoří primárně různá ETF, doplňkově ale i konkrétní akciové a dluhopisové pozice. Na pětileté periodě si vede podobně jako konkurence.

V ČR působící Partners investiční společnost spravuje několik dluhopisových, smíšených i akciových fondů. Většina z nich usiluje o korunový výnos pomocí poměrně specifických strategií. Níže si představíme korunový smíšený fond, který je v nabídce Partners IS tím nejdynamičtějším.

ETF v centru pozornosti

Partners Universe 13 je v základu korunový dynamický smíšený fond, který vzhledem ke své investiční strategii investuje zejména do ETF, nikoliv konkrétních akcií nebo třeba dluhopisů, byť jako doplněk posloužit mohou.

Tato strategie znamená, že fond patří v rámci nabídky Partners IS do řady „ETF Solution“, tedy mezi fondy, které skutečně sází primárně na investice do ETF. Jak je vidět z grafu níže, v rámci této řady jde o druhý nejdynamičtější fond, po němž následuje již pouze ryze akciový Partners 7 Stars.

Pokračování článku je dostupné pro registrované

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.