Úspěšný dynamický fond od J&T investiční společnosti zaujme mladé investory

J&T NextGen OPF je dynamický smíšený korunový fond prosazující růstový investiční styl. Cílí hlavně na mladé investory, kteří preferují moderní trendy a vysoký výnosový potenciál za cenu větší kolísavosti. V portfoliu dominují akcie technologických společností z USA, doplněné o inovativní zdravotnické a průmyslové firmy nebo bitcoinové ETF. S touto unikátní strategií dosahuje fond po necelých 2 letech od svého vzniku nadprůměrné výkonnosti vůči potenciální konkurenci.

Považujete se za výrazně dynamického investora, který hodlá rozhodující většinu svého portfolia umístit na akciových trzích? Věříte, že nejsilnější výkonnostní potenciál slibují moderní a rychle expandující společnosti, které efektivně odrážejí soudobý pokrok ve svém byznysu? Hledáte aktivně řízený investiční produkt dostupný v koruně, ale nemáte jednoznačný názor na zajišťování měnového rizika a chcete rozhodování o něm ponechat na portfolio managementu? Pak pro vás připadá v úvahu dynamický smíšený korunový fond od J&T investiční společnosti, který uplatňuje růstový investiční styl a celkovým profilem se blíží akciovým fondům.

Investiční výbor s hlasem mladé generace

J&T NextGen OPF investuje rozhodující většinu svého portfolia, konkrétně 75 % až 100 %, do akcií nebo obdobně rizikových (alternativních) nástrojů. Obvykle drží jednotlivé tituly, ale nevyhýbá se ani ETF. Zbývajících 0 % až 25 % majetku může vyhradit dluhopisům různého typu nebo nástrojům peněžního trhu. V akciové složce běžně dominuje trh USA a doplňkovou roli hrají ostatní regiony. Ze sektorů mají při orientaci fondu na progresivní růstové firmy navrch ty spojené s digitálními technologiemi, i když v rámci diverzifikace jsou omezeně zastoupeny i defenzivní sektory. Konzervativní aktiva pak slouží jako stabilizační prvek portfolia v případě negativního výhledu manažerského týmu na akciové trhy.

Fond celkově uplatňuje velkou volnost ve struktuře investic až na zmíněné interní limity, k nimž patří i zachovávání váhy každého titulu do 10 %. Flexibilní přístup prosazuje i k měnovému riziku, které může zajišťovat příležitostně nebo částečně (pouze u některých měn).

Plusy

- jedinečná investiční strategie s orientací na aktuální růstová témata

- náskok nad průměrem konkurence od července 2024

- korunová třída s flexibilním přístupem k zajišťování měnového rizika

Mínusy

- vyšší volatilita než u potenciální konkurence

Výběr (akciových) pozic do portfolia probíhá pomocí fundamentální analýzy a využívá rovněž alternativní data. Východisko představují širší investiční nápady, které předkládá portfolio manažerovi fondu investiční výbor složený ze zástupců nastupující generace mladších investorů. Ti často kladou důraz na výrazné soudobé trendy například v oblasti umělé inteligence, kryptoměn nebo kyberbezpečnosti. Fondem držené společnosti by pak měly nabízet lepší šanci na růst základních hospodářských ukazatelů během následujících 5 let než konkurence v sektoru.

Podle portfolio manažera Michala Semotana preferují nyní zástupci mladé generace v investičním výboru „technologické tituly, a to primárně společnosti zabývající se AI a navazujícími službami včetně reálných aplikací v širokém spektru segmentů. Jedním z hlavních je pak healthcare nebo infrastruktura.“ Byznysové napojení firem zařazených do portfolia na uvedená moderní témata by pak měl doprovázet rostoucí zájem především amerických spotřebitelů o jejich produkty a služby. „Díky častému působení našich členů investičního výboru v zahraničí máme šanci dobře pochopit a odhalit firmy, jejichž produkt či služba je pro klienty atraktivní, v některých segmentech i disruptivní vůči zaběhlé konkurenci. Praktická zkouška produktu nebo služby je pak naší výhodou, včetně porozumění příslušnému trhu,“ doplňuje portfolio manažer.

| Velikost fondu k 7.11.2025 | 430 mil. CZK |

| ISIN | CZ0008478187 (třída CZK akumulační) |

| Typ fondu | smíšený dynamický globální – růstový styl |

| Datum zahájení činnosti | 01.12.2023 |

| Vstupní poplatek | max. 3,0 % |

| Manažerský poplatek | 1,0 % (OCF 1,55 %) |

| Výkonnostní odměna | 10 % z kladného výnosu (High Water Mark) |

| Benchmark | není |

| ESG: SFDR | článek 6 |

| Zdroj: web společnosti | |

Amerika a technologie v popředí zájmu

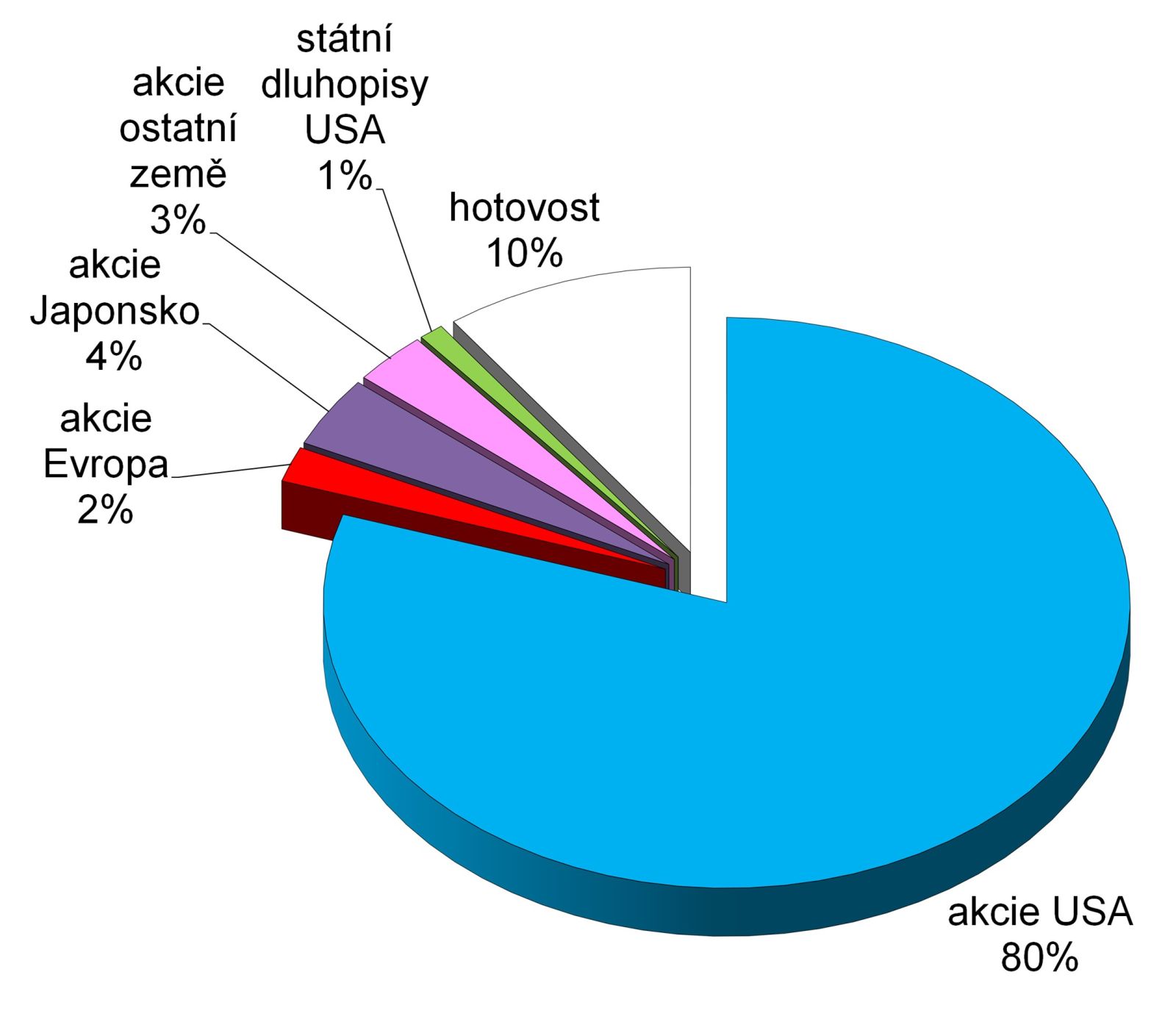

Graf 1 ukazuje celkové složení portfolia portrétovaného fondu z konce října. Stěžejní roli v něm hraje akciová složka s dominantní expozicí vůči trhu USA. Z ostatních regionů mají solidní zastoupení ještě japonské akcie, ovšem ty evropské zohledňuje fond v daleko menší než obvyklé váze. Upozaďuje také rozvíjející se akciové trhy. Z konzervativních tříd aktiv pak výrazně upřednostňuje hotovostní nástroje před státními dluhopisy USA.

S ohledem na dynamickou až agresivní strategii, růstový styl orientovaný na novou ekonomiku, 5letý investiční horizont a aktuální snižování úrokových sazeb v USA protěžuje nyní fond akciovou složku. Největší prostor v ní poskytuje digitálně technologickým společnostem, které tvoří více než 50 % portfolia. Řada z nich významně pokrývá témata umělé inteligence a čipů. Z ostatních sektorů či témat stojí za zmínku ještě zdravotnictví (13 %), kryptoměny (6 %), průmysl (5 %) a utility (5 %).

Největší pozice reprezentují podle tabulky 1 společnosti Alphabet, Amazon a Nvidia spojené s aplikací AI včetně budování infrastruktury – jak klasické, tak pro datová centra. Doplňují je méně známé firmy, které však ve svých tržních segmentech často nabízejí unikátní produkty. Jde například o farmaceutické tituly Harrow a Esperion Therapeutics nebo společnost provozující servis leteckých motorů a jejich leasing FTAI Aviation. V portfoliu se na předních místech také nachází akciové ETF na téma kybernetické bezpečnosti Global X Cybersecurity ETF a bitcoinové iShares Bitcoin Trust ETF.

| pozice | země | Sektor GICS | váha ve fondu |

| Alphabet Inc. | USA | komunikace | 6,5% |

| Amazon.com Inc. | USA | cyklická spotřeba | 5,7% |

| Nvidia Corp. | USA | informační technologie | 4,7% |

| iShares Bitcoin Trust ETF | USA | finance | 4,0% |

| Harrow Inc. | USA | zdravotnictví | 3,5% |

| Esperion Therapeutics Inc. | USA | zdravotnictví | 3,4% |

| UnitedHealth Group Inc. | USA | zdravotnictví | 3,2% |

| Taiwan Semiconductor Manufacturing | Tchaj-wan | informační technologie | 3,1% |

| Global X Cybersecurity ETF | USA | finance | 2,9% |

| FTAI Aviation Ltd. | USA | průmysl | 2,8% |

| 10 největších pozic celkem | 39,8% | ||

| Zdroj: web společnosti | |||

J&T NextGen OPF také drží řadu menších akciových pozic, mimo jiné ve společnostech vyvíjejících kvantové počítače nebo podnikajících v komoditních odvětvích zlata a vzácných surovin (Perpetua Resources). Své zastoupení mají v portfoliu také finanční společnosti bankovního i nebankovního charakteru. Klasické dividendové tituly jsou ovšem při prosazovaném růstovém stylu velmi upozaděny a třeba takové telekomunikace v portfoliu zcela chybí.

Dluhopisové pozice tvoří pouze státní dluhopisy USA, neboť dřívější investice fondu do korporátních dluhopisů se ukázaly jako neefektivní kvůli vysokým spreadům mezi nákupní a prodejní cenou při menším objemu obchodů.

Měnové riziko zajišťuje fond nyní částečně, a to u asi 85 % dolarových aktiv. Ostatní zahraniční měny nechává otevřené jejich kurzovému vývoji proti koruně.

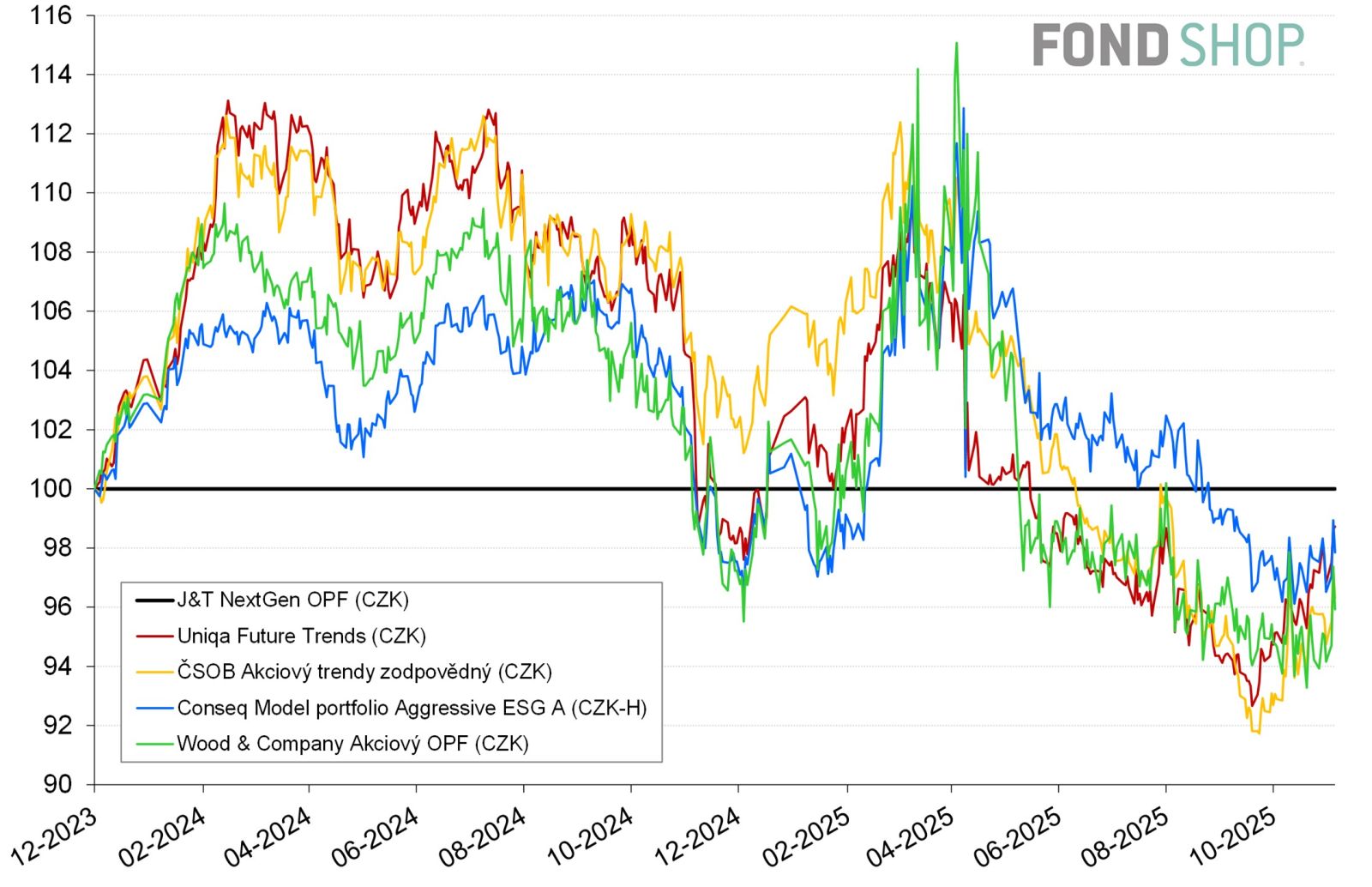

Náskok na převážně rostoucím trhu od září 2024

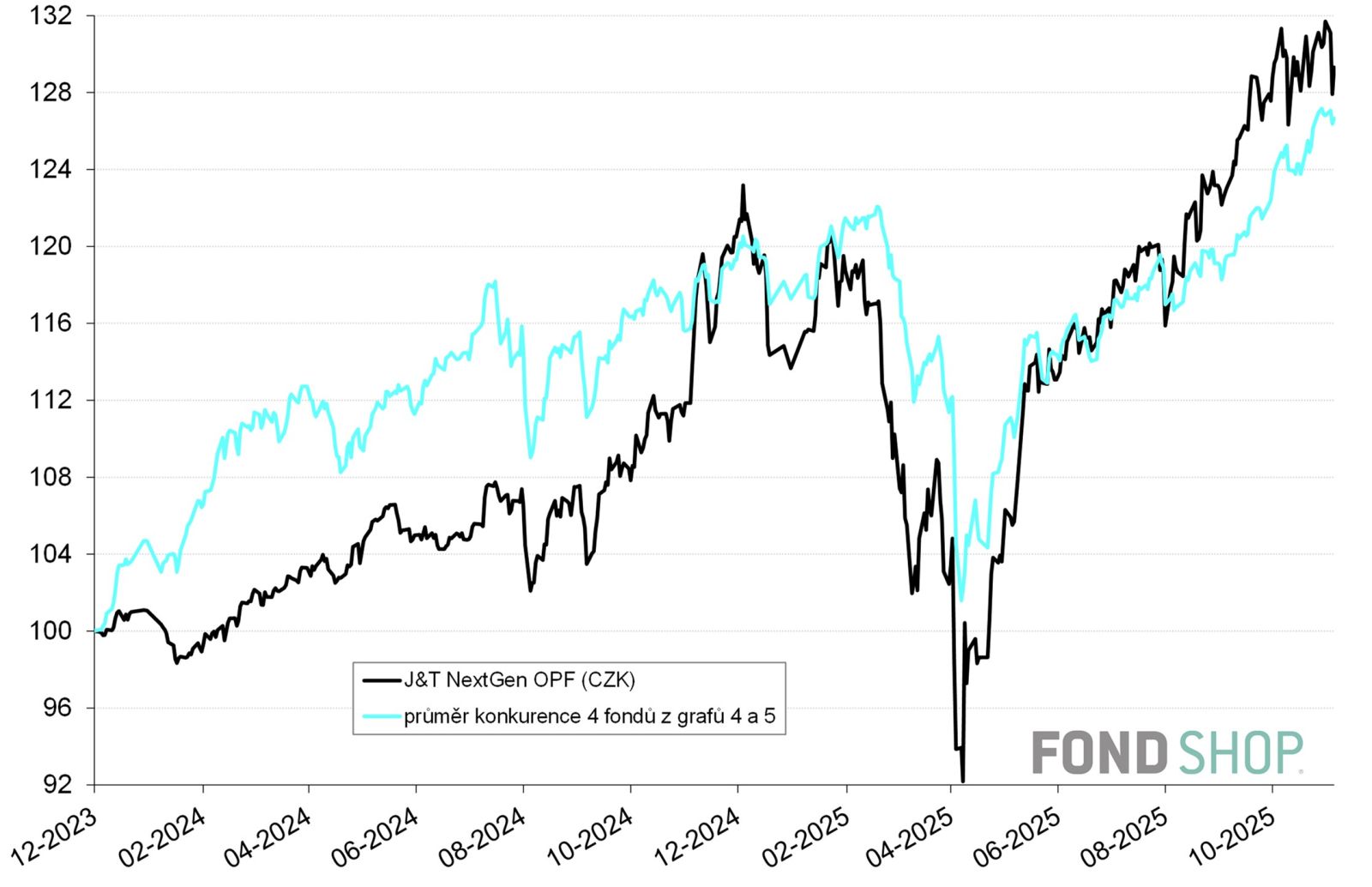

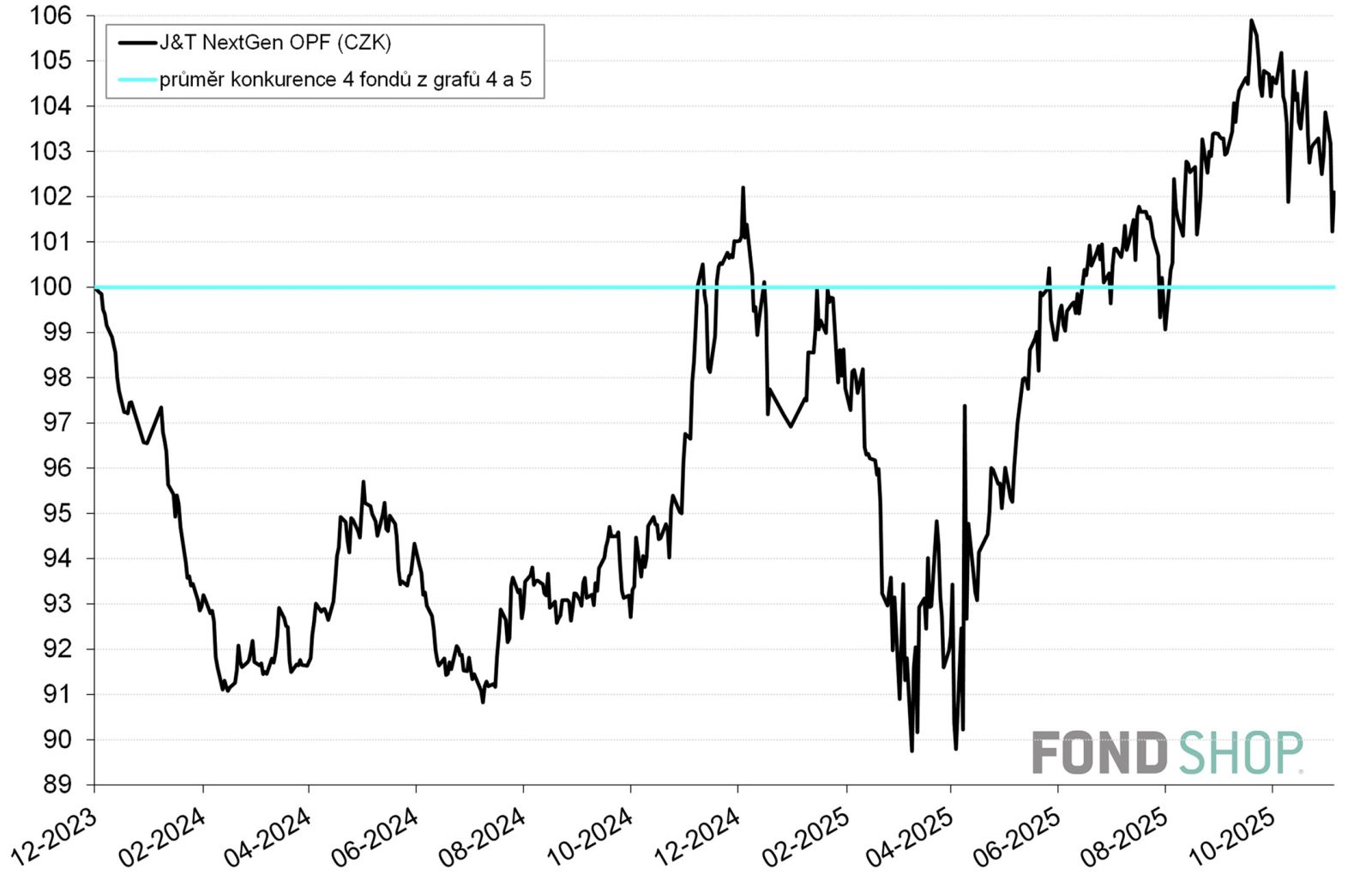

Grafy 2 a 3 srovnávají dosavadní korunovou výkonnost portrétovaného fondu (za necelé 2 roky jeho existence) s průměrem konkurence čtyř korunových smíšených dynamických nebo akciových fondů z grafů 4 a 5, které obdobně zohledňují moderní investiční témata nebo vyzvedávají akcie z ICT sektorů. Obě křivky mají docela odchylný vývoj, což svědčí o jedinečné investiční strategii J&T NextGen OPF i rozdílném přístupu potenciálních konkurentů k zajišťování měnového rizika (viz dále). Srovnání je pak pouze orientační.

Z grafů lze přesto vyčíst, že portrétovaný fond zaznamenal v prvních měsících existence pomalejší a zároveň stabilnější růst než průměr konkurence. V období od září 2024 ovšem naopak zhodnocoval výrazně rychleji na převládajícím rostoucím trhu za cenu toho, že drsněji zakolísal od prosince 2024 do května 2025. K dramatickému výkyvu ceny jeho podílového listu přispěly tvrdá dovozní cla nového prezidenta USA Donalda Trumpa, obchodní válka USA s Čínou a pozdější zmírňování celních sazeb na základě obchodních dohod USA s vybranými partnery. V portfoliu významně zastoupeným růstovým akciím z digitálně technologických sektorů nakonec prospělo, že dopady cel na americkou ekonomiku (zatím) nenaplnily původní obavy z razantního vzestupu inflace a centrální banka Fed mohla obnovit cyklus snižování úrokových sazeb.

| fond | průměr konkurence | |

Výkonnost v CZK | ||

| 6 měsíců (od 6.5.2025) | 22,1% | 14,0% |

| 1 rok (od 6.11.2024) | 13,7% | 9,0% |

| 18 měsíců (od 6.5.2024) | 23,3% | 15,0% |

| od vzniku (od 4.12.2023) | 29,3% | 26,7% |

| od vzniku fondu p.a. | 14,2% | 13,0% |

| Zdroj: Morningstar, výpočty autora | ||

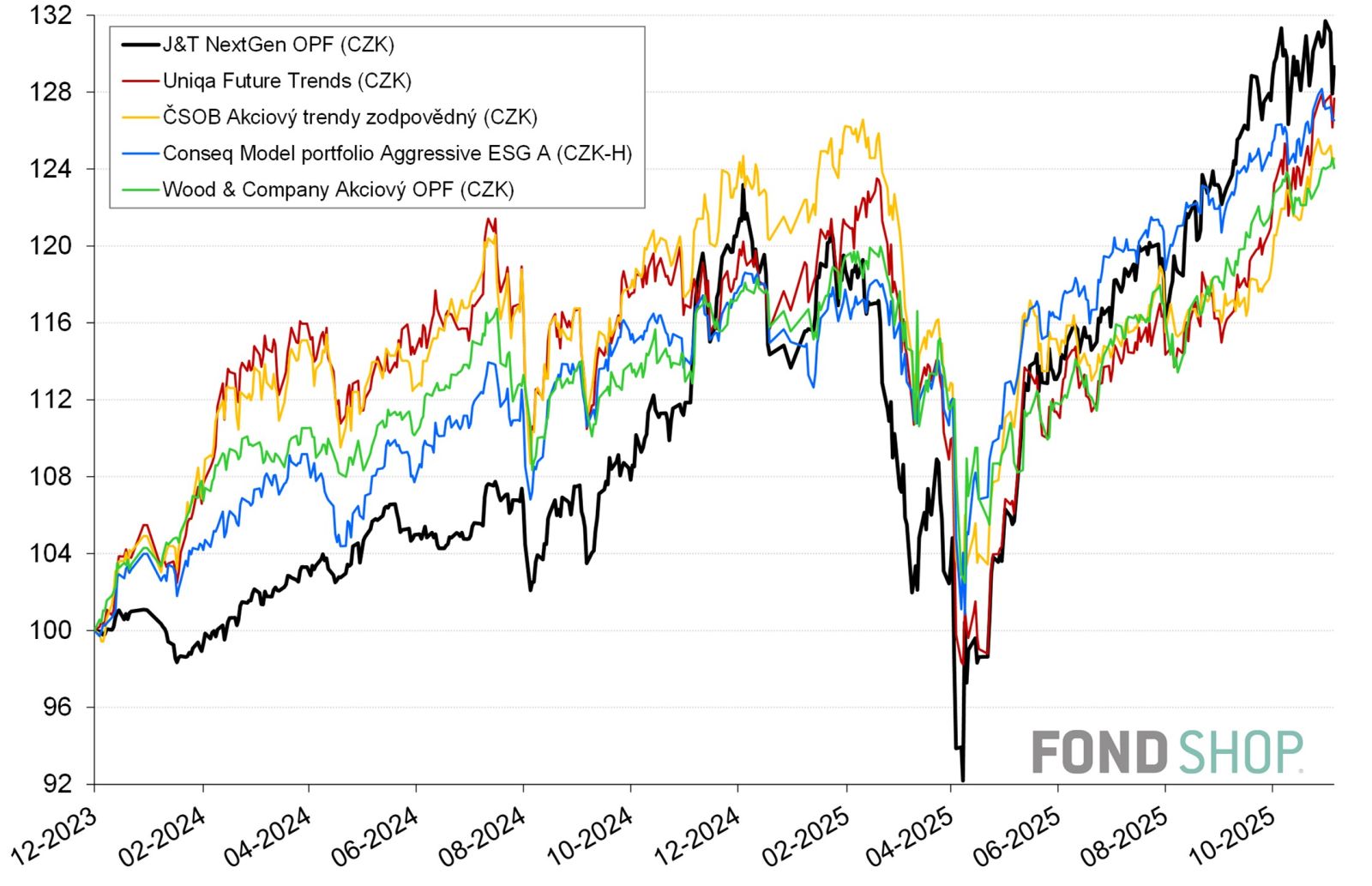

Grafy 4 a 5 prozrazují, že J&T NextGen OPF navzdory počátečnímu zaostávání zdolal svým celkovým zhodnocením všechny čtyři potenciálně konkurenční fondy tvořící průměr konkurence v grafech 2 a 3. Kvůli peripetiím s Trumpovými cly sice vykázal i nejvyšší volatilitu, avšak tato nevýhoda ustupuje do pozadí na dlouhém investičním horizontu (cca 5 let a více) vhodném pro silně dynamické investice.

Pokud jde o rizikově vážený výnos či poměr výkonnost / volatilita, vychází jako nejvážnější potenciální konkurent Conseq Model portfolio Aggressive ESG A, který však oproti portrétovanému fondu klade velký důraz na zodpovědné investování v duchu faktorů udržitelnosti ESG a kompletně zajišťuje měnové riziko do koruny. Jeho strategie se od J&T NextGen OPF liší i typicky nižším podílem akciové složky kolem 80 % (ve prospěch dluhopisové). To spolu s 15% pokrytím evropských akcií vede ke stabilnější výkonnosti, ale také často k pomalejšímu růstu. Podobně se projevuje celkově méně úspěšný fond Wood & Company Akciový OPF s vahou akciové složky 75 % až 80 %, respektive evropských akcií 14 % a aktivním řízením měnového rizika. Ten již ve shodě s portrétovaným fondem nefavorizuje kritéria ESG.

Další dva fondy orientují svou strategii více na průlomové trendy nové doby, ale nechávají svůj korunový vývoj plně otevřený měnovému riziku, které jim zvýšilo kolísavost. Zároveň přispělo k jejich silnějšímu zhodnocení oproti J&T NextGen OPF do léta 2024 díky tehdy převažujícímu oslabování koruny vůči světovým měnám, i k horší kladné výkonnosti od jara 2025, kdy dominovalo posilování koruny.

ČSOB Akciový trendy zodpovědný kombinuje témata bohatnutí populace, urbanizace a globalizace, přičemž sektorově preferuje informační technologie (30 %) a zdravotnictví (17 %). Investuje však podstatně více než J&T NextGen OPF do vyspělé Evropy (26 %). Tu ještě masivněji vyzvedává fond Uniqa Future Trends (30 %), který preferuje společnosti poskytující technologie budoucnosti (automatizace, digitalizace, robotizace) nebo profitující z demografických trendů. Sektorově protěžuje IT (36 %), průmysl (20 %) a zdravotnictví (15 %). Na portrétovaný fond však ani jeden z této dvojice nestačil.

Pro ty, kdo se nebojí

Korunový fond J&T NextGen OPF uvítají jako doplněk portfolia dynamičtí investoři, kteří věří v dlouhodobě nadstandardní výkonnost růstových akcií nebo schopnost amerických digitálně technologických společností přinášet důležité inovace trvale zkvalitňující každodenní život. A to navzdory aktuálním výzvám, které pro jejich akcie představují vysoké valuace. Jedinečným růstovým stylem zaujme tento fond i mladé investory, usilující v logice životního cyklu o výrazné zhodnocení na počátku budování finanční rezervy v produktivním věku.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.