BNP Paribas US Small Cap: Jak využít potenciál amerických společností s malou tržní kapitalizací

Akcie společností s malou tržní kapitalizací nejen z USA po nějakou dobu zaostávaly za svými většími konkurenty. Nepřála jim například doba vysokých úrokových sazeb, která prodražovala jejich financování. Jenže doba se mění a tyto společnosti v poslední době dynamicky rostou. Za pozornost tak jistě stojí fond BNP Paribas US Small Cap, který na pětileté periodě poráží i index Russell 2000.

Akcie s malou tržní kapitalizací se obvykle definují jako společnosti s tržní hodnotou nižší než 2 miliardy USD. Historicky tyto akcie na dlouhé periodě vykazovaly vyšší výnosy než akcie velkých společností, což je jev známý jako prémie za malou tržní kapitalizaci.

Tento fenomén vychází z předpokladu, že menší firmy jsou rizikovější, méně stabilní a často čelí větším výzvám než zavedené velké korporace. Investoři proto u těchto společností očekávají vyšší výnosy jako kompenzaci za podstoupené riziko.

V posledních letech tomu však bylo jinak, protože akcie velkých společností, zejména ty v USA, překonávaly své menší protějšky a dosahovaly lepších výsledků po delší dobu. Důvodů bylo více, určitě můžeme zmínit třeba vliv tzv. úžasné sedmičky, která táhne nahoru celý index S&P 500.

V poslední době se ale karta, zdá se, otáčí. Vítězství Donalda Trumpa v amerických prezidentských volbách vyvolalo na americkém akciovém trhu minimálně dočasnou rallye, v jejímž čele stály právě akcie s menší tržní kapitalizací, které se po delší sobě dostaly opět na nová historická maxima.

Důvod je vlastně prozaický – očekávání, že Donald Trump spolu s republikánským Kongresem dokáže splnit svůj slib o politice příznivé pro podniky. Společnostem s malou tržní kapitalizací také svědčí kroky Fedu, který zahájil cyklus uvolňování měnové politiky. Nízké sazby jsou pro tyto společnosti, i vzhledem k časté nutnosti dluhového financování, výhodné.

I na základě těchto událostí může stát za úvahu zařazení amerických small cap společností do portfolia. Ať už pomocí ETF, nebo podílových fondů. A právě na jeden aktivně řízený podílový fond zaměřený na americké společnosti s malou tržní kapitalizací se podíváme. Konkrétně jde o BNP Paribas US Small Cap. Ten je v ČR registrován ve více třídách, včetně tzv. USD privilegované třídy, která je určena pro poradce a klienty v honorářovém poradenství, a proto si účtuje nižší celkové náklady.

Aktivní správa a fundamentální výzkum

BNP Paribas US Small Cap je v základu aktivně řízený akciový fond, který se v rámci své strategie zaměřuje na americké společnosti s malou tržní kapitalizací. Tomu odpovídá i jeho benchmark, kterým je známý index Russell 2000.

| Název fondu | BNP Paribas US Small Cap |

| Velikost fondu k 31.10.2024 | 1095 mil. USD (všechny třídy) |

| ISIN | LU0823410997; USD třída LU0823411458, USD privilegovaná třída |

| Typ fondu | akciový - small cap |

| Vznik fondu | březen 2001 |

| Manažerský poplatek | 1,57 % (OCF 2,23 %) - USD třída 0,9 % (OCF 1,23 %) - USD privilegovaná třída |

| ESG: SFDR | článek 8 |

| MSCI ESG Fund Rating | A |

| Zdroj: Web společnosti | |

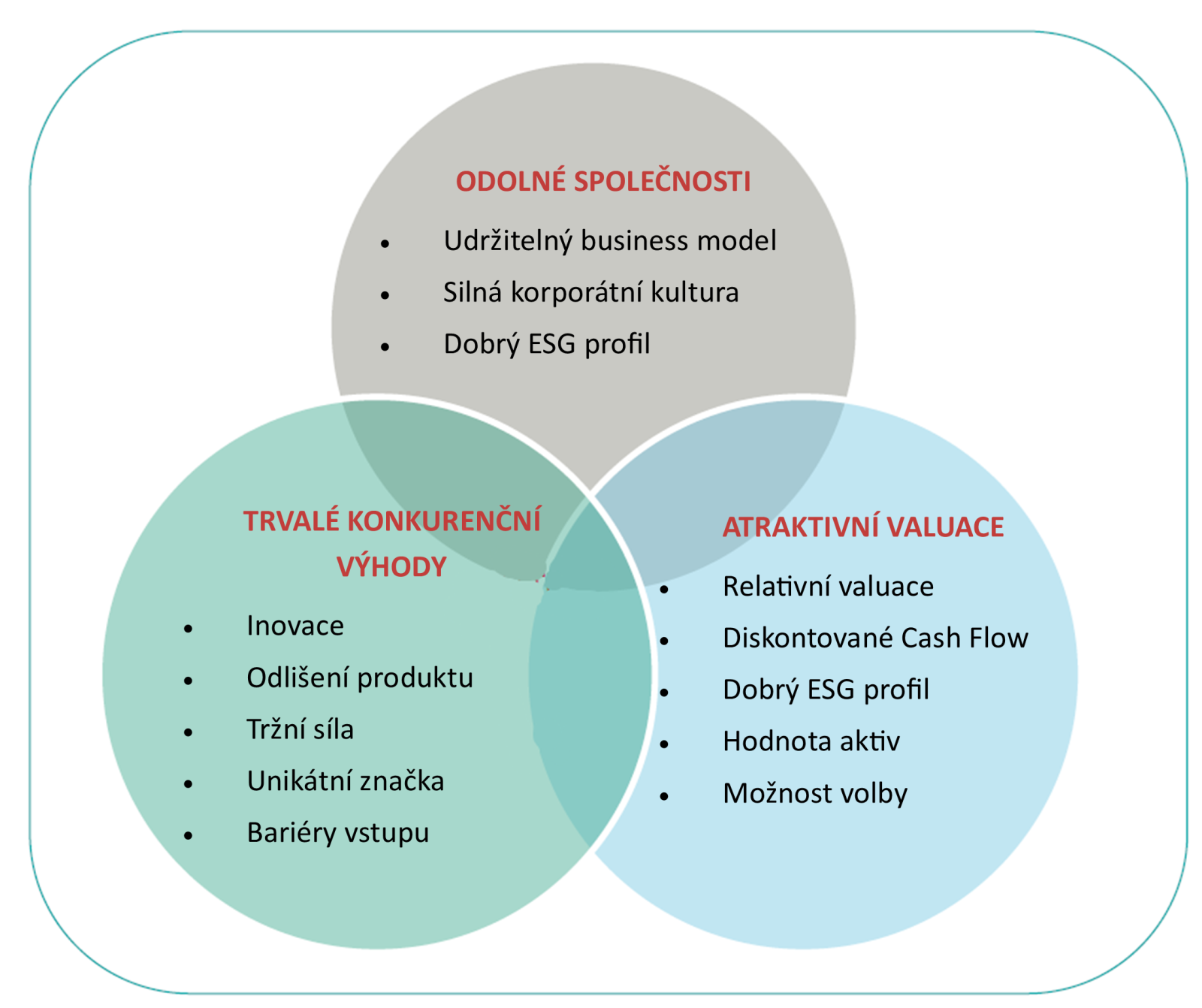

Výběr konkrétních společností do portfolia fondu je založený na fundamentální analýze, kterou provádějí specialisté na jednotlivá odvětví. Cílem je identifikovat odolné společnosti s trvalou konkurenční výhodou, které se prodávají za atraktivní ocenění.

Investiční proces začíná detailním screeningem společností s malou tržní kapitalizací, přičemž v době nákupu musí splňovat kritéria tržní kapitalizace odpovídající společnostem zařazeným do indexu Russell 2000. Při tomto výběru je kladen důraz na jejich likviditu a parametry ESG, což vede k vytvoření seznamu společností, které portfolio manažeři dále monitorují a podrobují hlubší analýze.

Analytický proces zahrnuje řadu kroků, jako je hodnocení udržitelnosti odvětví, analýza konkurenčního prostředí, překážek vstupu na trh a detailní posouzení kritérií ESG. Nedílnou součástí je i přímá komunikace s vrcholovým vedením společností, jejich konkurenty, dodavateli a odborníky z oboru. Dále se analyzují výroční zprávy, firemní prezentace a záznamy z konferenčních hovorů. Klíčovým prvkem je také modelování budoucích scénářů zisků a peněžních toků, které slouží k určení cílové ceny akcií.

Společnosti jsou do portfolia zařazovány s dlouhodobou perspektivou. Maximální aktivní váha jedné pozice (tj. rozdíl oproti váze v indexu Russell 2000) je omezena na 3 %. Z pohledu sektorového složení by se portfolio mělo od benchmarku odchylovat maximálně o ±5 %.

Celý proces vede k investičním pozicím ve 70 až 100 společnostech, což je s ohledem na zaměření na firmy s malou tržní kapitalizací poměrně koncentrované portfolio – zejména ve srovnání s indexem Russell 2000, který obsahuje přibližně 2000 společností.

Řízení rizik, včetně rozhodnutí o prodeji společností již zařazených v portfoliu, je stejně důležité jako jejich výběr a nákup. Portfolio manažeři přistupují k prodeji na základě několika klíčových důvodů:

- Nesprávné předpoklady: Ukáže se, že původní investiční teze byla chybná nebo panuje vysoká míra nejistoty.

- Blízkost cílové ceny: Cena akcií se přiblíží férovému ocenění, nebo dosáhne 90 % cílové hodnoty.

- Lepší příležitosti: Objeví se atraktivnější investiční možnosti jinde.

- Nízké hodnocení ESG: Společnost přestane splňovat požadované standardy v oblasti ESG.

- Překročení tržní kapitalizace: Společnost již svou velikostí přesahuje rozsah indexu Russell 2000.

Tato pravidla zajišťují disciplinovaný přístup k řízení portfolia a minimalizují rizika spojená s držením nevhodných aktiv.

Převaha financí a zdravotnictví

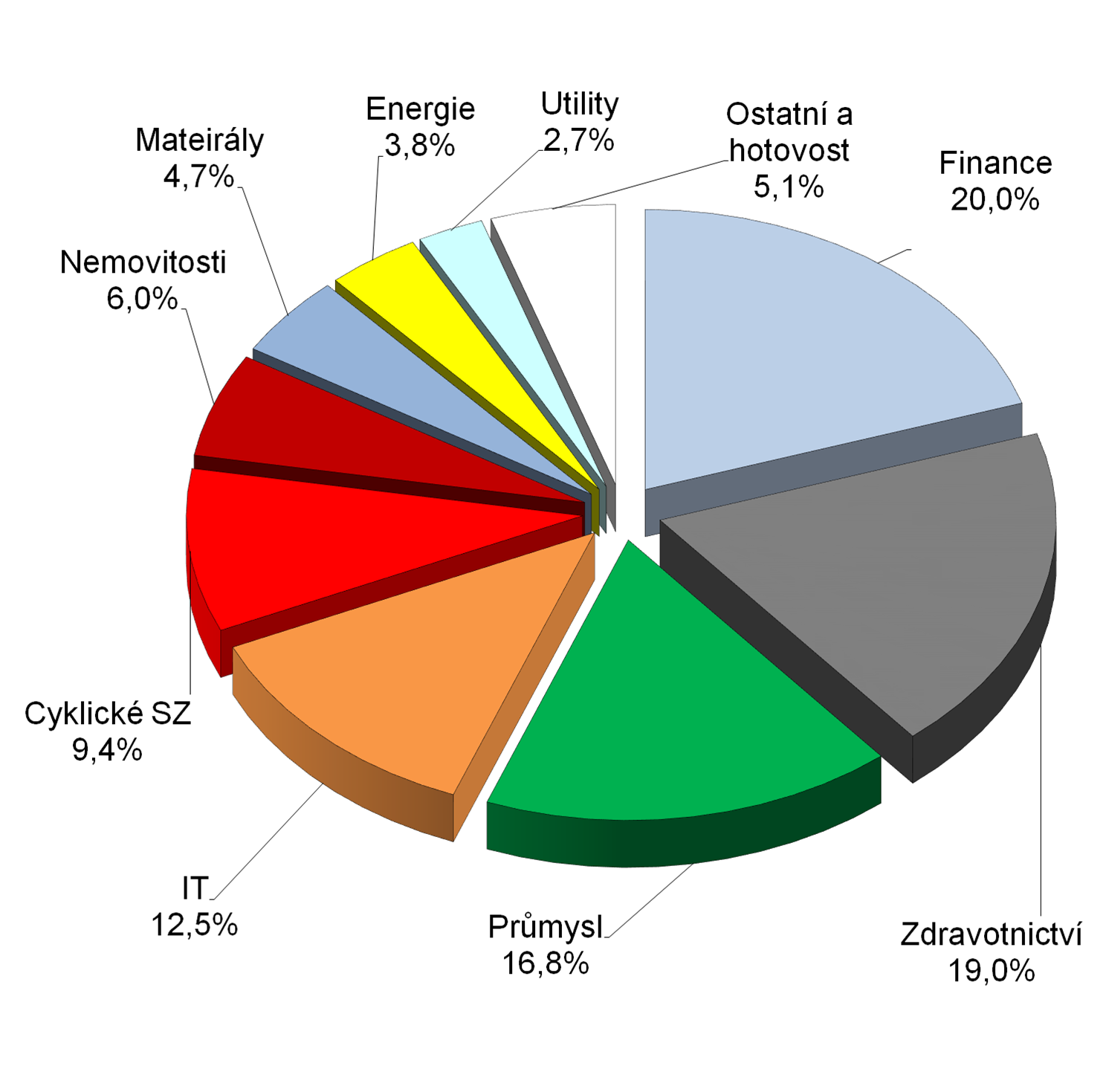

Graf 2 zachycuje sektorové složení portfolia fondu ke konci října a je z něj na první pohled patrné, že nejvyšší váhu zaujímají sektory financí, zdravotnictví a průmyslu, což je ostatně v souladu se složením indexu Russell 2000.

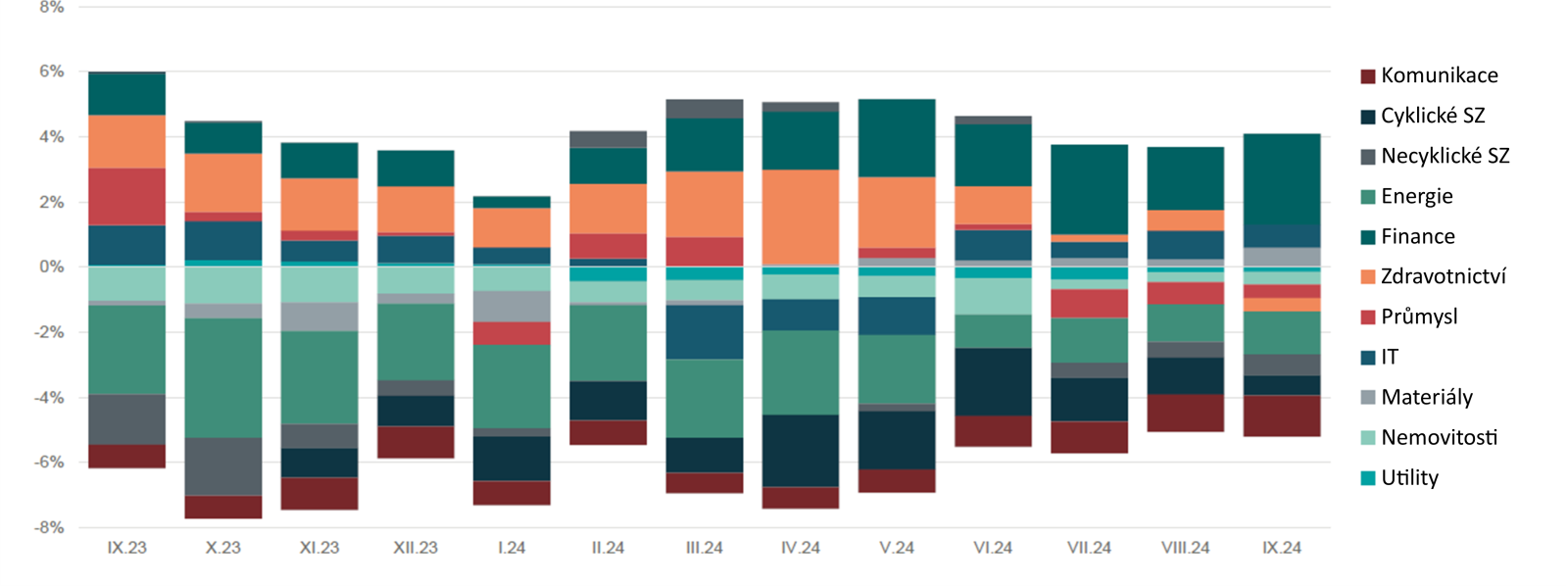

Zajímavý v tomto ohledu může být pohled na graf 3, který ukazuje, jak se sektorové složení fondu v rámci odchýlení se od sektorového složení indexu Russell 2000 vyvíjelo v poslední době.

Pokud jde o konkrétní společnosti v portfoliu, nabízíme tabulku 1, zachycující top 10.

| Radian Group | 1,9% |

| Herc Holdings | 1,9% |

| Plexus | 1,9% |

| Casella Waste Syst | 1,9% |

| Axis Capital | 1,7% |

| MSA Safety | 1,6% |

| Shake Shake Inc | 1,6% |

| Ciena corp | 1,6% |

| Hamilton Lane | 1,6% |

| Nexstar Media | 1,5% |

| celkem | 17,2% |

| Zdroj: BNPP | |

Velmi dobré výsledky

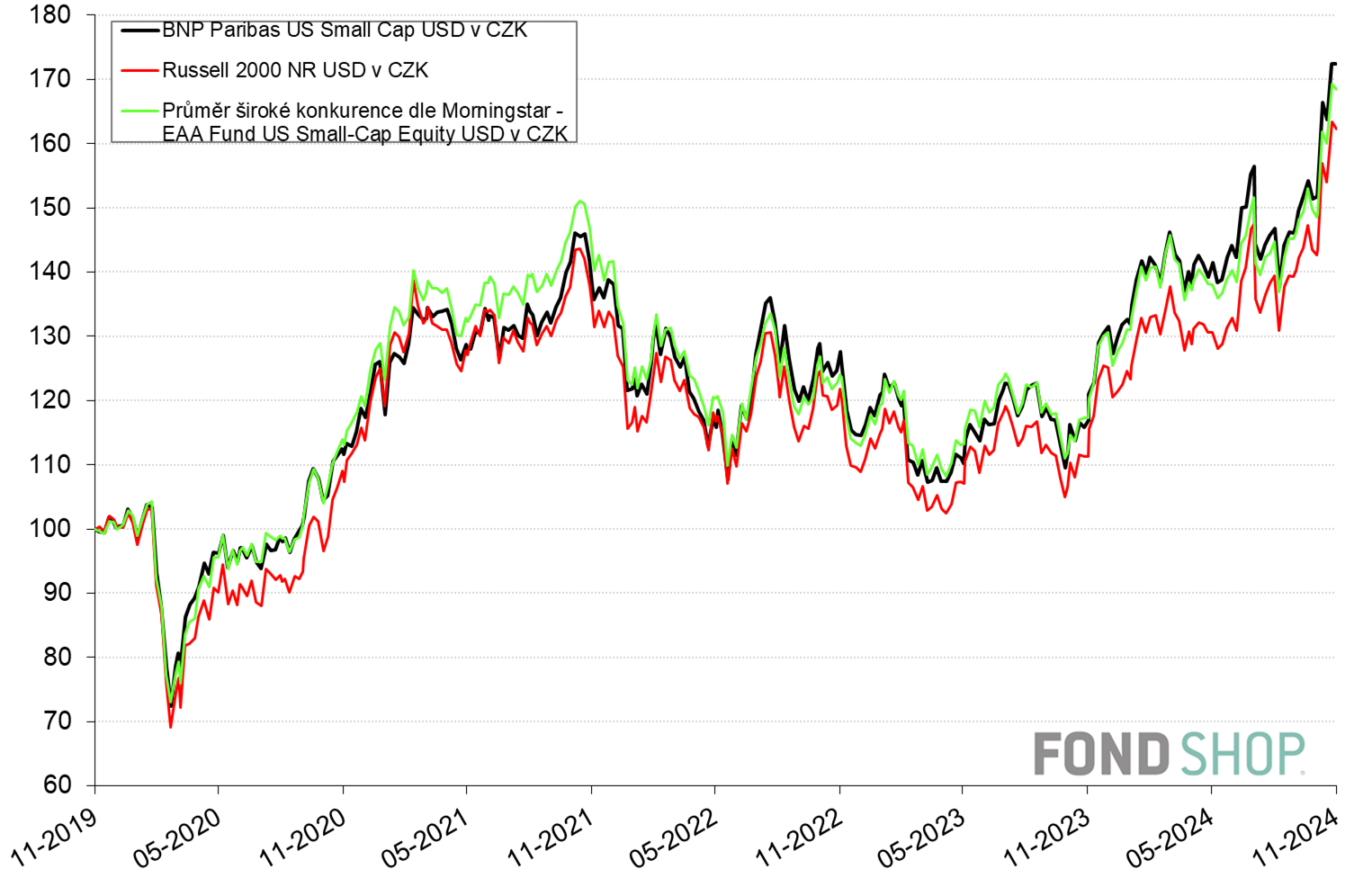

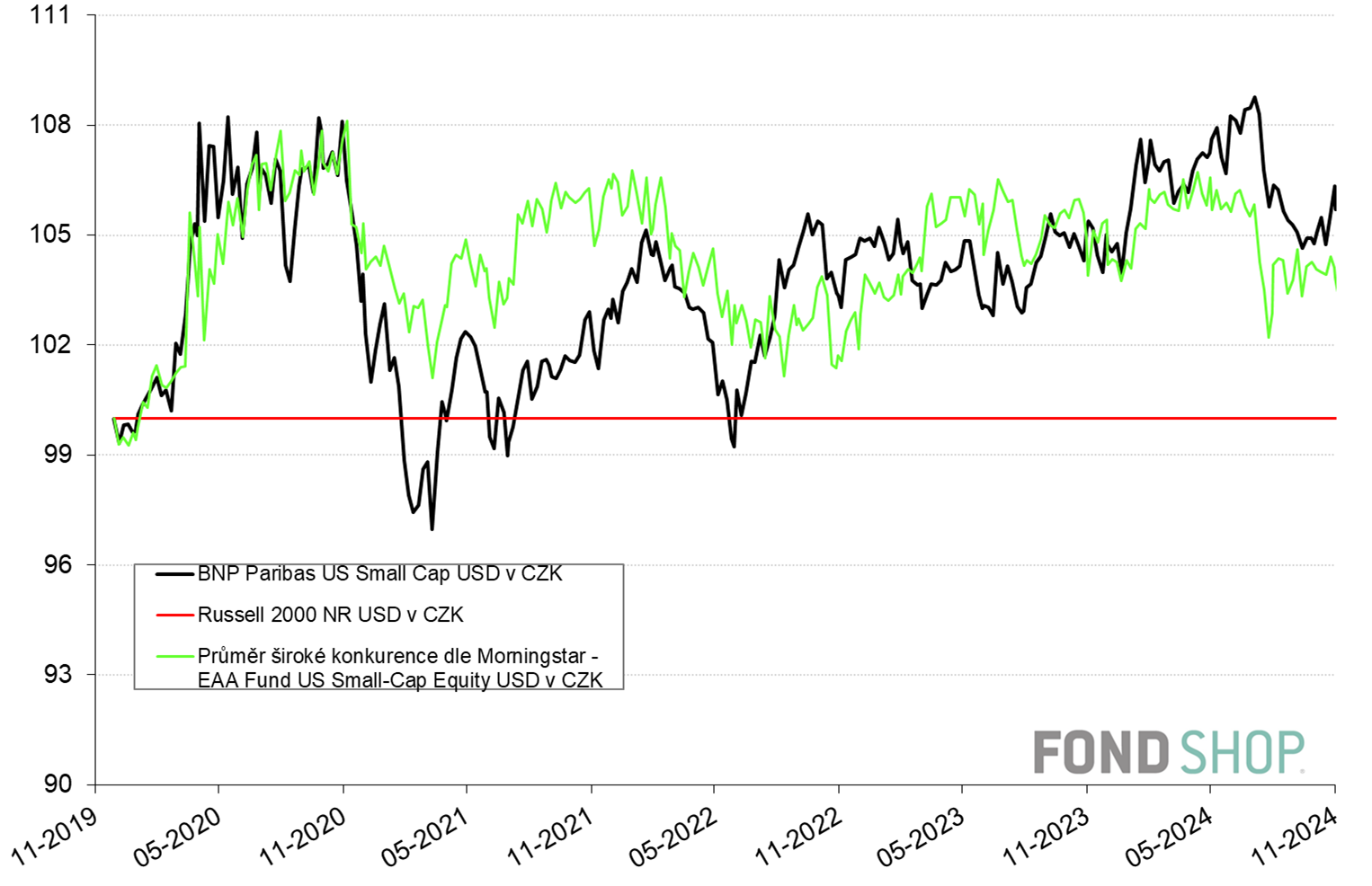

Graf 4 a 5 srovnávají korunovou výkonnost fondu BNP Paribas US Small Cap s jeho benchmarkem v podobě indexu Russell 2000 a také širokým průměrem UCITS podílových fondů zaměřených na americké akcie s malou tržní kapitalizací dle kategorizace Morningstar, vše po přepočtu do CZK.

Hned na první pohled je přitom vidět, že fond si v tomto srovnání vede velmi dobře, protože jak průměr konkurence, tak i benchmark na sledované pětileté periodě poráží. Lepší výsledek než benchmark přitom u aktivně řízených fondů určitě není věc vyloženě běžná.

Dobré výsledky fondu potvrzuje i tabulka kvantitativních ukazatelů, která ukazuje, že nejenže fond na pětileté periodě porazil svůj benchmark, ale dokázal to navíc při mírně nižší volatilitě a dosáhl tak na vysokou kladnou hodnotu alfa +-2 %.

| fond | index | |

| Výkonnost v CZK | ||

| 1 rok (od 30.11.23) | 47,5% | 45,8% |

| 2 roky (od 30.11.22) | 35,1% | 33,3% |

| 3 roky (od 30.11.21) | 25,0% | 20,9% |

| 5 let (od 29.11.19) | 72,4% | 62,3% |

| 5 let p.a. | 11,5% | 10,2% |

| Riziko (perioda 5 let) | ||

| Volatilita | 20,3% | 21,6% |

| Beta | 0,92 | index |

| Beta bear | 0,92 | index |

| Alfa (anualizovaná) | 2,0% | index |

| Korelace | 0,97 | index |

| Max. pokles – měsíc | -13,4% | -15,8% |

| Max. pokles – rok | -17,0% | -18,0% |

| Max. pokles / nutný růst | -33,9% / 51,2% | -23,7% / 31% |

| Výpočty z prodejních cen v CZK, případné dividendy reinvestovány. | ||

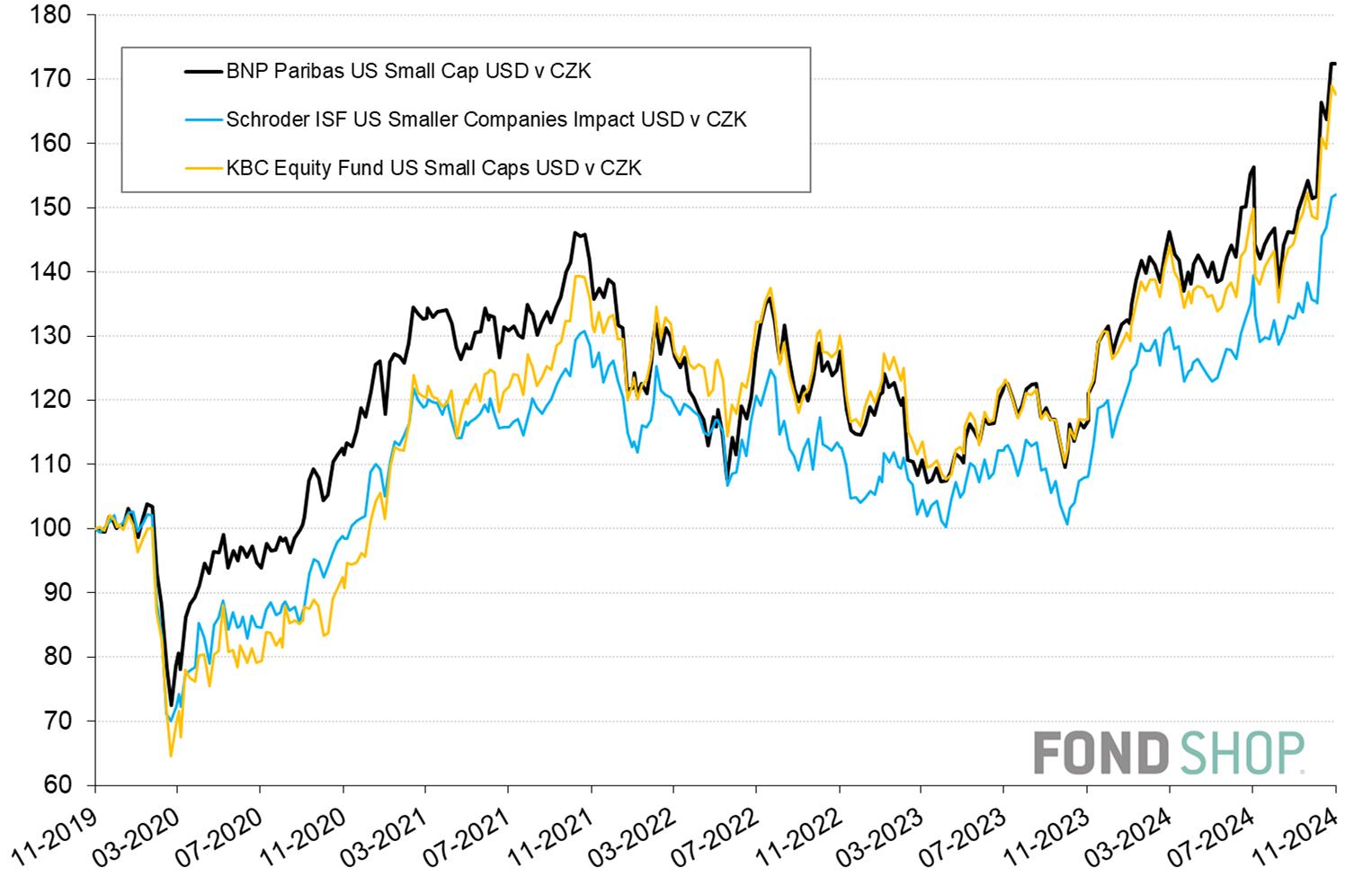

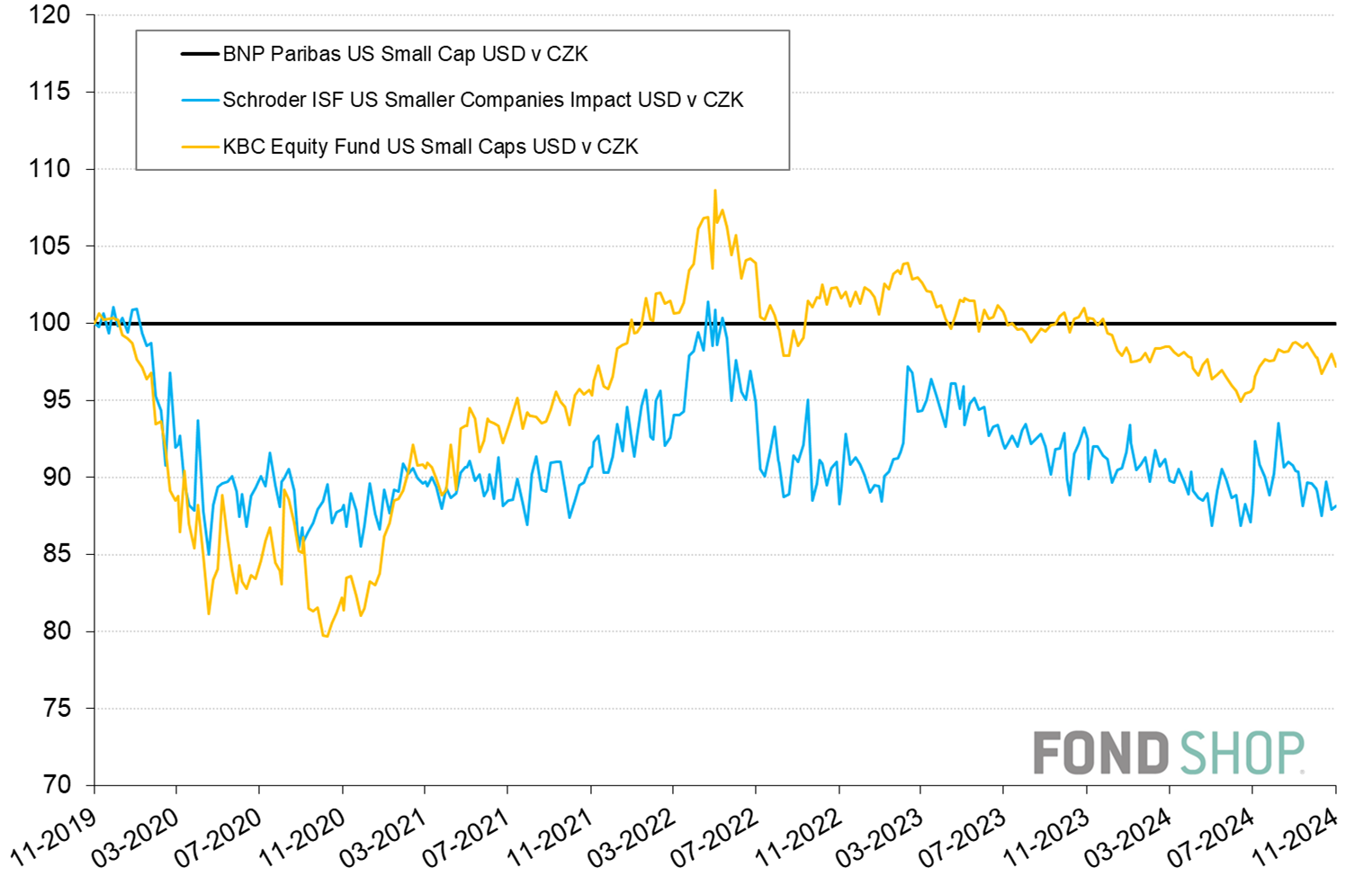

Grafy 6 a 7 poté srovnávají portrétovaný fond s několika dalšími v ČR dostupnými fondy, které rovněž cílí na americké společnosti s menší tržní kapitalizací. Strategie ale není vyloženě stejná, např. fond od společnosti Schroders zařazuje do portfolia jen takové malé společnosti, které přispívají k naplnění cílů udržitelného rozvoje OSN (UN SDG) a které jsou investičním správcem považovány za udržitelné investice.

I tak ale platí, že BNP Paribas US Small Cap si v tomto srovnání vede opět velmi dobře, protože konkurenční fondy na sledované periodě poráží nebo si vede obdobně.

BNP Paribas US Small Cap může posloužit jako velmi zajímavý doplněk akciové části portfolia dynamičtějších investorů, kteří chtějí své portfolio okořenit o akcie malých společností z USA. Ty by podle řady názorů mohly těžit z politiky Donalda Trumpa. Za pozitivum lze určitě brát to, že fond po většinu sledovaného období poráží index Russell 2000.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.