Powell váhá, Fed se štěpí: prosincové zasedání odhalilo hluboké rozpory

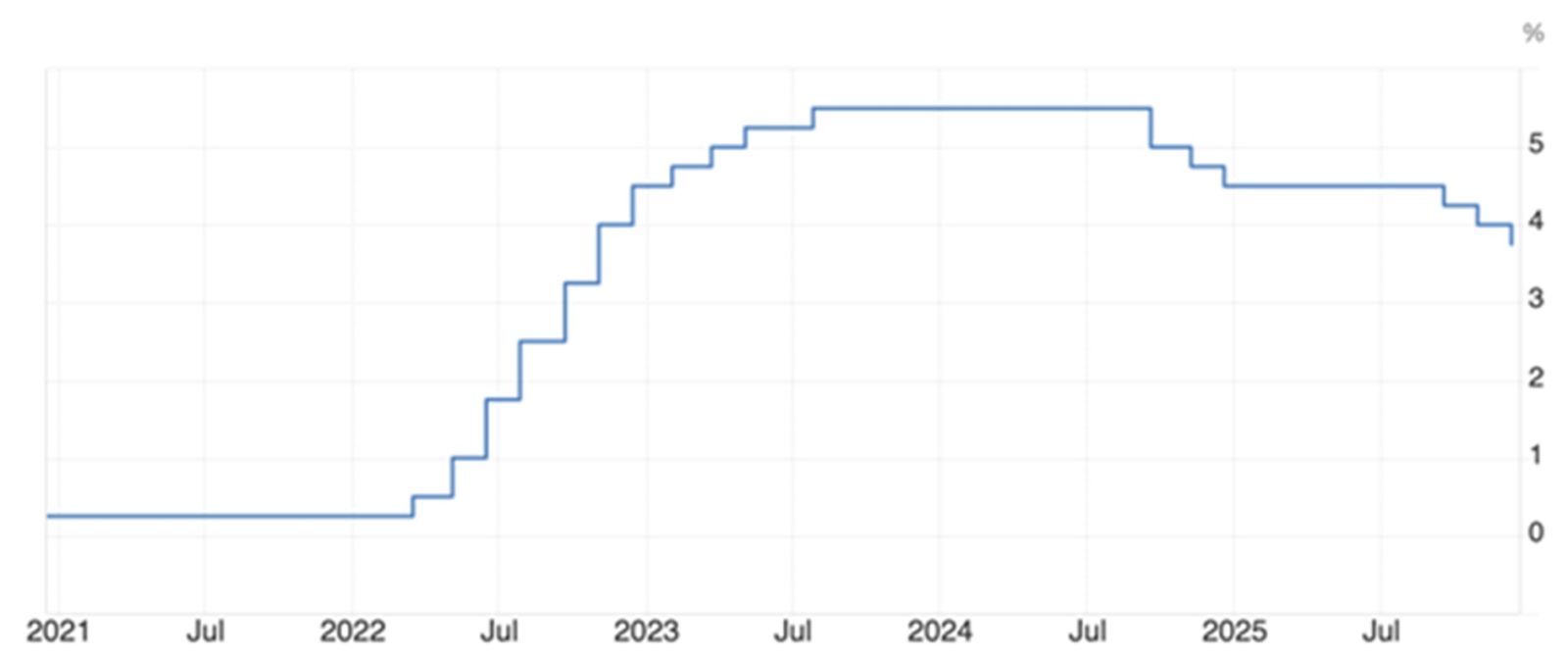

Fed na svém prosincovém zasedání rozhodl o snížení úrokových sazeb o 25 bazických bodů do pásma 3,50-3,75 %. Jedná se tak již o třetí zasedání v řadě, kdy Fed sazby snížil, a to od září o 75 bazických bodů. Celkově od počátku cyklu snižování sazeb, tedy od září loňského roku, snížil Fed sazby o 1,75 %. Ani v případě tohoto zasedání nebylo hlasování jednotné, proti rozhodnutí hlasovali 3 z 12 členů FOMC, což je nejvíce od roku 2019. Fed také vydal aktualizovanou prognózu, která je oproti té předchozí o něco optimističtější. Po dlouhém období snižování bilance, tedy rozprodeji rezerv, kterým Fed stahoval z trhu likviditu, nyní Fed otočil, a naopak začal bilanci rozšiřovat. To z důvodu lepší kontroly nad udržením sazeb v cílovém pásmu.

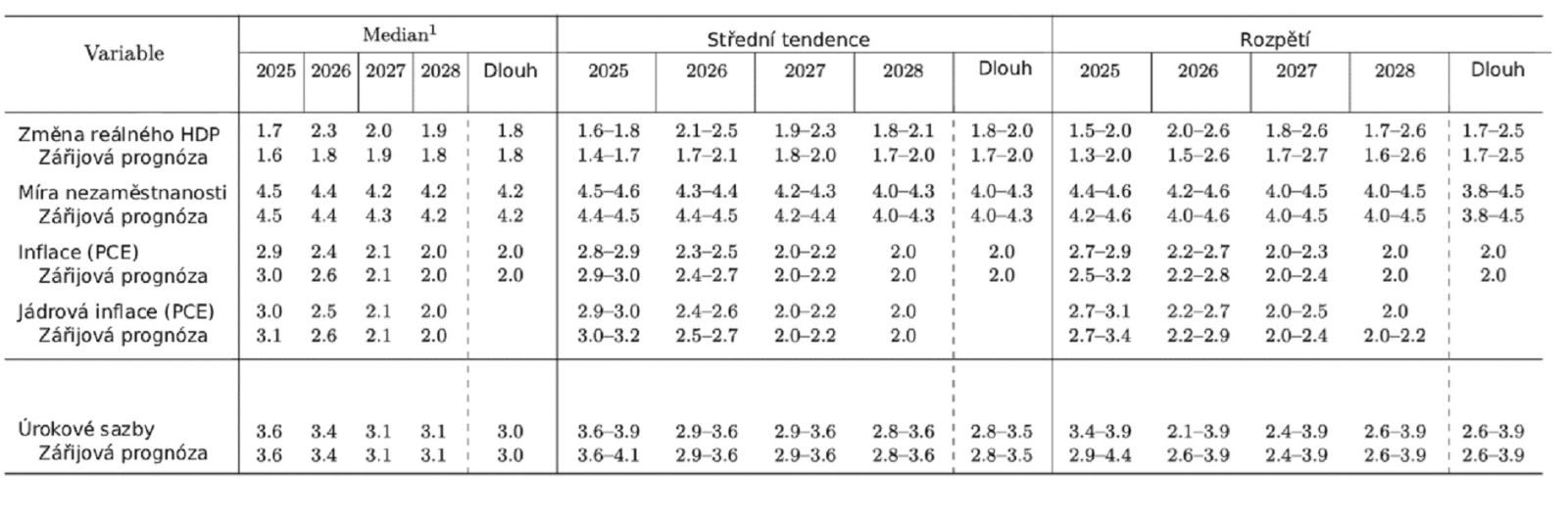

Ekonomika Spojených států roste, avšak z historického pohledu mírnějším tempem. Silná zůstává spotřeba domácností, která je aktuálně tažena primárně domácnostmi s vyššími příjmy. Ty s nižšími příjmy naopak vzhledem k nedávné inflační vlně zažívají těžší časy. Dobré výsledky vykazují investice firem, obdobně jako v případě České republiky však problémy zaznamenává realitní trh. Aktualizována projekce Fedu očekává ekonomický růst +1,7 % v letošním roce a +2,3 % v 2026, což je o něco pozitivnější oproti předchozí prognóze.

Předseda FOMC Powell na tiskové konferenci zmínil, že vládní shutdown, který trval více než měsíc, negativně ovlivnil růst ve čtvrtém kvartále, a to až o 0,2 %. Tento výpadek by poté měl být vykompenzován v prvním kvartále příštího roku. Tedy pokud by k tomuto shutdownu nedošlo, Fed by dle Powella s největší pravděpodobností očekával růst +1,9 % pro letošní a +2,1 % pro příští rok. Pozitivně na ekonomický růst působí také umělá inteligence, a to nyní z pohledu investic do infrastruktury (zejména masivní investice do datových center). Postupem času lze také očekávat ještě silnější růst produktivity než doposud, nyní to však v datech ještě není příliš patrné.

Nadále je problematická situace na trhu práce, který v posledních měsících vykazuje oslabení. Situaci Fedu také příliš neulehčuje to, že oficiální data k říjnu a listopadu jsou vlivem vládního shutdownu opožděna. Dostupné materiály však poukazují, že příjímání i propouštění zaměstnanců zůstává nízké a zhoršuje se sentiment domácností i firem.

Míra nezaměstnanosti aktuálně činí 4,4 %, je však nutno podotknout, že vlivem absence dat se jedná o zářijovou úroveň. Tvorba nových pracovních míst zpomalila, což je dáno na jedné straně nižší pracovní sílou (mj. z důvodu migračních politik současné vlády), oslabila však také poptávka firem. Od dubna se počet pracovních míst dle oficiálních dat průměrně zvyšoval o 40 tisíc měsíčně, Fed však vidí situaci hůře a naopak odhaduje, že se počet pracovních míst průměrně snižoval, a to každý měsíc až o 20 tisíc.

Zvýšená zůstává nadále inflace. Stejně jako v případě dat z trhu práce i v tomto případě Fed musí čelit určité absenci dat. V září vzrostly meziročně ceny (měřeno PCE inflací, kterou používá Fed) o +2,8 %, stejné tempo vykázala také jádrová úroveň. Oficiální data k říjnu a listopadu bohužel k dispozici nejsou. Inflace je v současné době tažena cenami zboží, kde si svoji „daň“ vybírají cla. Naopak zpomalení růstu cen lze pozorovat u služeb. Prognóza Fedu pak očekává celkovou inflaci +2,9 % za letošní a +2,4 % za příští rok, což je nižší úroveň než v poslední, zářijové prognóze. Dopad celní politiky Donalda Trumpa na inflaci není dle Fedu výrazným dlouhodobějším ohrožením a mělo by se jednat spíše o jednorázové zvýšení cenové hladiny. Fed však zůstává obezřetný a udělá dle svých slov maximum pro to, aby se opravdu o jednorázový šok jednalo a nespustila se tak např. delší inflační vlna.

Slabší trh práce (typicky vyžadující utaženější měnovou politiku, tedy např. vyšší sazby) a zároveň zvýšená inflace (naopak vyžadující uvolněnější měnovou politiku) tak pro Fed netvoří ideální podmínky pro řízení měnové politiky. Situaci také komplikuje to, že trh práce i inflace disponují řadou rizik pro jejich další zhoršení. Jerome Powell navázal v argumentaci pro snížení sazeb na říjnové zasedání, kde poukázal, že tato nelehká situace vyžaduje držení sazeb na neutrální úrovni, tedy úrovni, kde měnová politika není ani utažená, ani uvolněná. Dle odhadů ekonomů se tato neutrální úroveň nachází někde mezi 3 a 4 %, současná úroveň 3,50-3,75 % je tak uvnitř tohoto pásma.

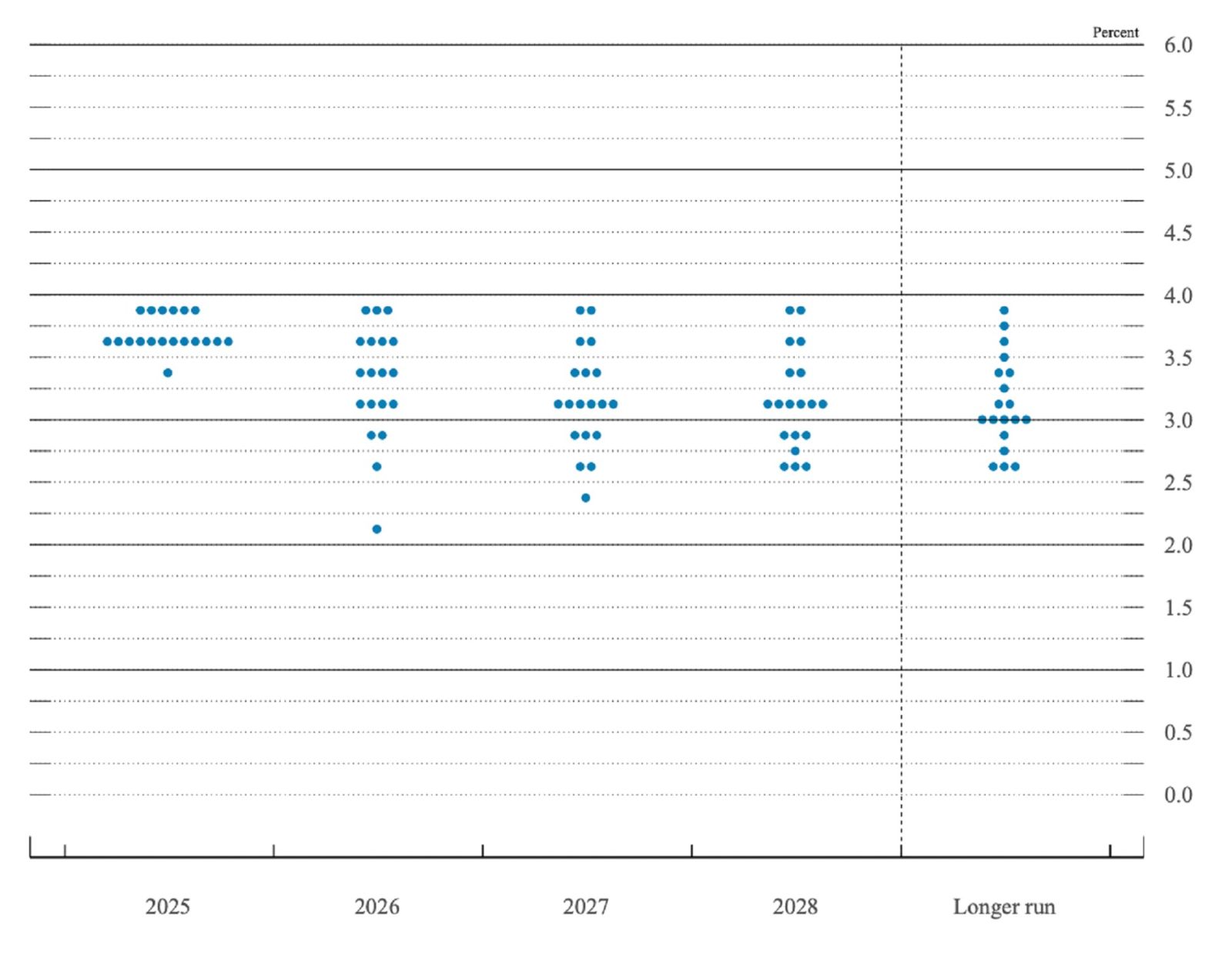

Fed zůstává i nadále nejednotný. Na prosincovém zasedání hlasovali proti 25bodovému snížení 3 z 12 členů FOMC, přičemž tyto disentní hlasy pocházely z obou stran spektra. Dva členové, konkrétně prezidenti poboček Fedu (Goolsbee z pobočky v Chicagu a Schmid z Kansas City) hlasovali pro ponechání sazeb na původní úrovni, naopak Stephen Miran, člen nedávno dosazený Donaldem Trumpem, hlasoval pro silnější 50bodové snížení. Nejednotný je také výhled jednotlivých participantů FOMC na úroveň sazeb v příštích letech, který lze vidět na tzv.dot-plot (viz dále). Z něj například vyplývá, že rozptyl očekávané výše sazeb pro příští rok je v rozmezí 2-4 %. Tedy někteří členové volají po zvýšení sazeb, jiní po ponechání či mírném snížení a další zase pro razantní snížení.

Nejednotnost vládne také pro dlouhodobější výhled, což je vzácný jev. Jerome Powell na tiskové konferenci působil nejistě, respektive značně méně sebevědomě, než je u něj běžné, zejména pak u otázek na jednotnost centrální banky. Celkově prognóza Fedu poukazuje na 1 očekávané snížení v roce 2026 na 3,4 % a jedno dodatečné na 3,1 % v roce 2027. Dlouhodobě by se sazby měly držet okolo 3% úrovně.

Na říjnovém zasedání Fed ohlásil konec snižování rezerv neboli kvantitativního utahování, což je jeden z nástrojů pro utahování měnové politiky, který v posledních letech pomáhal v boji s inflací, nyní však překvapivě Fed přistupuje naopak k jeho zvyšování. Nakupovat by měl Fed zejména americké státní dluhopisy s krátkou splatností, což mu zajistí efektivnější kontrolu sazeb. Dokupovat by měl tempem 40 miliard dolarů v prvním měsíci, následně se bude tempo odvíjet od tržních podmínek.

Kvůli absenci klíčových dat k trhu práce a inflaci se situace vlastně od posledního zasedání příliš nemění. Prvotní obrovská panika z růstu cen po oznámení cel se zatím ukazuje jako spíše přehnaná. Inflace sice zrychluje, zdaleka však ne kritickým tempem a celní dopady jsou kompenzovány příznivým vývojem cen služeb. Z dat je však dále patrné, že ne všechny náklady spojené s cly jsou propsány do koncových cen a nemalou část těchto nákladů pokrývají firmy. To může být problematické v situaci, kdy by firmy začaly tyto náklady propisovat postupně a ne jednorázově, jak by si přál Fed (viz jeho víra v jednorázový šok).

V případě postupného propisování by totiž inflace rostla soustavně delší dobu, což není optimální a zřejmě by opět standardně vyžadovalo utaženější měnovou politiku, která tlumí ekonomiku. Nemluvě o trhu práce, který může být v horším stavu, než se doposud předpokládalo. Velmi důležitá teď budou zejména nejnovější data k trhu práce a inflaci. Jejich vývoj je pak klíčový jak pro měnovou politiku, tak pro samotný sentiment na kapitálových trzích.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.