Pasivní investování má dlouhodobě navrch aneb proč je důležité spokojit se s průměrem

Touha portfolio manažerů a koncových investorů dosahovat lepších výsledků ve srovnání s ostatními znamená obvykle silný motiv pro hledání aktivních investičních strategií, kterými se snaží překonat trh. Přesto v posledních 10 až 20 letech výrazně stouplo na popularitě pasivní investování, založené na slepém kopírování benchmarkových akciových nebo dluhopisových indexů vyjadřujících průměrné chování trhu. Pasivně spravovaná ETF a indexové podílové fondy totiž vycházejí z pohledu výkonnosti daleko úspěšněji než jejich aktivně řízení konkurenti. Podívejme se na tvrdé statistiky.

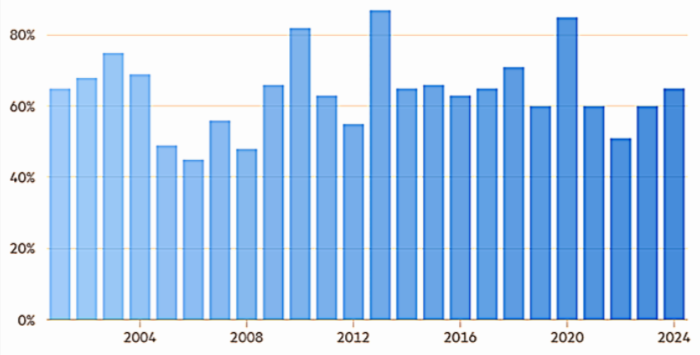

Podle agentury S&P Global Ratings zaznamenaly pasivní akciové indexové fondy a ETF zaměřené na trh USA v roce 2024 silnější zhodnocení než asi dvě třetiny aktivně řízených amerických akciových fondů. To víceméně odpovídá i historii předchozích let v grafu 1, kde za indexem S&P 500 typicky výkonnostně zaostává 60 %, resp. 45 % až 90 % amerických akciových fondů s aktivní strategií.

Jako znepokojující pro aktivní správu se jeví rovněž poznatek, že portfolio manažeři, kteří v jednom roce dokázali překonat americký akciový trh, si náskok nad ním většinou neudrželi v následujícím roce. Když příslušné srovnání rozšíříme na velmi dlouhý horizont posledních 20let, potýkalo se již asi 90 % aktivně řízených amerických akciových fondů se slabší celkovou výkonností, než jaké dosáhl index S&P 500. Obdobné nepříznivé výsledky vykázaly i globální akciové fondy zaměřené na vyspělé trhy, rozvíjející se trhy nebo různé dluhopisové fondy.

Pokračování článku je dostupné pro předplatitele

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.