Fidelity Funds - Global High Yield Fund aneb zajímavá sázka na globální dluhopisy s vysokým výnosem

Do koruny zajištěný dluhopisový fond zaměřený na tzv. dluhopisy s vysokým výnosem neboli high yield dluhopisy. Fond uplatňuje specifický, regionálně silně diverzifikovaný benchmark a na pětileté periodě si vede vůči konkurenci dobře.

Dluhopisy s vysokým výnosem, známé spíše pod anglickým označením high yield (HY) dluhopisy, mohou představovat zajímavou součást portfolia, která se potenciálním výnosem více blíží akciím než například klasické státní dluhopisy vyspělých zemí.

Tyto dluhopisy jsou obvykle vydávány společnostmi s nižší kreditní kvalitou, což znamená, že investoři čelí větší pravděpodobnosti, že emitent nebude schopen splatit své závazky. To se odráží právě ve vyšších úrocích, které jsou investorům nabízeny jako kompenzace za přijaté riziko.

Tento segment trhu je zvláště oblíbený v obdobích nižších úrokových sazeb, kdy tradiční investiční nástroje, jako jsou státní dluhopisy, nenabízejí dostatečné výnosy.

Existuje přirozeně vícero možností, jak HY dluhopisy do portfolia zařadit. Většina investorů asi sáhne po ETF nebo podílových fondech. Zajímavou variantou může být Fidelity Funds - Global High Yield Fund, který je navíc v ČR dostupný v měnově zajištěné korunové třídě, což při investici do dluhopisů může řada investorů ocenit. Podívejme se tedy na tento fond blíže.

Komplexní přístup

Investiční proces fondu FF - Global High Yield Fund je založený na pravidelné komunikaci mezi portfolio manažery, obchodníky a analytiky, což pomáhá utvářet celkovou investiční strategii. I když nakonec o každé pozici v portfoliu rozhoduje portfolio manažer Peter Khan, vychází přitom z poznatků získaných od interních specializovaných úvěrových analytiků a obchodníků HY dluhopisů.

První fází výběrového procesu je základní pohled analytiků na finanční zdraví společnosti, který se provádí za účelem vytvoření úvěrového ratingu a výhledu. Při tvorbě těchto ratingů analytici zkoumají klíčové kvantitativní ukazatele, jako jsou finanční páka a peněžní toky, v kombinaci s kvalitativním hodnocením úvěruschopnosti a výhledu společnosti.

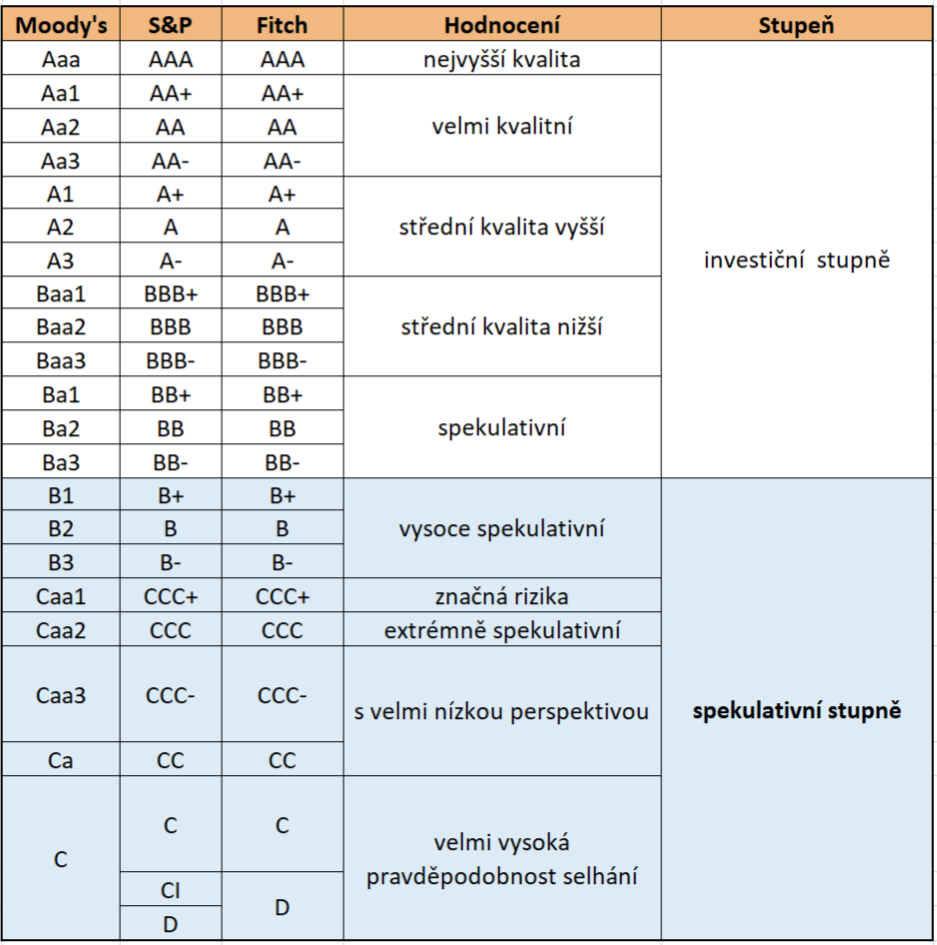

Fakticky tak jde o inertní ratingy, které se často liší od ratingů známých ratingových agentur (viz tabulka 1) především proto, že ratingy analytiků od společnosti Fidelity jsou zaměřeny na budoucnost, zatímco ratingové agentury mají tendenci spíše „zpětně reagovat“.

V této fázi se klade zvláštní důraz na ochranu proti poklesu, protože HY dluhopisy mnohdy vykazují asymetrický profil výnosu vzhledem k pravděpodobnosti selhání. Na hodnocení mají vliv také faktory ESG a každé společnosti je analytikem přiřazen vlastní ESG rating. Analytici také často spolupracují se společnostmi, které pokrývají, aby dále rozvíjeli svá hodnocení.

Druhá fáze procesu zahrnuje doporučení analytiků ve formě „ratingu relativní hodnoty“ (RV) pro emitenta a jednotlivé dluhopisy v oběhu.

Ve zkratce, zatímco fundamentální úvěrová analýza se v podstatě zaměřuje na pravděpodobnost selhání (a ztrátu při selhání), analýza relativní hodnoty se zaměřuje na relativní cenu, atraktivitu, likviditu a rizikovou prémii.

V praxi poté platí, že obchodníci s HY dluhopisy vlastně „sedí vedle portfolio manažerů a úvěrových analytiků“ a poskytují jim informace o trhu, tocích a doporučení k obchodování. To vše proto, že likvidita, resp. její řízení v rámci HY dluhopisů bývá často komplexní a náročnou záležitostí.

Klíčovým prvkem rozhodování je tak neustálá komunikace mezi jednotlivými týmy.

| Název fondu | Fidelity Funds - Global High Yield Fund |

| Velikost fondu k 31.10.2024 | 4 485 mil. CZK (všechny třídy) |

| ISIN | LU1114574418 (CZK třída) |

| Typ fondu | dluhopisový - HY |

| Vznik fondu | říjen 2014 (CZK třída) |

| Manažerský poplatek | 1,0 % (OCF 1,44 %) |

| ESG: SFDR | článek 8 |

| MSCI ESG Fund Rating | A |

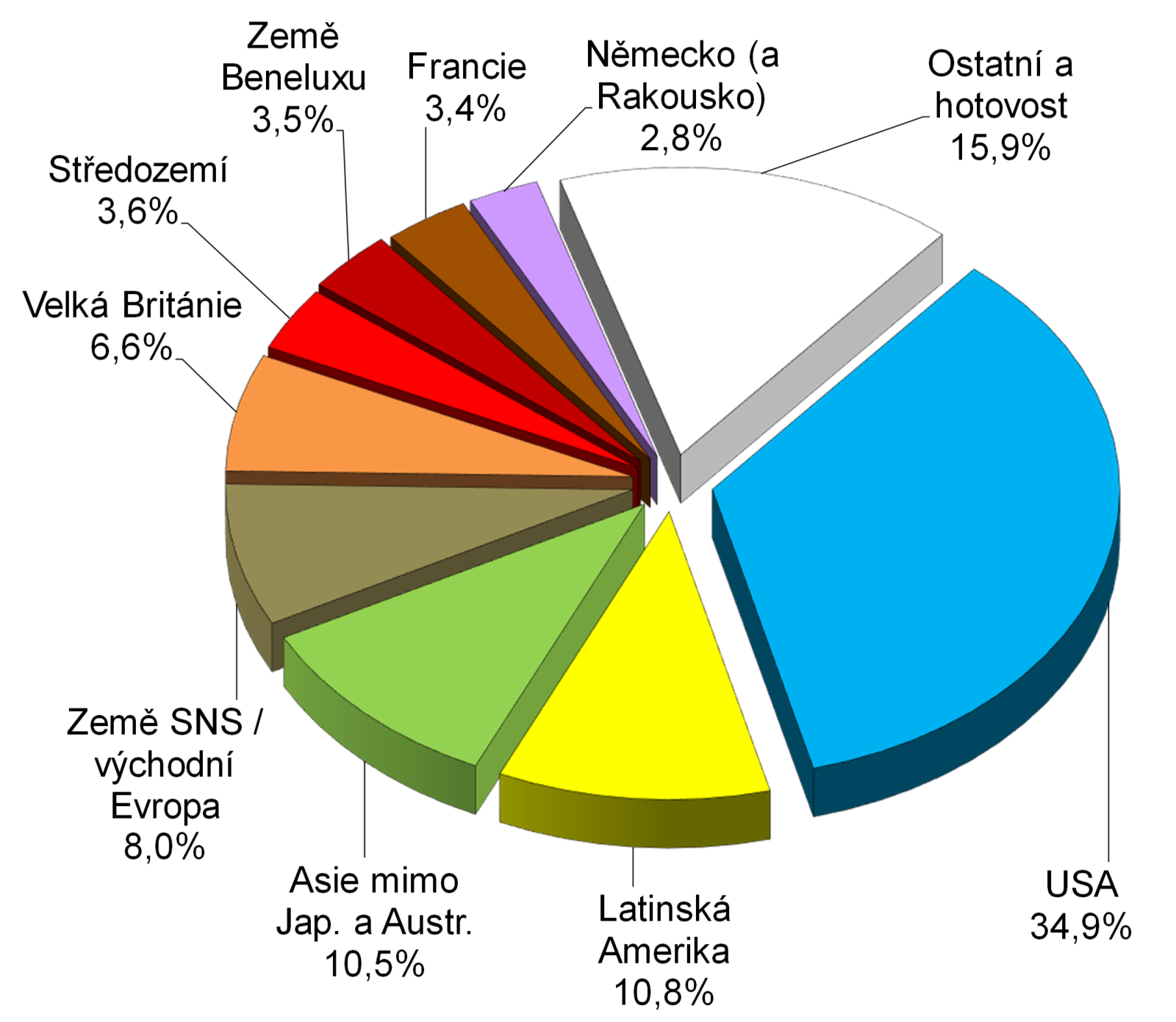

Specifikem fondu Fidelity Funds - Global High Yield Fund je také jeho typické regionální složení. Většina globálních HY dluhopisových indexů dává velkou váhu USA, někde nad 50 %. Ovšem v případě fondu Fidelity Funds - Global High Yield Fund je typická, nebo řekněme neutrální váha USA na základě interního benchmarku někde kolem 20 %. Proč?

Benchmark, který pro tento fond společnost Fidelity používá, je vytvořen na základě tzv. ERC (Equal Risk Contribution), což je alternativní způsob, jak získat expozici vůči trhu HY. Přístup ERC je aplikován na geografické úrovni a benchmark vychází z myšlenky, že každý region přispívá k volatilitě celého univerza stejnou měrou.

Tato metodika upravuje konvenční rizikové strategie tím, že zohledňuje nejen riziko jednotlivých základních šesti regionů, ale bere také v úvahu změny korelací. Proto regiony s nižší odhadovanou volatilitou a korelací dostávají v indexu větší váhy. Výsledkem je rizikově vyvážený benchmark, který zvyšuje výhody diverzifikace a měl by přinášet vyšší výnosy při zachování plné expozice vůči investovatelnému podkladovému univerzu.

Nějaké další vyloženě specifické investiční limity fond neuplatňuje, zmínit nicméně můžeme například to, že na úrovni sektorů se fond většinou od benchmarku neodchyluje o více než ± 10 % a na úrovni regionu poté o ± 20 %.

Dobrá diverzifikace

Pohled na graf 1 ukazuje, že portfolio fondu je v rámci regionů skutečně dobře diverzifikované. Nejvíce převážené jsou nyní USA, což je dáno silným růstem amerických společností v porovnání s ostatními regiony. Americké HY společnosti mají přitom solidní základy a úvěrové ukazatele ukazují, že v souhrnu nepodstupují nadměrné riziko. Přestože se spready pohybují blízko rekordně nízkých úrovní, indexy US HY jsou kvalitnější, než tomu bylo v minulosti. Největší regionální podvážení sledují aktuálně naopak portfolii manažeři v Latinské Americe, a to především kvůli nízkým spreadům v regionu.

Tak či onak, USA portfoliu v každém případě nedominují tak dramaticky jako v klasických globálních HY indexech či fondech a je tedy zachována skutečně široká globální diverzifikace.

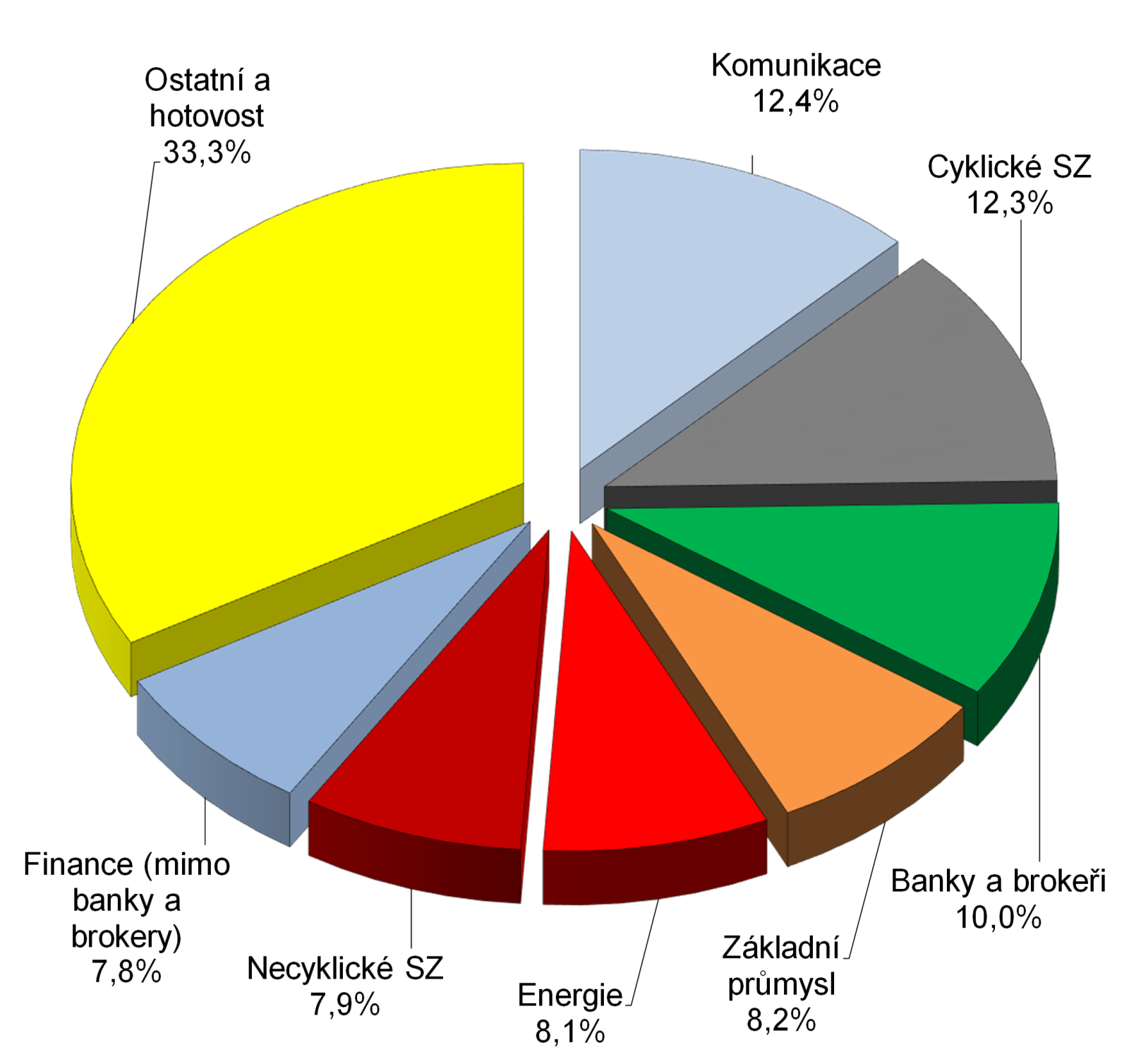

Že je fond široce diverzifikovaný, ukazuje i graf 2, který se dívá na jeho složení z pohledu sektorů.

Slušný výnos

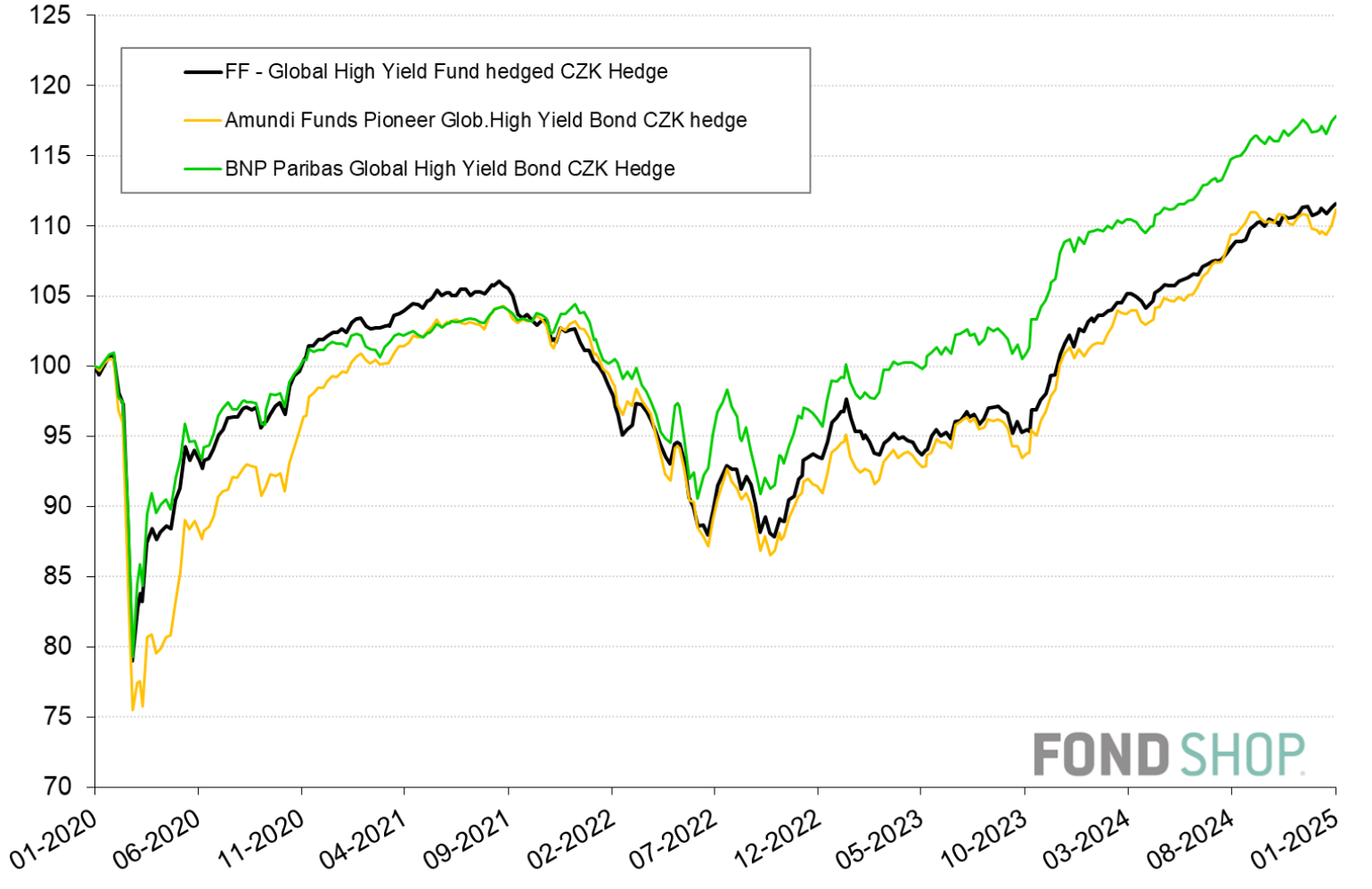

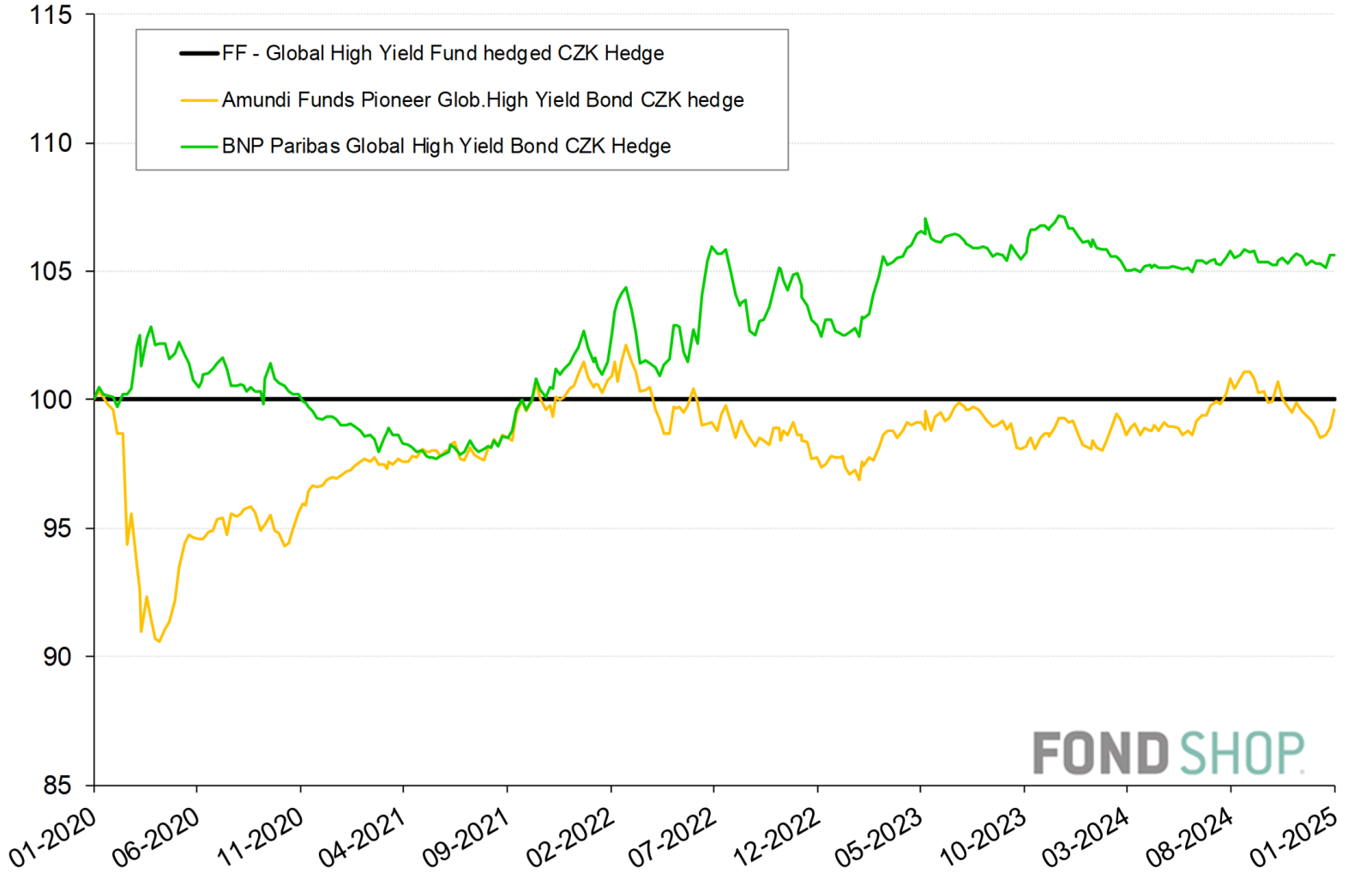

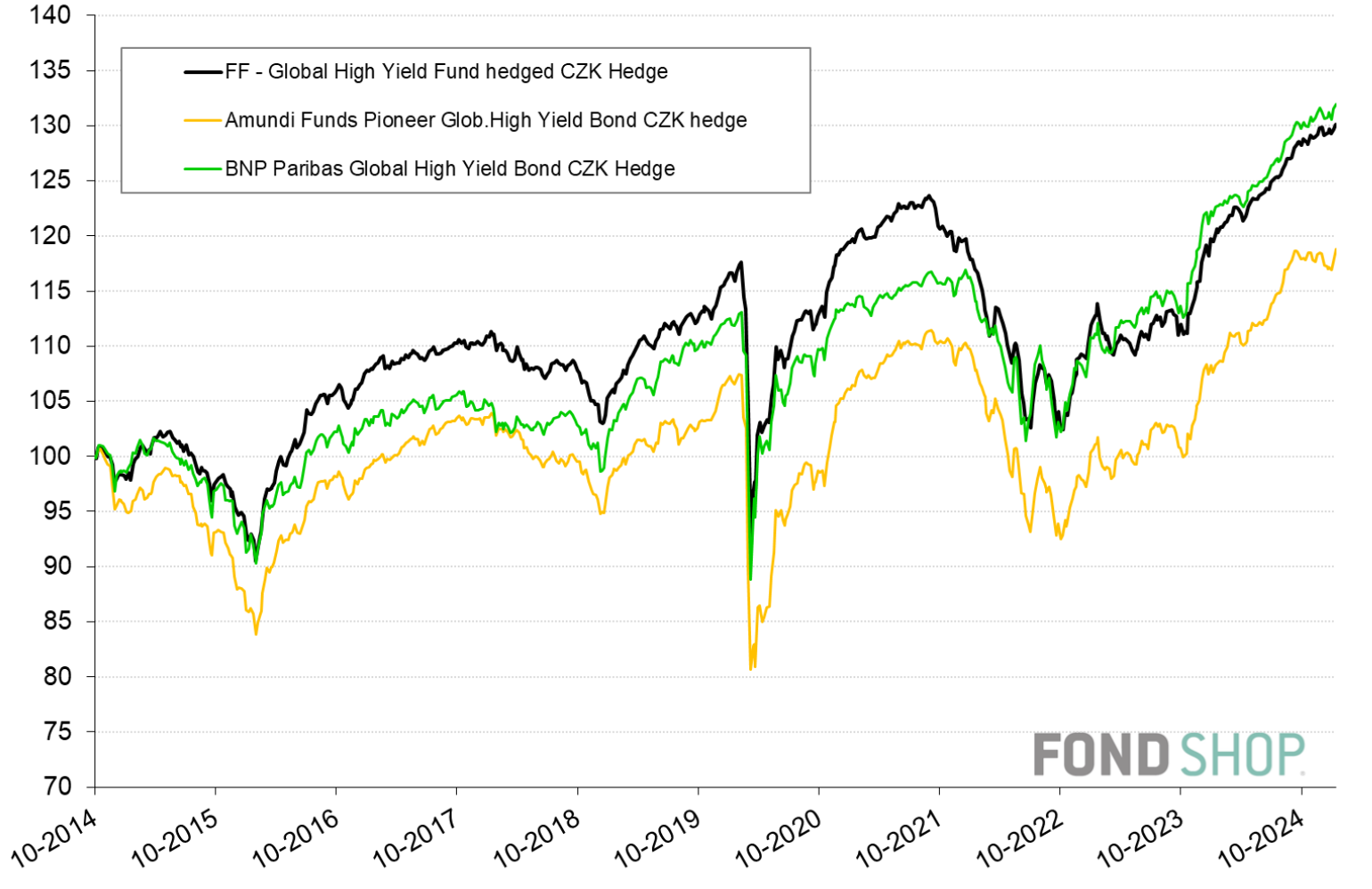

Grafy 3 a 4 srovnávají výkonnost Fidelity Funds - Global High Yield Fund v do koruny zajištěné měnové třídě s dalšíma dvěma globálními HY dluhopisovými fondy, které rovněž nabízejí do koruny zajištěnou měnovou třídu.

Jak je z obou grafů vidět, Fidelity Funds - Global High Yield Fund si v tomto srovnání vede dobře, i když fond od BNPP na pětileté periodě vykázal vyšší zhodnocení, zejména díky vývoji v roce 2022.

Zajímavý je v tomto ohledu i pohled na graf 5, který ukazuje, že pokud bychom se podívali na výkonnost fondu Fidelity Funds - Global High Yield Fund od založení korunové třídy, pak je jeho výkonnost srovnatelná i se zmíněným fondem od BNPP.

Fidelity Funds - Global High Yield Fund je vhodný jako součást dluhopisové složky portfolia pro ty investory, kteří chtějí získat globální expozici na zajímavý trh HY dluhopisů a zároveň skutečně dbají na diverzifikaci, s důrazem na to, aby žádný region neměl příliš dominantní zastoupení. Výhodou pak jistě je i dostupnost korunové třídy fondu.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.