Vydrží býčí akciový trh?

Nedávná dramatická korekce hlavních akciových indexů vzbudila mezi investory obavy, zda nejde o výraznější předěl ukončující býčí trh. Podívejme se blíže na to, které faktory narušily akciový optimismus, jenž dominoval od začátku roku 2023.

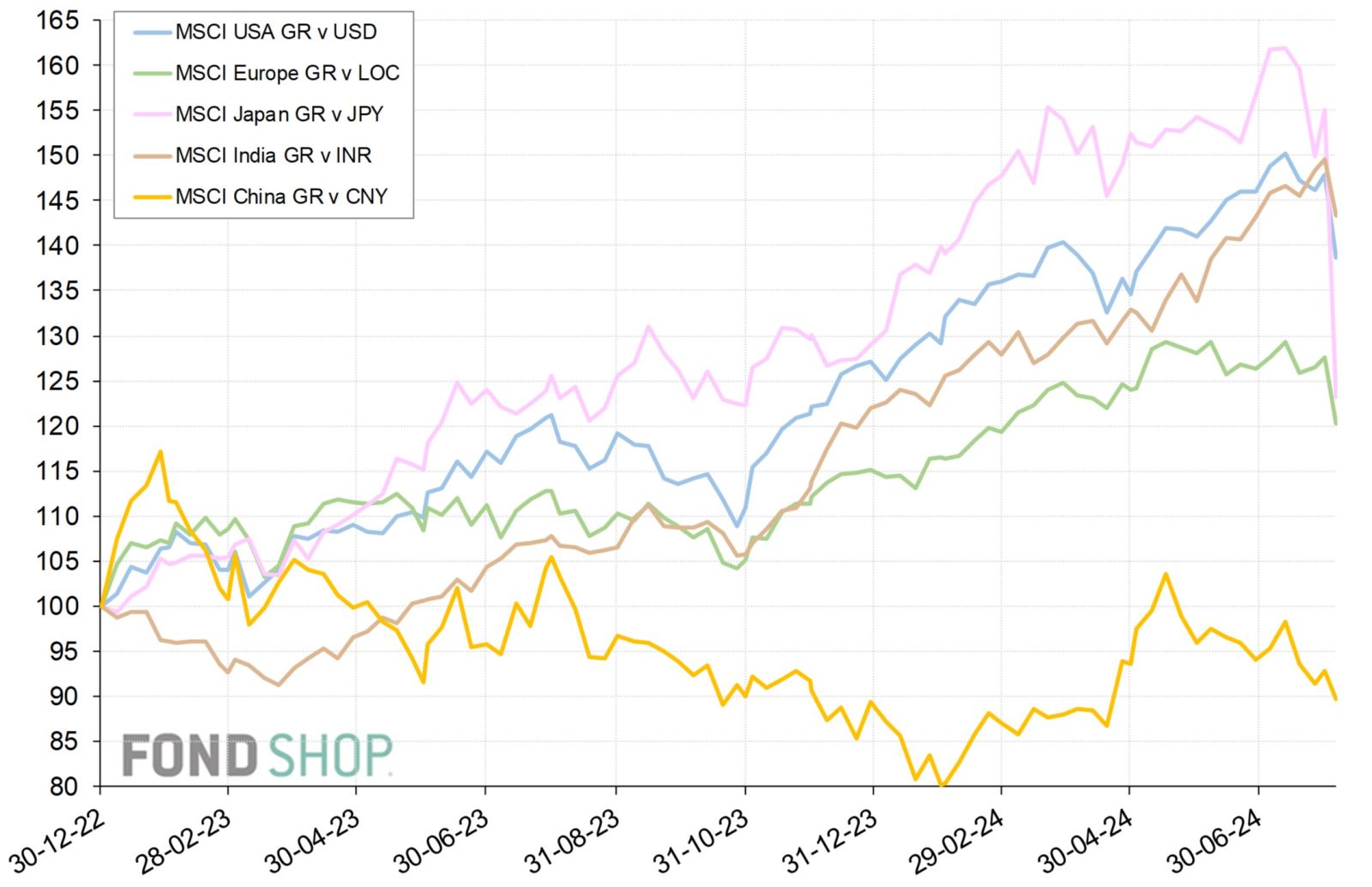

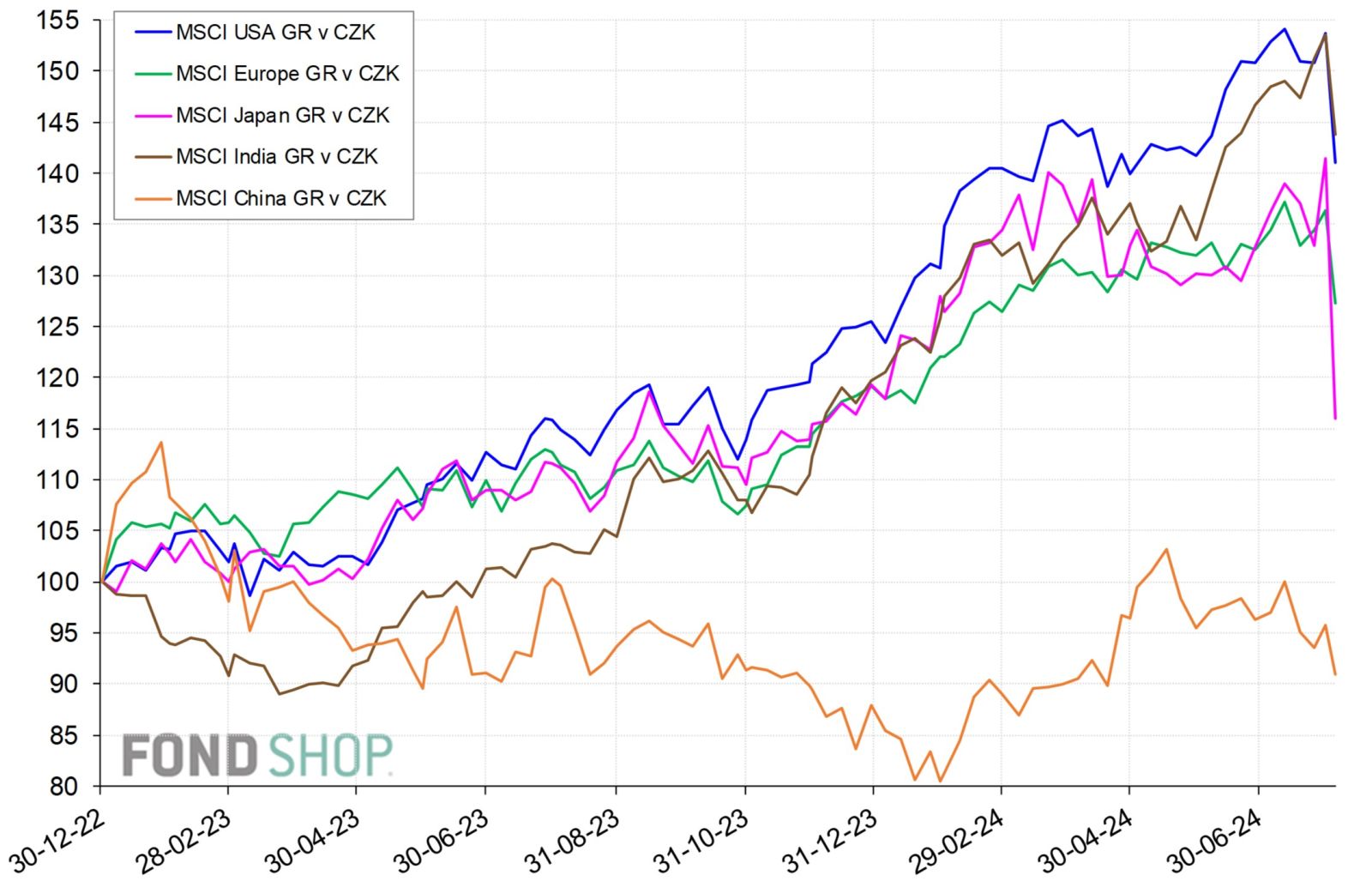

Až do června prolamovaly hlavní akciové indexy po celém světě stále nové rekordy a trhy USA, Japonska, Evropy nebo třeba Indie přinášely investorům silné zhodnocení bez náchylnosti ke korekcím zejména v korunovém vyjádření. Tomu ale učinily přítrž výprodeje z posledních týdnů a příslušné akciové indexy MSCI po delší době spadly většinou o 5 % až 10 % z dosavadních maxim, japonský dokonce téměř o 25 % v jenu a o více než 16 % v koruně (grafy 1A, 1B).

Pokračování článku je dostupné pro předplatitele

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.