Je pasivní investování narůstající bublinou?

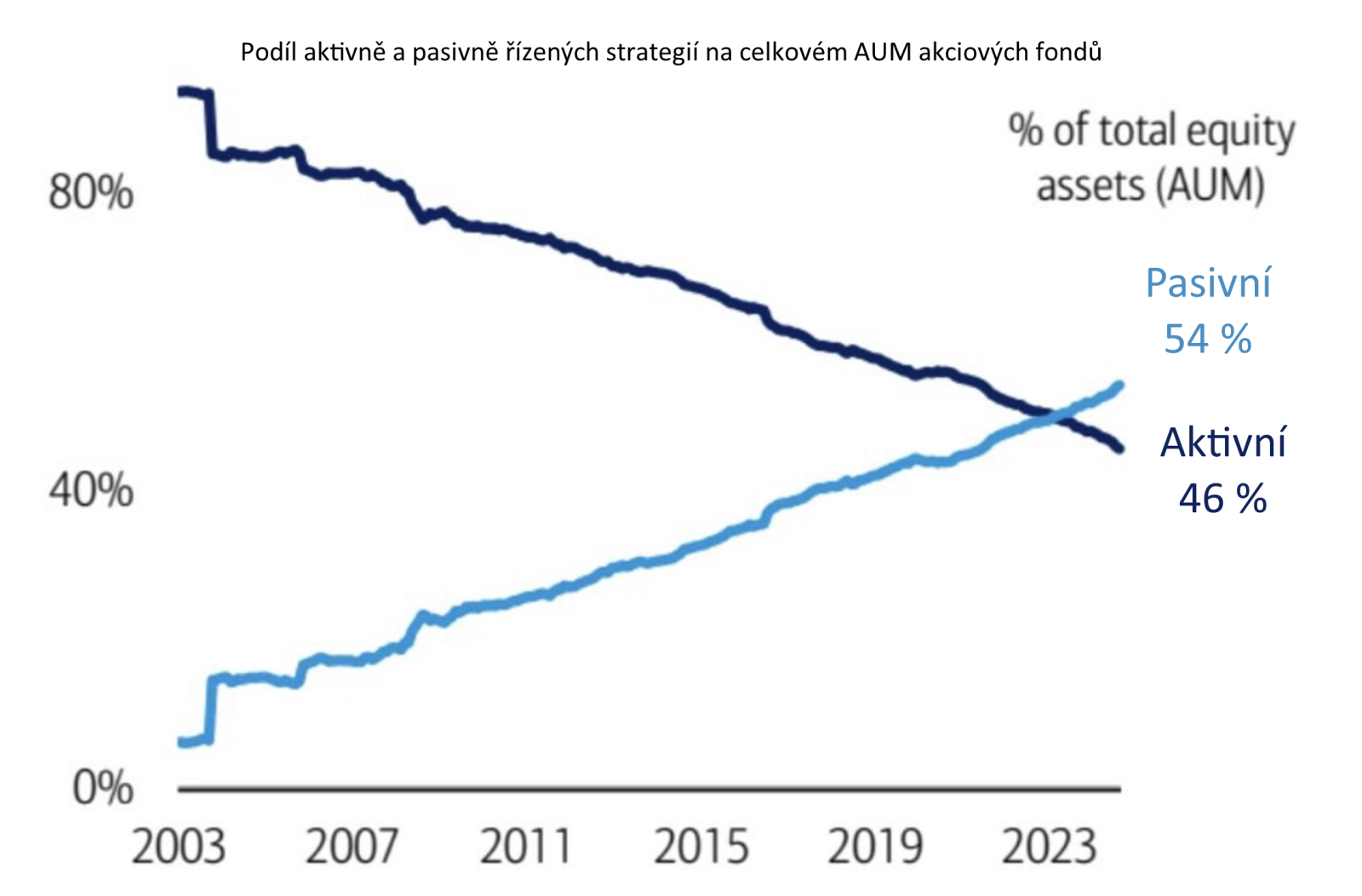

Pasivní investování zažívá prudký rozmach – a s ním i rostou obavy, zda tento přístup nevytváří novou tržní bublinu. Někteří analytici varují před narušením cenotvorby a rostoucí neefektivitou trhů. Přesto ale platí, že bubliny vznikaly dávno před nástupem indexových fondů a pasivní strategie nejsou tím, co by destabilizovalo trh jako celek. Naopak – jejich rozmach může být i známkou zdravé rovnováhy mezi různými investičními přístupy.

Jedna z otázek, kterou často dostávám, je, zda aktuální trend posunu od aktivní správy k pasivnímu investování nevytváří jednu velkou, děsivou bublinu. Můžeme očekávat pohromu? Osobně o tom pochybuji.

Jako člen komunity FIRE a fanoušek pasivního investování mě samozřejmě zaujalo, jak je můj investiční přístup najednou obviňován z narůstající neefektivity trhů a tvorby potenciální bubliny.

Pokračování článku je dostupné pro předplatitele

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.