Investiční byty pod palbou: Regulace, prázdné byty a realita českého bydlení

Ceny bytů rostou, dostupnost se nelepší. Hypotéky si dnes může dovolit jen úzká skupina lidí a investiční byty se stávají terčem kritiky. Zatímco se veřejnost dožaduje zásahů proti prázdným nemovitostem a mikrobytům, data z trhu ukazují složitější realitu – regulace mohou pomoci, ale i uškodit. Kde leží skutečné příčiny krize bydlení.

Po emotivní debatě o roli investičních bytů v předchozím článku se podívejme na tvrdá data a širší souvislosti: Co ukazují statistiky ČNB, jak se proměňuje hypoteční trh a kde jsou skutečné překážky dostupného bydlení?

Čas od času zaznívají slova o tom, že investiční poptávka, a tedy nákup bytů za účelem investic, zvyšuje ceny a omezuje dostupnost bydlení. Může to třeba i vyznívat, že kdyby se byty bývaly nekupovaly tolik jako investice, více by jich zbylo pro vlastnické bydlení. Už tolik se nepřipomíná, že ceny je nutné očišťovat o inflaci. Rozlišování nominálních a reálných veličin se držela podzimní Zpráva o finanční stabilitě z dílny ČNB – samotná inflace je jedním z důvodů, proč jsou ceny vyšší.

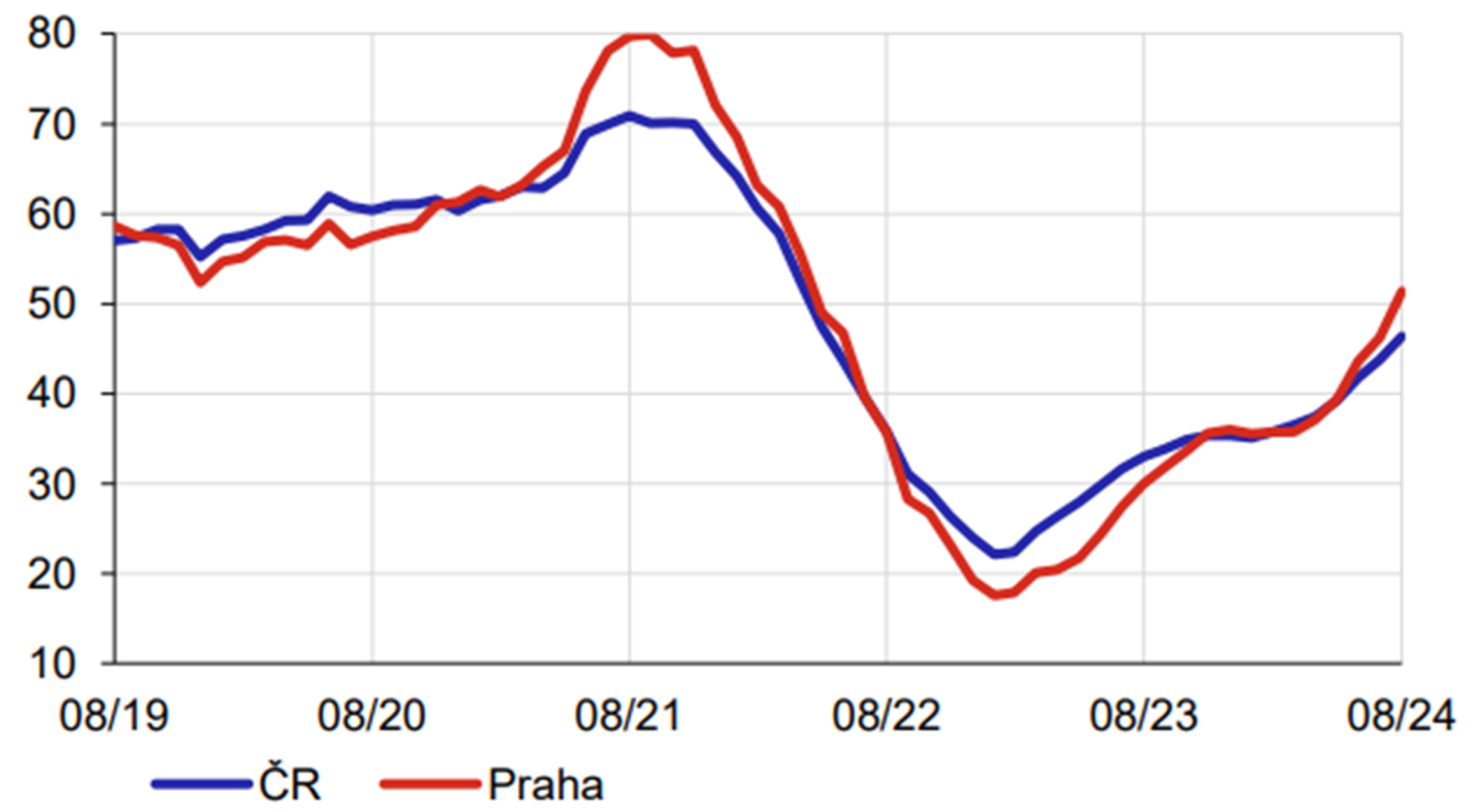

Ve zprávě mimo jiné zaznívá, že hypotéky si dnes v Česku mohou dovolit hlavně lidé s nejvyššími příjmy: „V současnosti jsou hypoteční úvěry poskytovány převážně domácnostem spadajícím do nejvyšších příjmových decilů.“. Zpráva rovněž informovala o podílu převodů bytů a rodinných domů financovaných hypotečním úvěrem, viz Graf 1.

Zatímco do příchodu pandemie a v době uvolněné monetární politiky a finanční represe se do roku 2021 byty z více než poloviny nakupovaly na dluh a s financováním hypotečním úvěrem, v době inflační vlny nastoupil razantní pokles. Podíl počtu nových hypotečních úvěrů přijatých za účelem pořízení nemovitosti k počtu transakcí evidovaných u katastrálního úřadu klesl pod třetinu.

Pokračování článku je dostupné pro předplatitele

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.