Splátky porostou o tisíce. Umíte se připravit na refixaci?

Hypotéky, které jsme si před pár lety sjednávali s úrokem kolem dvou procent, dnes čeká tvrdé procitnutí. Refixace a refinancování budou pro mnohé domácnosti znamenat skokový nárůst měsíčních splátek – často i o tisíce korun. Co za tím stojí, proč lidé volí kratší fixace a jaké jsou možné scénáře vývoje? A především: jak se na tuto novou realitu připravit?

Na konci května ČNB zveřejnila analýzu, jak v následujících letech čeká nejednu domácnost refinancování hypotéky za znatelně vyšší sazby. Čeká-li někoho refixace nebo refinancování hypotéky, má počítat s vyššími splátkami. A pokud tržní sazby zůstanou tam kde jsou, z pohledu sazeb po pěti letech maturující hypotéku čekají asi o pětinu vyšší splátky.

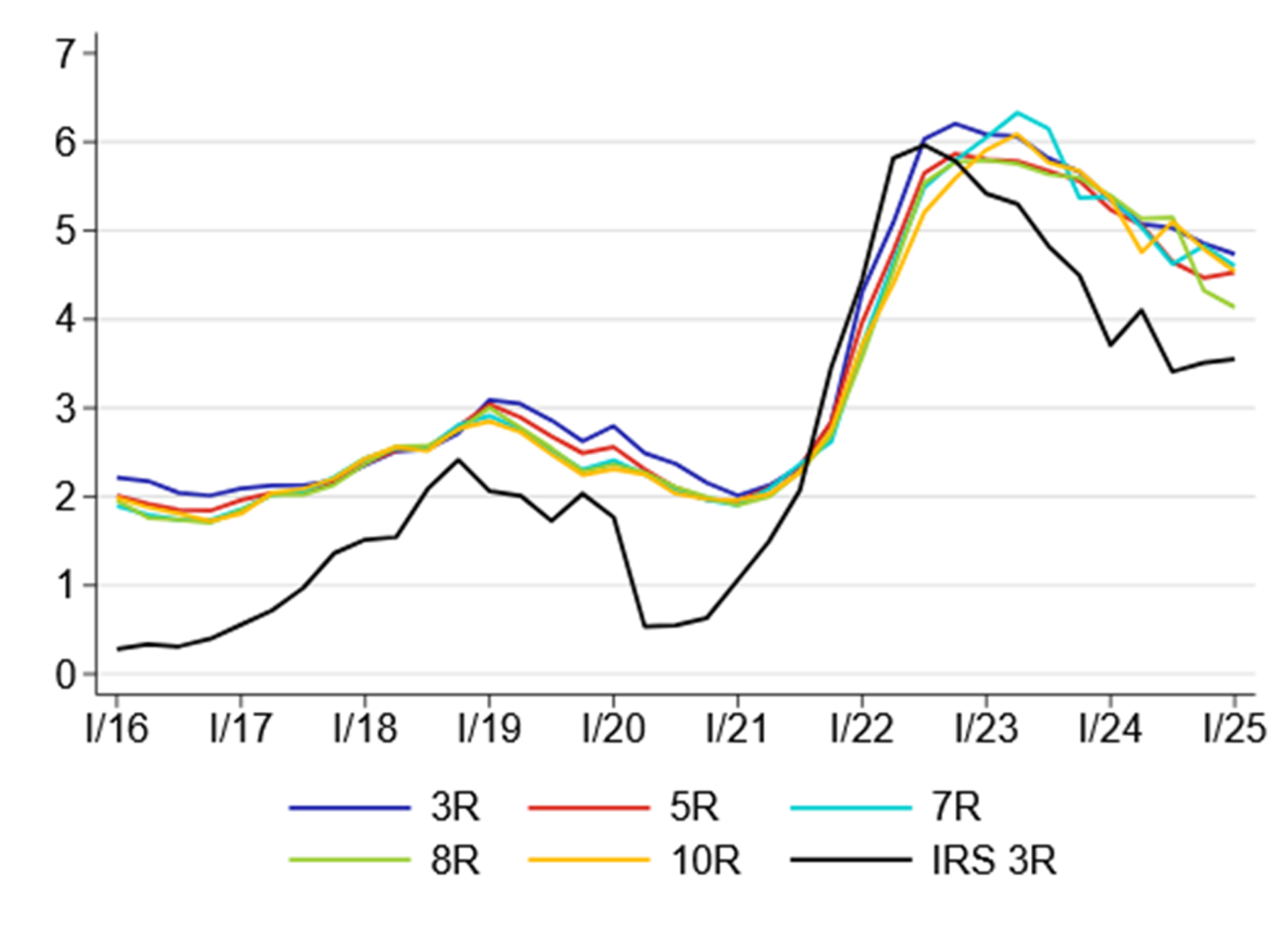

Ano, hypoteční sazby prošly v posledních letech výraznými změnami – od nebývale nízkých sazeb kolem 2 %, k sazbám kolem 6 %, viz graf 1. Historicky nízké sazby motivovaly k prodlužování doby zafixování sazby, a naopak růst sazeb vedl a motivoval ke zkracování délky fixace. Aktuálně se upřednostňují kratší fixace, zejména tříleté („3R“). Má to být proto, že klienti nechtějí být vázáni na „vysoké“ sazby dlouho a očekávají jejich pokles.

Pokračování článku je dostupné pro předplatitele

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.