Fidelity Funds Global Technology Fund je jasným vítězem mezi digitálně technologickými fondy

Jedná se o akciový fond zaměřený na digitálně technologické společnosti z celého světa. Většinu portfolia sice investuje na americkém trhu, ale významněji, než je u akciových fondů specializovaných na ICT zvykem, zohledňuje i ostatní regiony. Neomezuje se navíc pouze na benchmarkový sektor informačních technologií, byť ho dominantně pokrývá. Investorům přináší skvělý rizikově vážený výnos a jednoznačně na tomto poli vítězí ve srovnání s konkurenčními fondy. V současném světě s nejistým postavením dolaru patří k jeho výhodám i existence měnově zajištěné korunové třídy.

Chcete dlouhodobě slušně vydělávat na boomu digitálních technologií, okořeněném v posledních letech rychlým rozvojem generativní umělé inteligence? Věříte v jeho trvalý a celosvětový přínos pro zvýšení produktivity v ekonomice a zlepšení životní úrovně? Nebojíte se vysokého ocenění akcií růstově profilovaných společností, které podnikají v ICT, nebo považujete jejich možnou citelnou korekci za nákupní příležitost? Pak se jako řešení nabízejí globálně diverzifikované akciové fondy investující do digitálně technologických a růstových sektorů v čele s informačními technologiemi. Jeden velmi úspěšný si nyní představíme.

Fundamentální analýza i sázky proti tržnímu proudu

Fidelity Funds Global Technology Fund vyhledává na vyspělých i rozvíjejících se trzích akcie velkých společností, které svými produkty, službami nebo procesy přispívají k technologickému pokroku, efektivnějšímu fungování ekonomiky a v konečném důsledku též zkvalitňování každodenního života. Dotyčné firmy by jako dlouhodobí lídři ve svých odvětvích měly udávat zásadní technologické trendy nebo přinášet důležité inovace. Výkonnostně se fond srovnává s benchmarkem MSCI ACWI Information Technology, což je široký globální akciový index sektoru informačních technologií. Ve skutečnosti však omezeně investuje i mimo tento jinak dominantní sektor a získává tak spíše tematický nádech.

Akciové tituly vybírá představený fond podle zásad aktivní správy a přístupu zdola nahoru. Klade tedy důraz na fundamentální analýzu konkrétních firem bez předběžného stanovení geografických nebo sektorových preferencí. Manažerský tým se snaží najít kvalitní společnosti s perspektivou udržitelného růstu, jejichž akcie se obchodují za atraktivní nebo alespoň přijatelnou cenu. Bere přitom v úvahu klasické valuační poměry a základní ukazatele dynamického rozvoje firem, jako jsou finanční síla rozvahy, návratnost kapitálu, cash flow, kvalita vedení společnosti nebo její konkurenční postavení na trhu. Dále zohledňuje portfolio management různé charakteristiky udržitelnosti ESG s cílem dosáhnout vyššího skóre ESG, než má benchmark. Díky podpoře environmentálních a sociálních hledisek vyhovuje fond článku 8 nařízení SFDR.

Plusy

- Výborný poměr výnos / riziko: nejsilnější střednědobá výkonnost a současně nejnižší volatilita ve srovnání s konkurenčními fondy

- Širší geografická diverzifikace portfolia včetně rozvíjející se Asie

- Měnově zajištěná korunová třída

Mínusy

- Mírně slabší zhodnocení oproti většině konkurentů od roku 2023 (zejména na rostoucích trzích od září 2024 a od dubna 2025)

Správcovský tým má celkově velkou volnost ve výběru investic, protože ho nesvazují striktní limity pro zastoupení hlavních regionů (zemí), sektorů ani titulů v portfoliu (v relaci k benchmarku). To umožňuje rozdělit investiční příležitosti fondu do tří klíčových kategorií – s růstovou orientací, s cyklickým profilem a ve zvláštních situacích. Růstové společnosti vytvářejí inovace nebo přelomové technologie, které jim pomáhají dosahovat vysoké dynamiky běžných finančních ukazatelů. Obvykle reprezentují většinu portfolia fondu. Cyklické společnosti se vyznačují silným postavením na trhu v dílčích odvětvích a vyhovuje jim aktuální fáze hospodářského cyklu. Firmy ve zvláštních situacích pak kvůli nepříznivému dění kolem sebe trpí neadekvátně nízkým oceněním akcií s potenciálem nápravy v podobě budoucí nadvýkonnosti. Jejich zahrnutím do portfolia jdou tedy manažeři fondu proti tržnímu proudu a uplatňují kontrariánský přístup.

| Velikost fondu k 30.9.2025 | 31 734 mil. USD |

| ISIN | LU1560650563 (třída USD) LU2807456855 (třída CZK-H/USD) |

| Typ fondu | akciový – globální se zaměřením na digitální technologie |

| Vznik fondu | únor 2017 (třída USD) duben 2024 (třída CZK-H/USD) |

| Vstupní poplatek | max. 5,25 % |

| Manažerský poplatek | 0,8 %: OCF 1,04 % (třída USD) 1,5 %: OCF 1,89 % (třída CZK-H/USD) |

| Benchmark | MSCI ACWI Information Technology NR |

| ESG: SFDR | článek 8 |

| Zdroj: web společnosti | |

Významná část investic mimo Ameriku i sektor informačních technologií

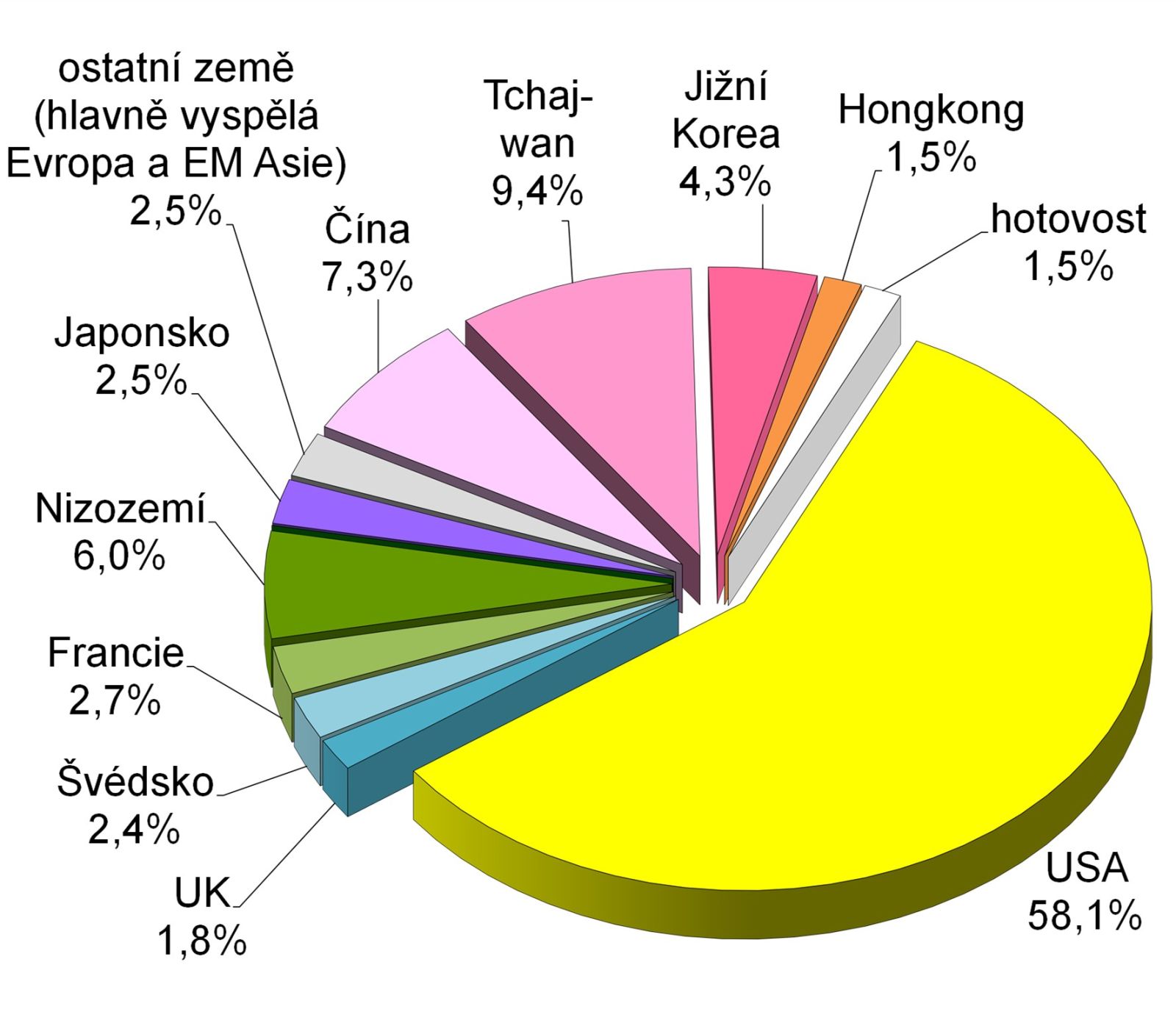

Graf 1 ukazuje zeměpisné složení portfolia portrétovaného fondu na konci září. Na první pohled v něm zaujme široká diverzifikace napříč všemi významnými investičními regiony, která nebývá u globálně laděných technologických akciových fondů zvykem. I když má 58% převahu trh USA, pokrývá Fidelity Funds Global Technology Fund solidně také vyspělou Evropu (14 %) a rozvíjející se trhy (23 %), mezi nimiž jednoznačně dominuje asijský region. Malou část akciových investic pak směřuje fond do Japonska (3 %) či dalších vyspělých asijských zemí. Ve srovnání s benchmarkem MSCI ACWI Information Technology je pro něj charakteristické silné nadvážení vyspělé Evropy (+10 procentních bodů) a především rozvíjející se Asie (+13 procentních bodů) na úkor Severní Ameriky (-24 procentních bodů).

Na úrovni zemí dostává oproti benchmarkové váze největší preferenci Čína. Portfolio manažeři nacházejí na jejím akciovém trhu zajímavé investiční příležitosti, protože ocenění tamních titulů často neodpovídá vyšší míře inovací ze strany čínských firem. Vyspělá Evropa zase upoutává pozornost silnými hráči v oblastech business-to-business (B2B), k nimž se řadí zejména podnikové informační systémy, platební technologie a komunikační zařízení.

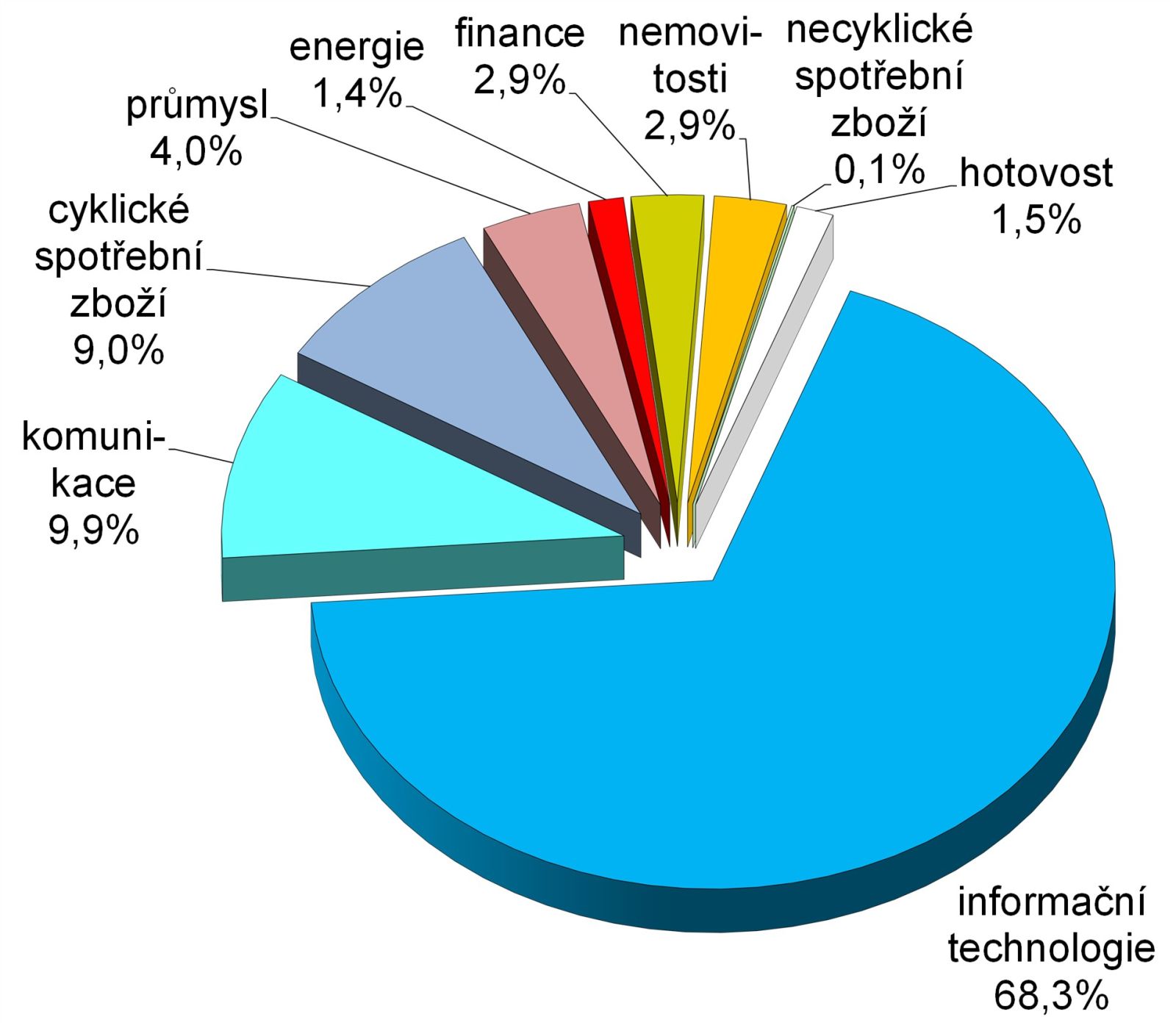

Graf 2 naznačuje, že v rámci rozdělení investic do hlavních sektorů GICS sice tvoří velkou většinu portfolia fondu informační technologie, ale slušně zohledněny jsou rovněž komunikace a cyklické spotřební zboží jako další růstové obory. Za zmínku stojí ještě nízké zastoupení průmyslu a financí, do kterých spadají fintechové společnosti. Pokrytím i jiných sektorů než IT vybočuje fond z benchmarku.

Z konkrétních akciových titulů vede podle tabulky 1 svou vahou ve fondu čipový gigant Taiwan Semiconductor Manufacturing (TSMC). Jde zároveň o nejvíce aktivně preferovanou pozici nad benchmarkovou úroveň. Manažerský tým také solidně vyzvedává poskytovatele telekomunikačních řešení Ericsson, výrobce polovodičových technologií Marvell Technology nebo dodavatele softwaru pro cloudové aplikace Workday. Z mimobenchmarkových pozic, které se nacházejí v jiných sektorech než IT, zase fond sází na poskytovatele internetových aplikací Alphabet, internetový maloobchod Amazon i řadu inovativních čínských společností. Patří k nim zejména přední hráč v e-commerce Alibaba, online automobilová reklamní platforma Autohome, videoherní společnost NetEase nebo online cestovní kancelář Trip.com. Naopak daleko menší zastoupení než v benchmarku mají ve fondu společnosti Apple a Microsoft.

| název pozice | sektor | země | váha ve fondu |

| Taiwan Semiconductor Mfg Co. Ltd. | informační technologie | Tchaj-wan | 8,7% |

| Apple Inc. | informační technologie | USA | 5,7% |

| Microsoft Corp. | informační technologie | USA | 5,7% |

| Alphabet Inc. | komunikace | USA | 3,7% |

| Amazon.com Inc. | cyklická spotřeba | USA | 3,6% |

| Samsung Electronics Co. Ltd. | informační technologie | Jižní Korea | 2,9% |

| Ericsson | informační technologie | Švédsko | 2,4% |

| Marvell Technology Inc. | informační technologie | USA | 2,3% |

| Workday Inc. | informační technologie | USA | 2,2% |

| Texas Instruments Inc. | informační technologie | USA | 2,1% |

| 10 největších pozic celkem | 39,3% | ||

| Zdroj: web společnosti | |||

Výborné výsledky

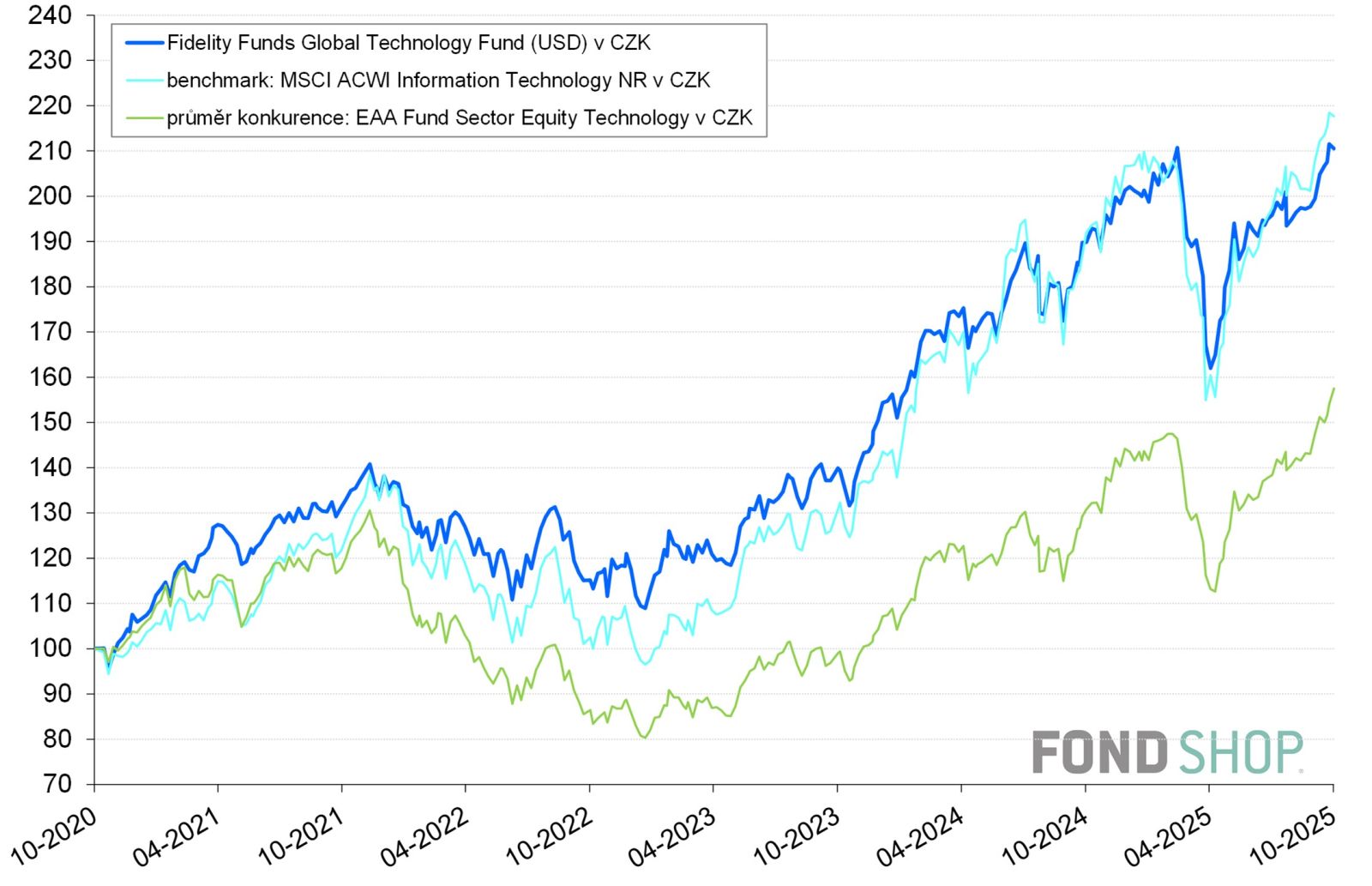

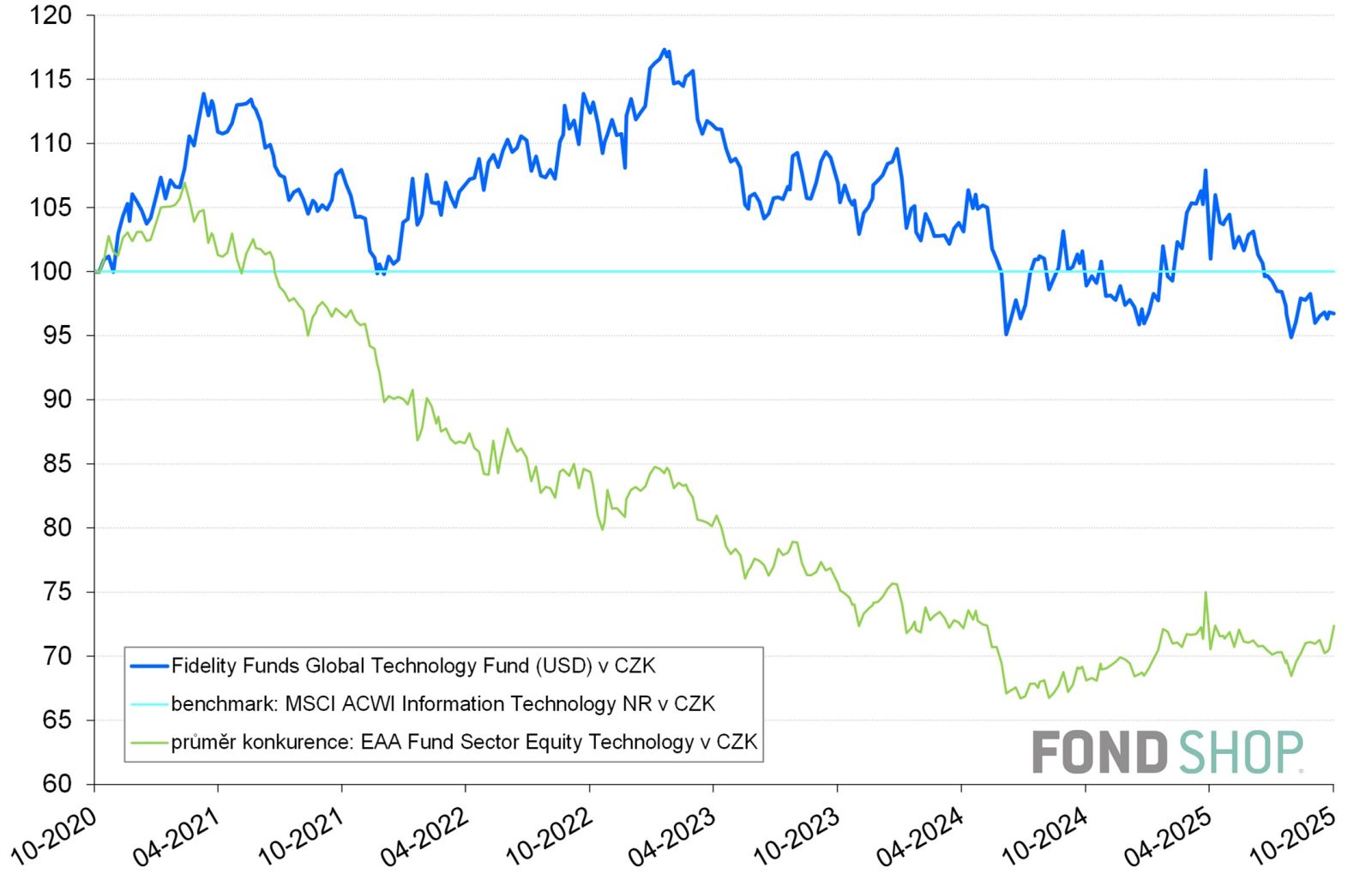

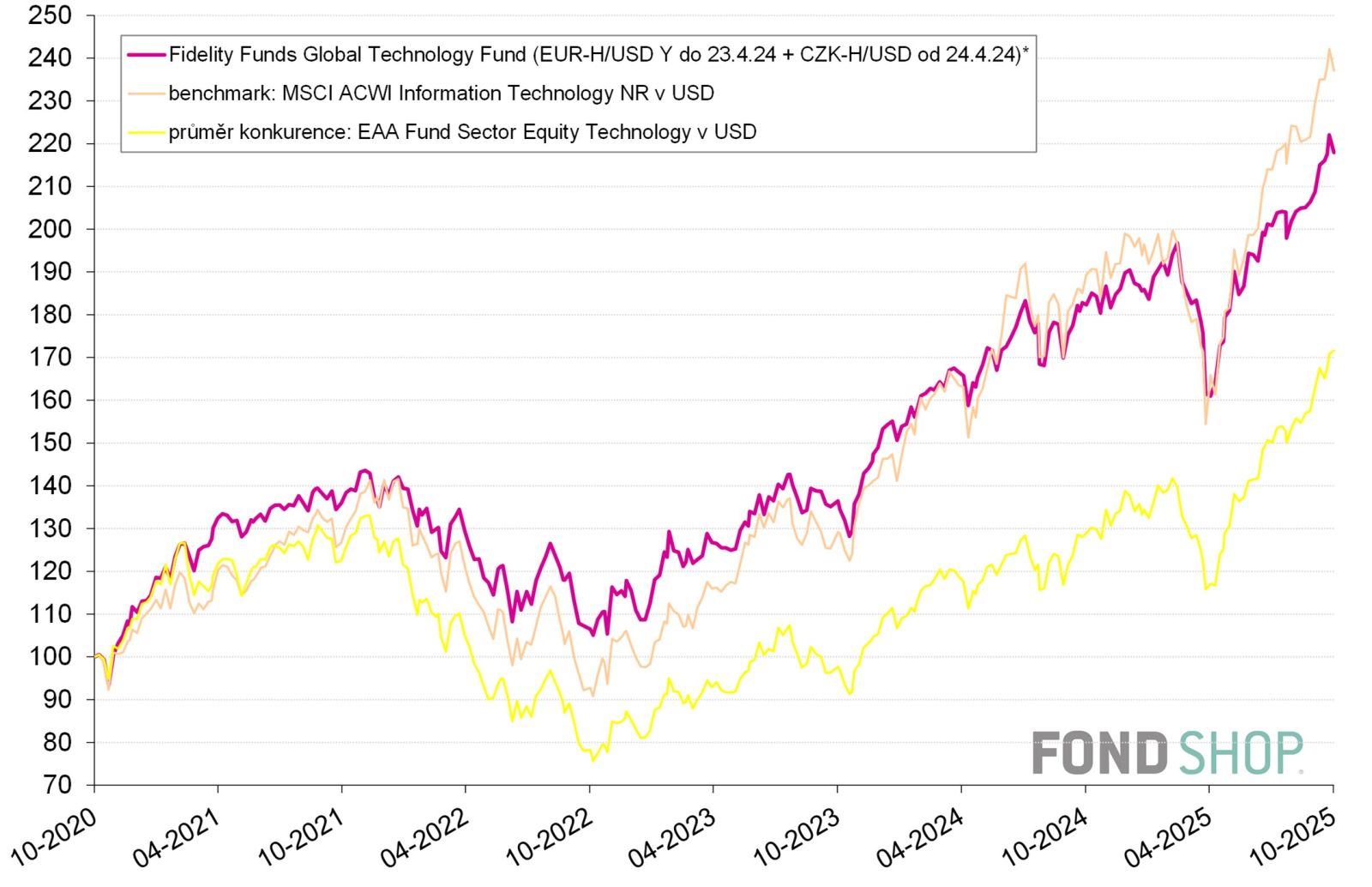

Grafy 3 a 4 srovnávají 5letou, do koruny přepočtenou výkonnost portrétovaného fondu (v dolarové třídě), jeho benchmarku MSCI ACWI Information Technology NR a průměru konkurence technologických akciových fondů z databáze Morningstar. Ukazuje se, že Fidelity Funds Global Technology Fund zaznamenal ve sledovaném období velký úspěch, když drtivě porazil průměr konkurence a vedl si podobně jako benchmark. Dosáhl rovněž úctyhodné absolutní výkonnosti.

Výrazný náskok nad průměrem konkurence si bez větších přerušení držel po rozhodující část sledovaného období až do července 2024. Pomohly mu mnohem menší ztráty v náročném stagflačním roce 2022 (taktéž vůči benchmarku) i silnější zhodnocení na následujícím rostoucím trhu. Díky menšímu zakolísání v roce 2022 navíc vykázal podstatně nižší volatilitu. Na druhé straně, od roku 2023 se portrétovaný fond musel spokojit mírně slabší kladnou výkonností než benchmark a od září 2024 většinou nestačil ani na průměr konkurence. V posledním roce a půl prošel i výraznějšími výkyvy ceny během tržních turbulencí. To však představuje pouze malé kaňky na jeho nesporném úspěchu.

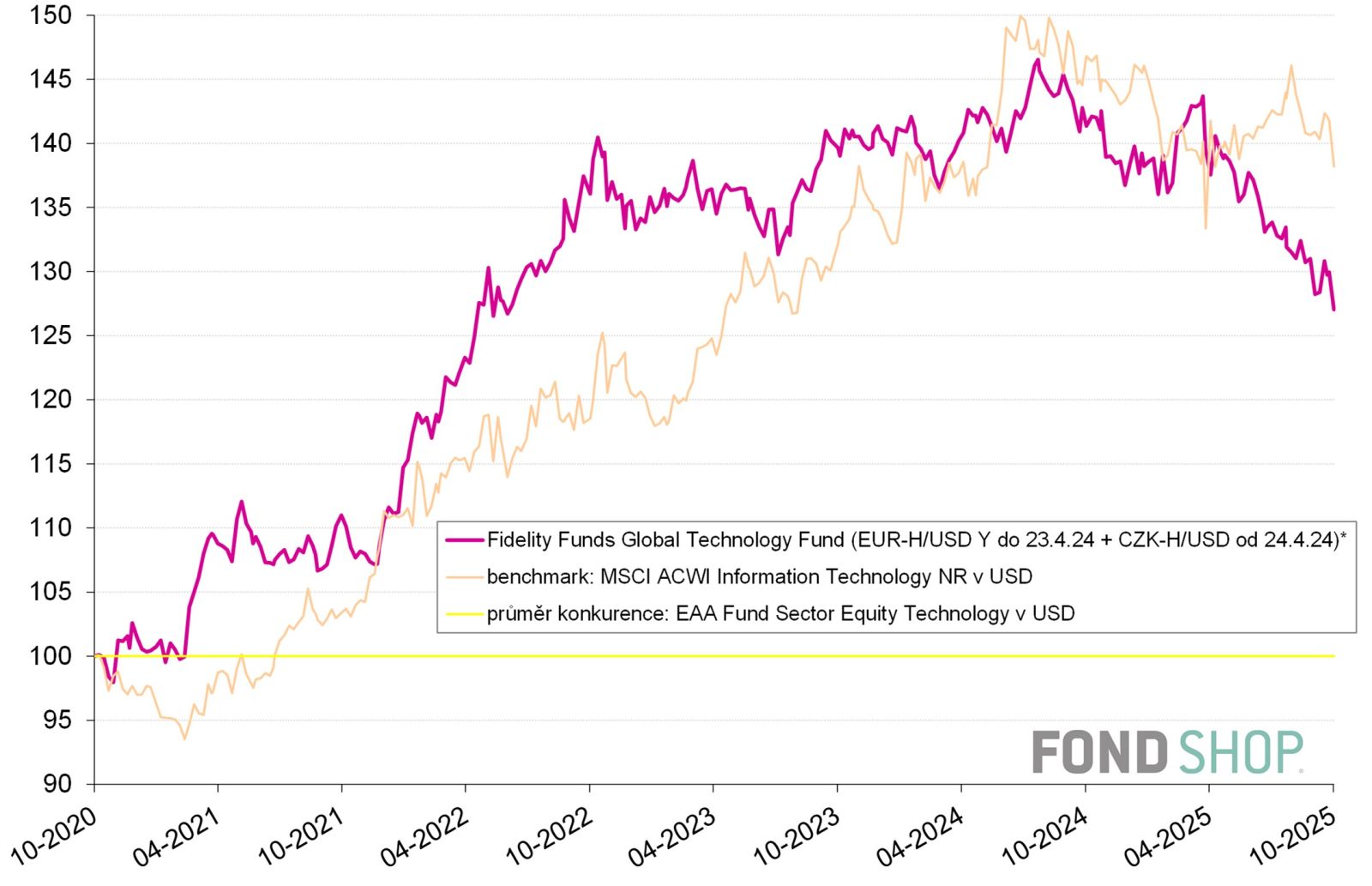

Podobné skvělé výsledky až na viditelně pomalejší růst portrétovaného fondu v aktuálním období od dubna 2025 dostaneme, když v grafech 5 a 6 použijeme výkonnost jeho měnově zajištěné (eurové nebo korunové) třídy a srovnáme ji na 5leté periodě s dolarovou výkonností benchmarku i průměru konkurence. Měnově zajištěnou korunovou třídu (proti dolarové) sice nahrazuje před jejím vznikem v dubnu 2024 měnově zajištěná eurová třída, avšak protože obě sledují od té doby téměř shodný vývoj, je způsobené zkreslení zanedbatelné.

V absolutním vyjádření podle grafů 5 a 3 klesla měnově zajištěná třída v roce 2022 poněkud výrazněji než do koruny přepočtená dolarová třída, protože na rozdíl od ní nemohla využít ve svůj prospěch tehdejší posilování dolaru. Letos ovšem naopak daleko účinněji kompenzovala tržní propad vyvolaný Trumpovými cly díky schopnosti ochránit investory před dramatickým oslabením dolaru.

| fond v měnově zajištěné eurové či korunové třídě* | průměr konkurence | |

Výkonnost v CZK (fond)* a USD (průměr) | ||

| 1 rok (od 11.10.2024) | 19,6% | 33,0% |

| 2 roky (od 11.10.2023) | 59,7% | 75,6% |

| 3 roky (od 11.10.2022) | 104,7% | 119,2% |

| 5 let (od 12.10.2020) | 118,0% | 71,6% |

| 5 let p.a. | 16,9% | 11,4% |

| Zdroj: Morningstar, výpočty autora *Do 23.4.2024 použita měnově zajištěná eurová třída portrétovaného fondu proti dolarové. Na ni od 24.4.2024 navazuje ze stejné hodnoty měnově zajištěná korunová třída proti dolarové, přičemž obě zajištěné třídy sledují za společnou historii (od 24.4.2024) téměř shodný vývoj. | ||

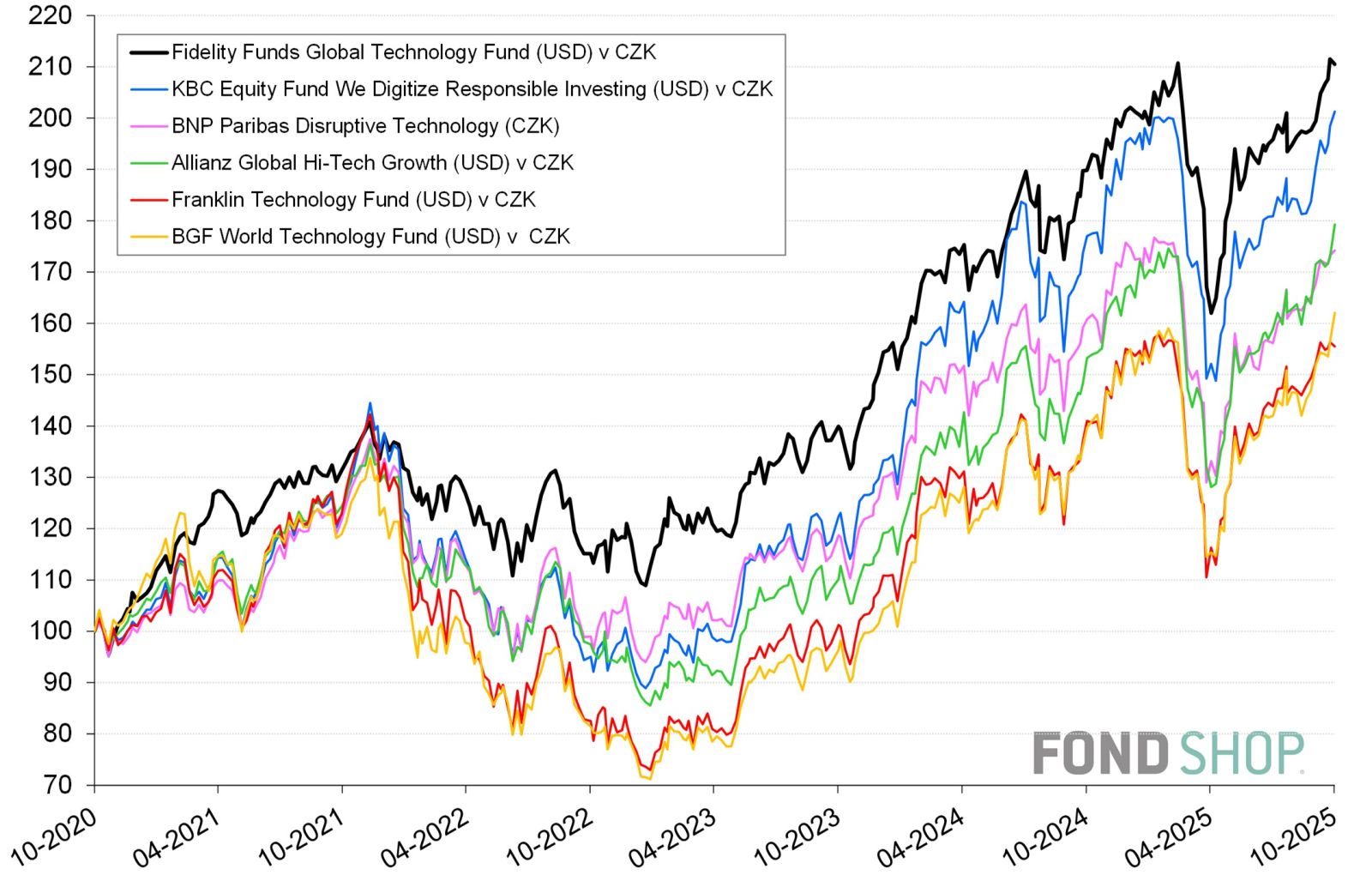

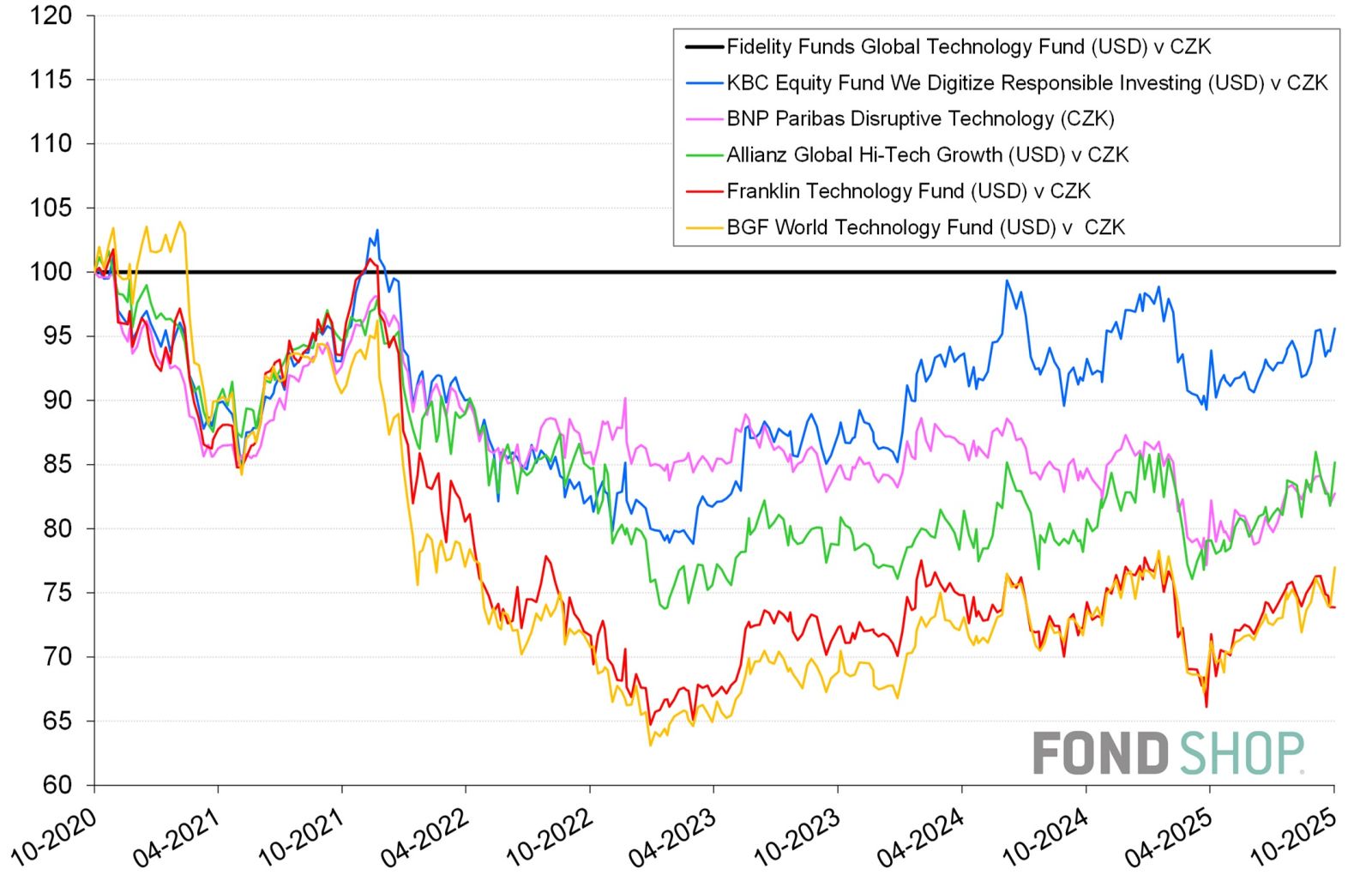

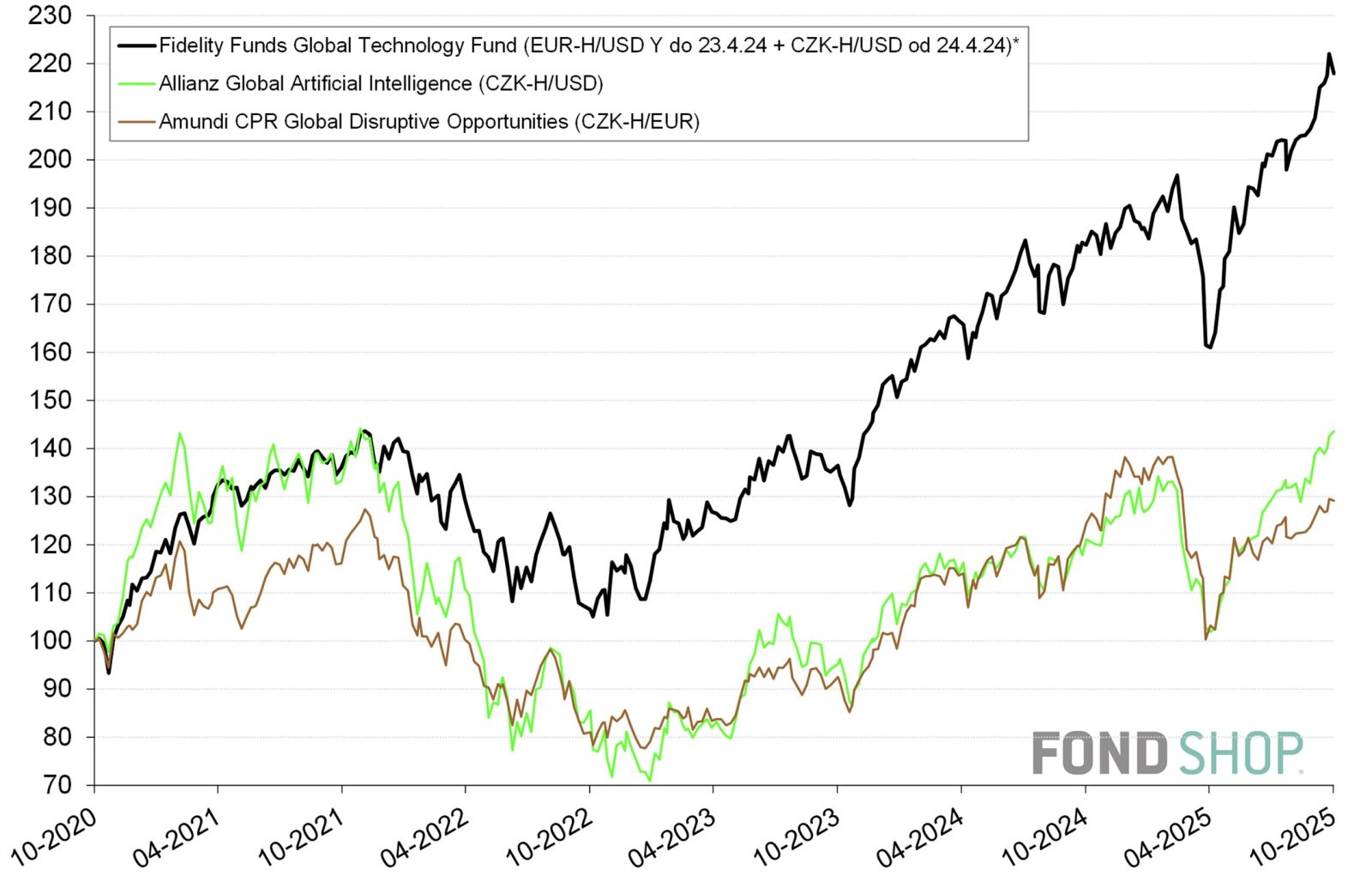

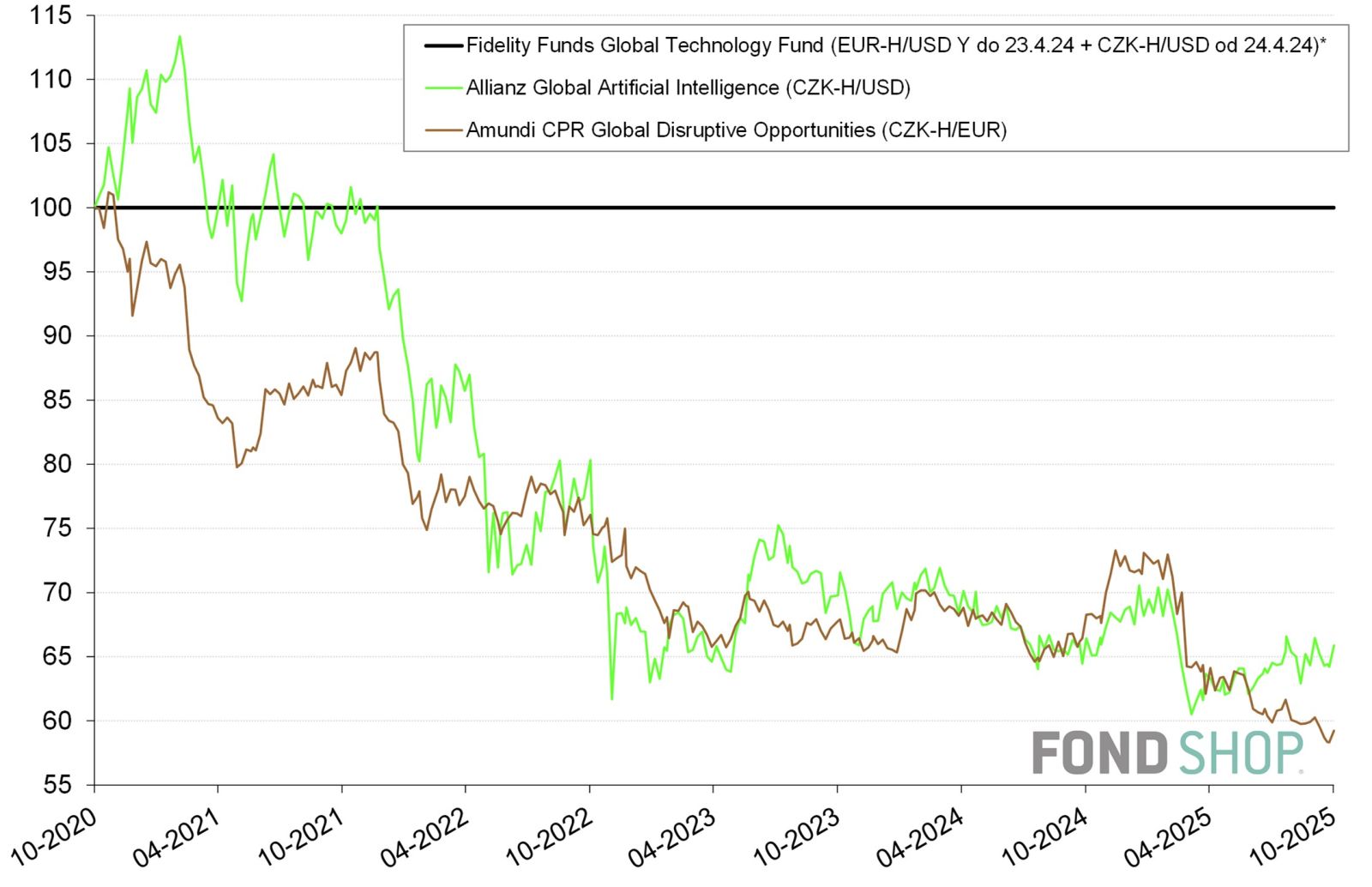

Fidelity Funds Global Technology Fund uhájil nejsilnější zhodnocení za posledních 5 let i mezi všemi vybranými konkurenčními fondy, zaměřenými na digitálně technologické akcie z celého světa. Zvítězil jak v korunovém přepočtu měnově nezajištěné dolarové třídy (grafy 7 a 8), tak i v měnově zajištěné eurové či korunové třídě (grafy 9 a 10). Navíc se může pochlubit vůbec nejnižší volatilitou mezi srovnávanými fondy. To svědčí o vynikajícím poměru výnos / riziko.

Nicméně většina zobrazených konkurentů začala od roku 2023 v souladu s předchozími závěry portrétovaný fond dohánět nebo alespoň za ním přestala zaostávat. V tomto ohledu vystupuje do popředí KBC Equity Fund We Digitize Responsible Investing, který investuje mnohem více v Severní Americe (78 %) i sektoru informačních technologií (77 %) než Fidelity Funds Global Technology Fund. Výraznější expozice vůči americkým big techům či úžasné sedmičce dovolila fondu KBC silněji vydělávat na rozvoji umělé inteligence v posledních letech. Tato charakteristika platí do určité míry i pro ostatní konkurenční fondy, kterým se od roku 2023 začalo dařit relativně lépe než portrétovanému fondu.

Fidelity Funds Global Technology Fund se díky schopnosti střednědobě porážet konkurenci v klíčových parametrech vyznačuje výborným poměrem výnos / riziko. Ten je navíc podložen kvalitním výběrem konkrétních titulů a solidní geografickou i sektorovou diverzifikací portfolia. Aktivní správa tak přináší vysokou přidanou hodnotu, i když se to v krátkém období nemusí přesvědčivě projevit.

Portrétovaný fond uvítají dynamičtí investoři, kteří chtějí významnou část svých akciových pozic vyhradit růstovým společnostem a sektorům v čele s informačními technologiemi. Měli by jim věřit dlouhodobě, nejen z důvodu aktuálního zájmu trhu o téma AI nebo očekávaného (dalšího) snižování úrokových sazeb Fedu.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.