Generali Prémiový dynamický fond

Dynamický korunový smíšený fond, který dává velkou váhu akciové složce. Investiční strategie však umožňuje flexibilně reagovat na situaci na kapitálových trzích a podíl akcií případně snižovat v období nejistoty ve prospěch dluhopisů. Na pětileté periodě si vede vůči konkurenci dobře.

Generali Prémiový dynamický fond je, jak už ostatně poměrně jasně naznačuje jeho název, smíšený fond, který dává značnou váhu akciím. Konkrétně platí, že se fond profiluje jako ten nejvíce dynamický z rodiny smíšených fondů Generali Investments CEE a jako takový má neutrální akciovou váhu (včetně proměnlivého podílu komodit) nastavenou na úrovni cca 95 %.

- Překonává podobně orientované fondy

- Měnově zajištěná třída

- Vyšší celková nákladovost

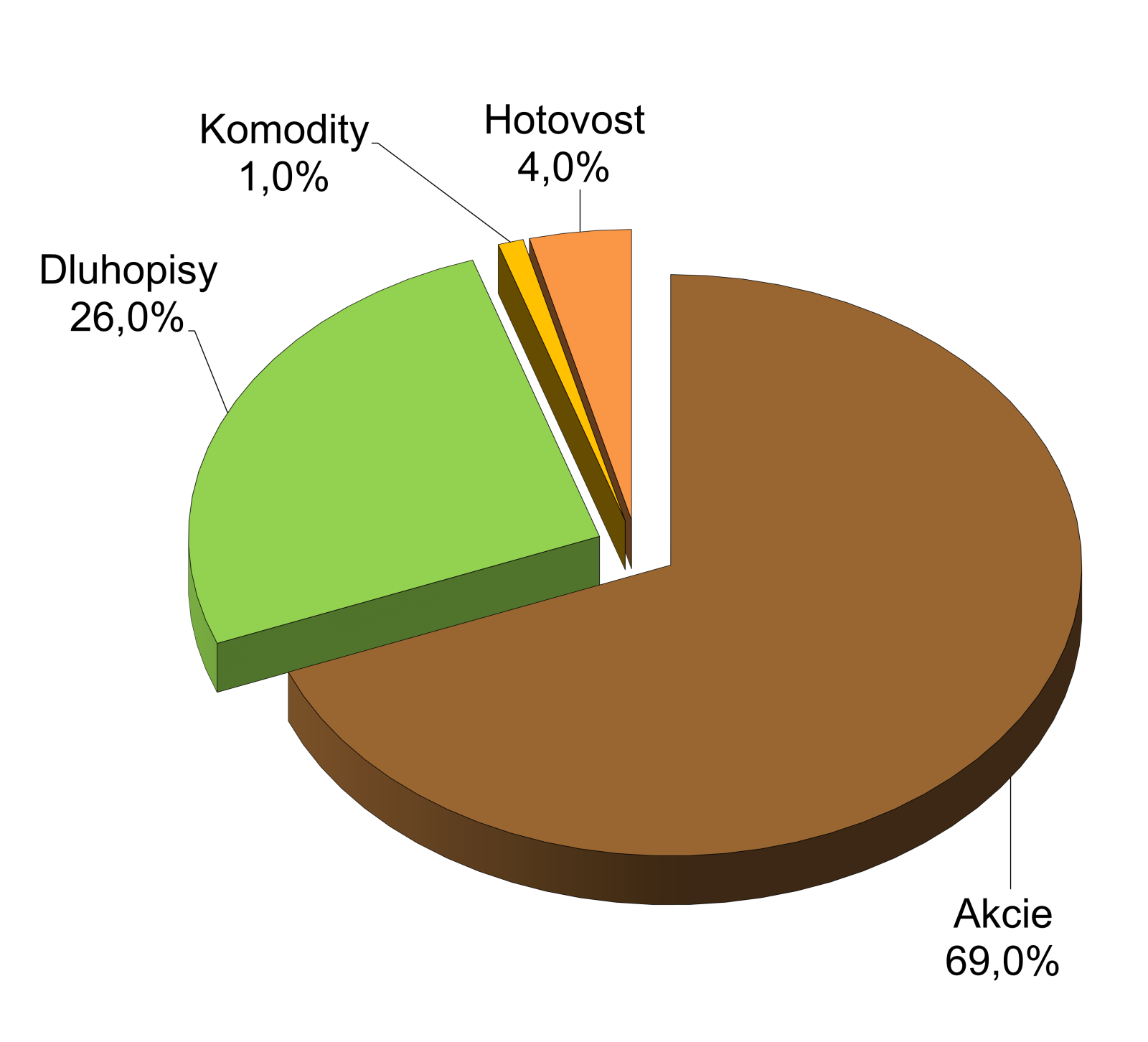

V poslední době nicméně platí, že střednědobě je akciová složka udržována spíše v rozmezí 80 % až 90 % s krátkodobými výkyvy několika procentních bodů oběma směry.

Komplexní strategie

Pro nastavení portfolia využívají portfolio manažeři portrétovaného fondu primárně tzv. „relative-value“ analýzu, doplněnou o kombinaci top-down a bottom-up přístupů v závislosti na pořizovaných typech aktiv.

Pro vysvětlení, „relative-value“ analýza je metoda stanovení hodnoty aktiva, která bere v úvahu hodnotu podobných aktiv. To je rozdíl oproti „absolute value“, která se zabývá pouze vnitřní hodnotou aktiva a neporovnává ji s jinými aktivy. V rámci této analýzy se běžně pracuje s ukazateli jako P/E, EV/Revenue, EV/EBITDA atd. Podstatné je ale ono srovnání mezi sebou. Nicméně zpět ke konkrétní strategii fondu Generali Prémiový dynamický fond

Portfolio manažeři pravidelně sledují aktuální tržní situaci a globální výhled, což rozhoduje o zastoupení jednotlivých tříd aktiv ve fondu včetně otevřené měnové pozice, regionální expozice a vah dílčích sektorů.

Portfolio fondu mohou tvořit jak ETF či jiné fondy, tak i konkrétní akciové nebo dluhopisové pozice.

Na úrovni makro pohledu pracují portfolio manažeři primárně s UCITS ETF s pasivní (indexovou), vzácněji pak se polo-aktivní strategií. ETF umožňují snadno získat diverzifikovanou pozici jak na široké indexy (trhy), tak i exotičtější investice.

| Velikost fondu | 40,7 mil. EUR (všechny třídy) |

| ISIN | IE00BYZDV649 |

| Typ fondu | smíšený – dynamický |

| Vznik fondu | leden 2016 |

| Manažerský poplatek | 1,8 % (OCF 2,14 %) |

| Minimální investice | 500 CZK |

| ESG: SFDR | článek 6 |

Každé ETF, resp. fond prochází rozsáhlým schvalovacím procesem zaměřeným na revizi základních parametrů: odchylky výnosů od sledovaného indexu a způsob jeho replikace či optimalizace daňové zátěže. Podstatný je také výběr manažera, poplatková struktura, aplikovaná investiční strategie, nakládání s měnovou expozicí, forma redistribuce zisku atd. Důraz je kladen na volbu depozitáře či individuální limity fondu. Přirozeně přitom záleží, zda se jedná o ETF, nebo fond atd.

Pokud jde o výběr konkrétních akciových a dluhopisových titulů, pak uplatňují portfolio manažeři metodu „zdola nahoru“ (bottom-up). Z pohledu akcií platí, že se portfolio manažeři, jak doplňuje Patrik Hudec, „snaží najít tituly, které se jim jeví jako podhodnocené, tzn. převažují spíše investice, které lze definovat jako hodnotové“. Podstatná je tak například stabilita základních hospodářských ukazatelů v čase, růstový potenciál firmy nebo dividendová politika. Zásadní je i corporate governance.

Dluhopisová složka je na rozdíl od té akciové tvořena primárně konkrétními pozicemi, nikoliv fondy třetích stran. V praxi platí, že s ohledem na profil fondu dominují portfoliu dluhopisy neinvestičního stupně spíše s kratší splatností, kde se fond může opřít jak o detailní kreditní analýzu, tak i o dlouhodobě úspěšnou interní strategii investování do korporátních bondů.

Fond nesleduje žádný benchmark ani například necíluje nějaký konkrétní výnos nebo volatilitu. Podstatné tak je již zmíněné udržování střednědobé akciové pozice v rozmezí cca 80 % až 90 % NAV s krátkodobými výkyvy několika procentních bodů oběma směry.

Dluhopisová složka, i když reprezentována rizikovějším neinvestičním stupněm, pak v porovnání s akciemi tvoří podle portfolio manažera Patrika Hudce „pomyslnou výnosovou kotvu fondu a spolu s případnou provozní hotovostí je konzervativním doplňkem do 100 %.“

Fond uplatňuje více poměrně přísných limitů, pokud jde např. o využití páky, prodeje nakrátko atd. Platí také, že minimálně 50 % NAV musí být zainvestováno do akcií/akciových fondů (jak jsme ale zmínili, v praxi je to více). V případě dluhopisů je stanoven minimální požadovaný rating na B- a objem dluhopisů bez ratingu je omezen na maximálně 10 % NAV.

Pokud jde o měnové riziko, jednotlivé třídy fondu denominované v cizí měně FX-riziko vůči základní třídě plně zajišťují. Na úrovni samotného fondu je poté zajišťována dluhopisová část, u akcií je měnové riziko řízeno aktivně a typicky uplatňováno spíše v menší míře.

O něco méně akcií

Pokud se podíváme na aktuální složení fondu, je patrné, že současná váha akcií se pohybuje lehce pod střednědobým cílem. Patrik Hudec k tomu dodává: „Počítáme se zvýšenou volatilitou akciových trhů, spojenou jednak přirozeně se začátkem cyklu uvolňování měnové politiky, kdy se centrální banky rozhodují mezi pokračujícím ekonomickým ochlazením a rizikem případného návratu inflačních tlaků… Především akcie ve Spojených státech jsou naceněny poměrně vysoko a na relativně vysokých očekáváních. Nezůstává tak moc prostoru pro případné negativní překvapení, což jen zvyšuje hrozbu korekce v případě skokového nárůstu rizikové averze, či zklamání na straně projekce zisků…“

Tabulka 1 poté nabízí detailnější pohled na top 5 akciových a dluhopisových pozic a jen potvrzuje, co jsme napsali výše.

| titul | sektor | země | měna | váha ve fondu |

| Akciové pozice | ||||

| Invesco Nasdaq 100 ETF | akciové fondy/technologie | USA | USD | 6,1% |

| iShares Core MSCI World UCITS ETF | akciové fondy/globální | Globální | USD | 3,3% |

| SPDR Russell 2000 US Small Cap UCITS ETF | akciové fondy/malé společnosti | USA | USD | 2,9% |

| Vanguard S&P 500 ETF | akciové fondy/velké společonsti | USA | USD | 2,6% |

| Colt CZ Group | akcie/zpracovatelský průmysl | Česko | CZK | 2,2% |

| titul | sektor | rating | měna | váha ve fondu |

| Dluhopisové pozice | ||||

| Mbank 8,375/L+490 11/09/2027 C26 | Bankovnictví | BB+ | EUR | 3,9% |

| Bank PKO 4,5/L+155 18/06/2026 C28 | Bankovnictví | BBB- | EUR | 3,6% |

| J&T Banka 7,5/L+366 26/10/2026 C25 | Bankovnictví | BBB- | EUR | 2,6% |

| EPH Financing 6,651 13/11/2026 | Energetický průmysl | BBB- | EUR | 2,0% |

| Banka Creditas AS 7,5 30/01/2027 | Bankovnictví | CZK | 1,9% | |

| Zdroj: Web společnosti | ||||

Lepší než konkurence

Srovnávat mezi sebou smíšené fondy je mnohdy, jak by řekl klasik, takový překladatelský oříšek. I když totiž fondy například spadají do kategorie dynamický smíšený fond, neutrální váha akcií, resp. rizikové složky se může i poměrně výrazně lišit.

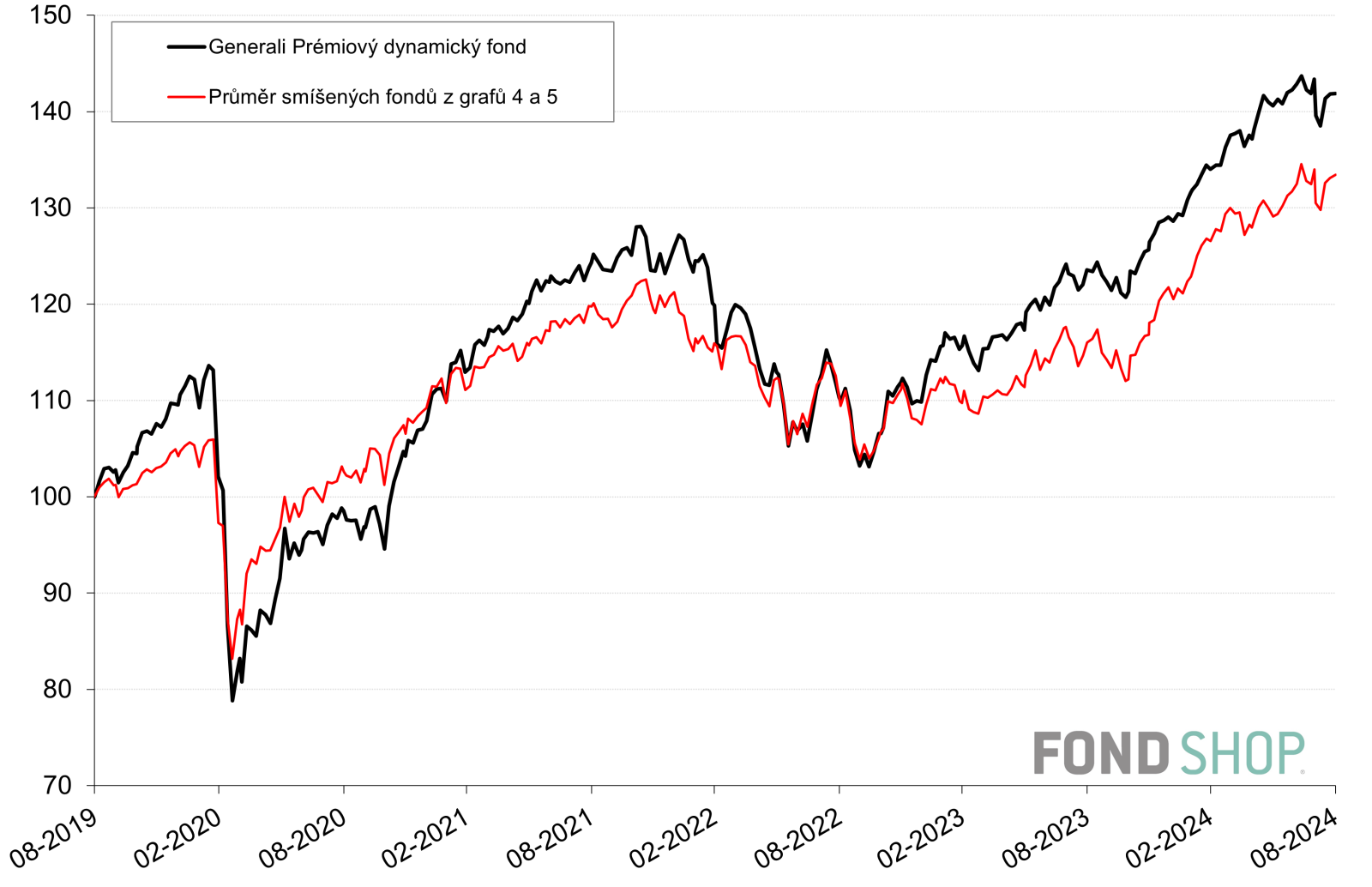

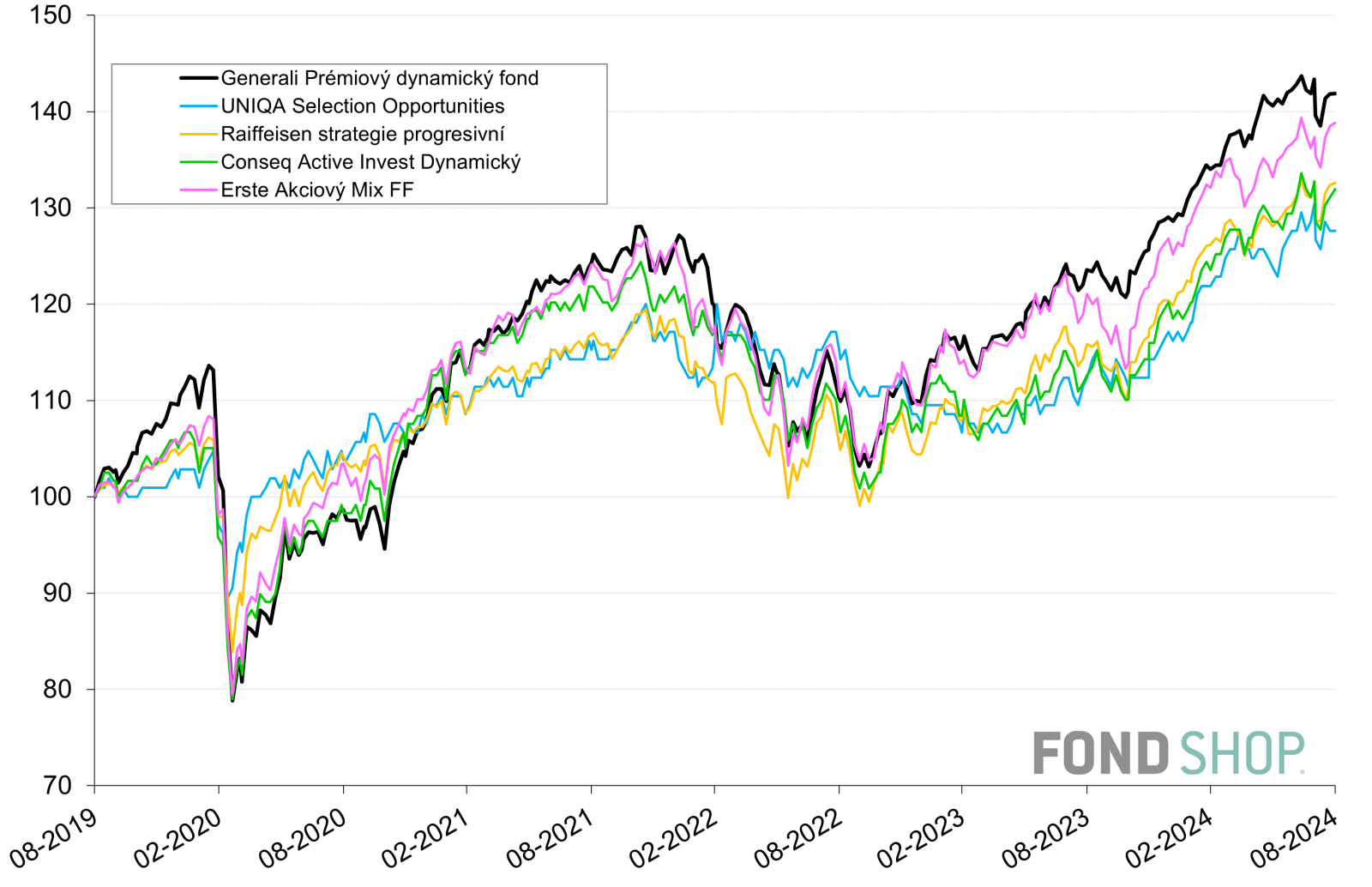

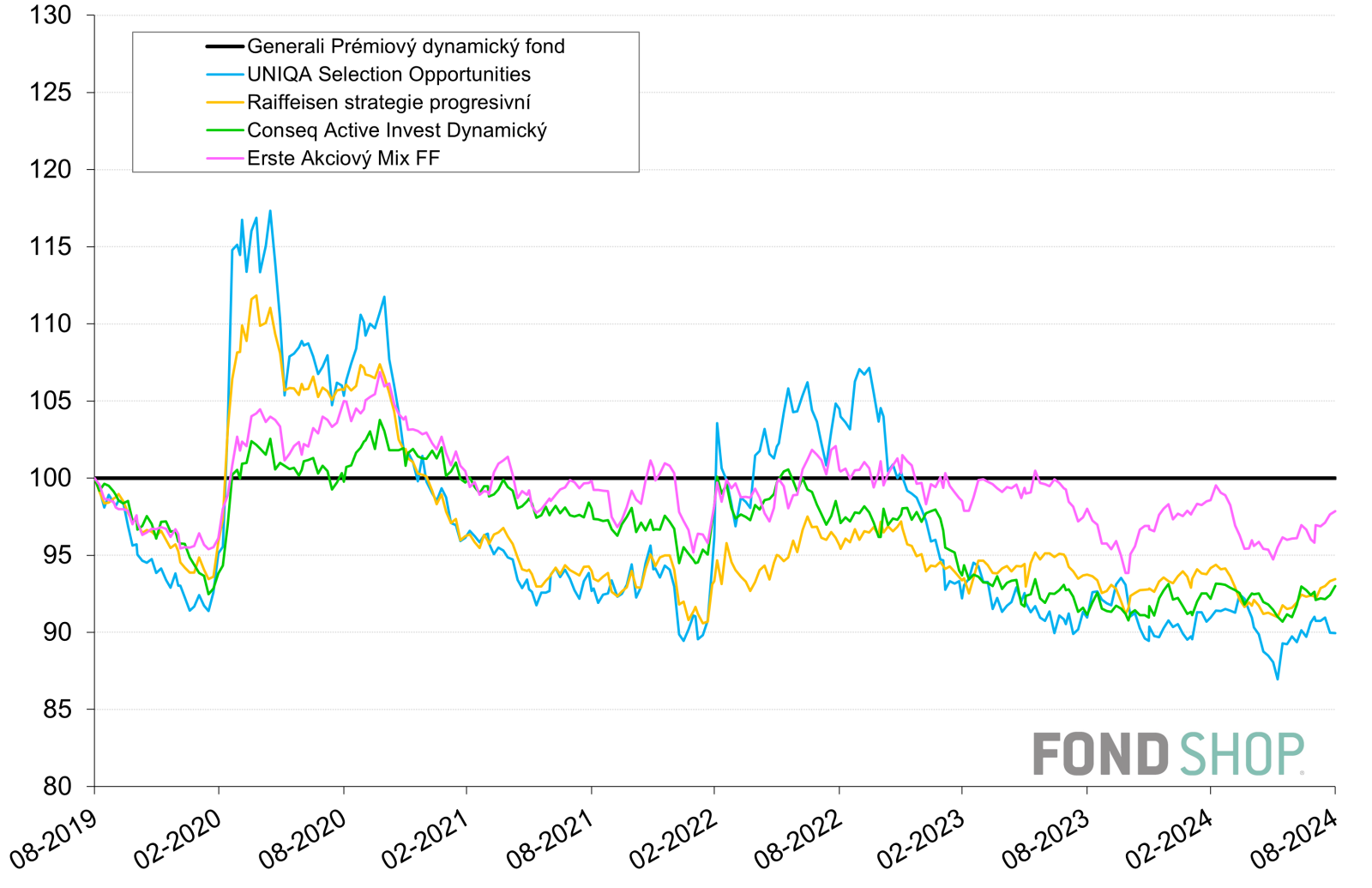

Následující grafy se přesto o takovéto srovnání pokoušejí. Konkrétně grafy 2 a 3 srovnávají pětiletou výkonnost korunové třídy portrétovaného fondu s průměrem konkurence dalších čtyř v ČR dostupných smíšených fondů s podobnou strategii.

Jak je z obou grafů vidět, portrétovaný fond si v tomto ohledu vede dobře a průměr konkurence na sledované periodě svou výkonností poráží. V detailu je vše také zachyceno v tabulce kvantitativních ukazatelů.

| fond | průměr | |

| Výkonnost v CZK | ||

| 1 rok (od 31.8.23) | 14,8% | 15,0% |

| 2 roky (od 31.8.22) | 28,6% | 21,1% |

| 3 roky (od 31.8.21) | 14,1% | 11,1% |

| 5 let (od 31.8.19) | 41,9% | 33,4% |

| 5 let p.a. | 7,2% | 5,9% |

| Riziko (perioda 5 let) | ||

| Volatilita | 13,3% | 10,1% |

| Beta | 1,19 | průměr |

| Beta bear | 1,61 | průměr |

| Alfa (anualizovaná) | 0,5% | průměr |

| Korelace | 0,90 | průměr |

| Max. pokles – měsíc | -18,5% | -9,2% |

| Max. pokles – rok | -16,4% | -11,7% |

| Max. pokles / nutný růst | -24% / 31,7% | -15,3% / 18,1% |

| Výpočty z prodejních cen v CZK, případné dividendy reinvestovány. | ||

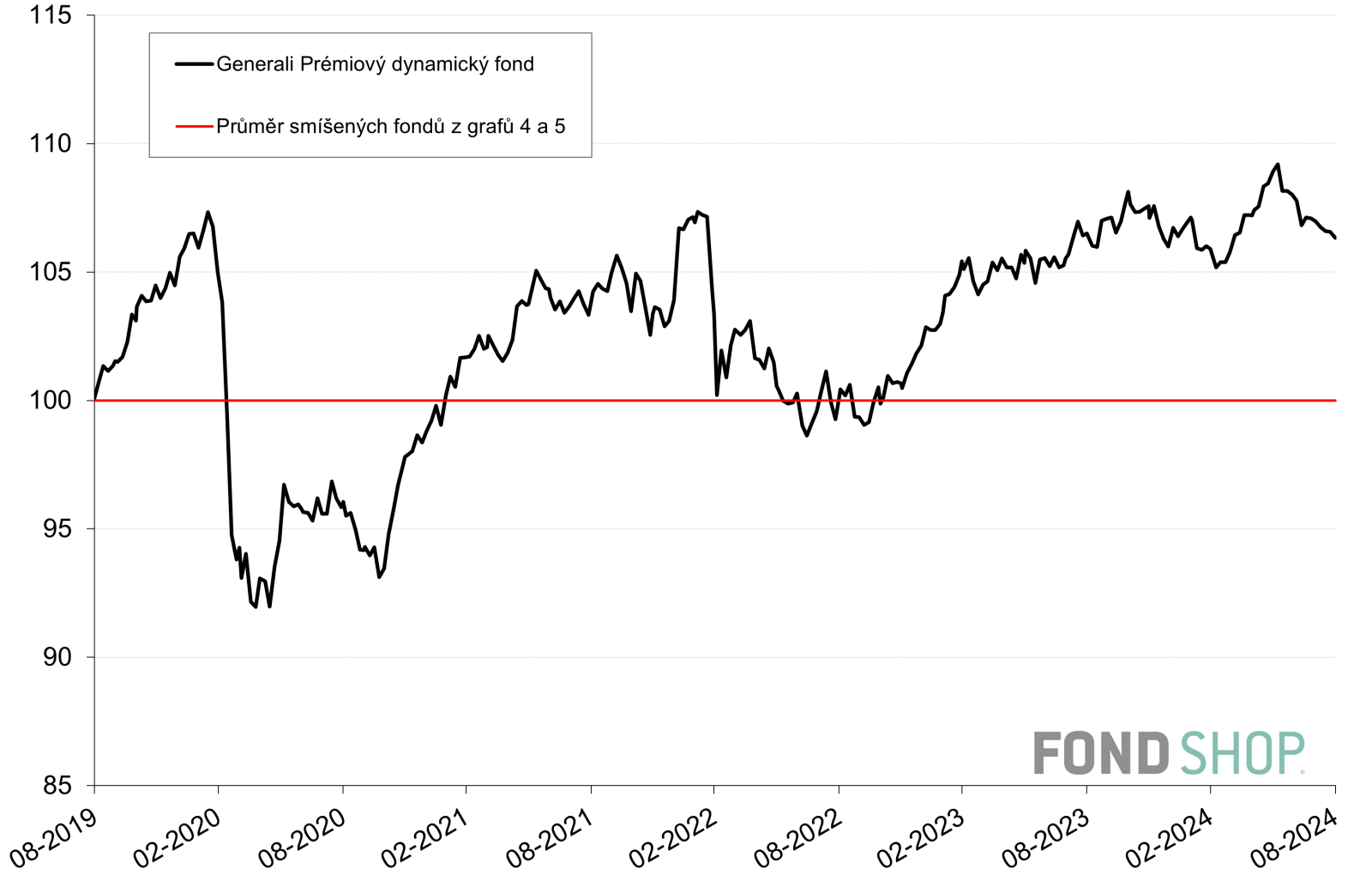

Grafy 4 a 5 srovnávají portrétovaný fond s konkrétními dostupnými smíšenými fondy s podobnou strategií a z logiky věci říkají v zásadě to samé, co předchozí grafy. Fond si vůči konkurenci vede dobře a na celé periodě ji poráží, byť se střídají období pod a nad výkonnosti.

Generali Prémiový dynamický fond může díky své strategii sloužit jako základní, resp. teoreticky i jediná pozice dynamicky orientovaných investorů, kteří hledají smíšený fond s velkou váhou akciové složky, která je však diverzifikována napříč trhy a sektory.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.