Fidelity Global Industrials Fund

Společnost Fidelity International nabízí na tuzemském trhu poměrně širokou nabídku dluhopisových a akciových fondů. Investoři tak mohou vybírat jak ty s nevyhraněným globálním profilem, tak i ty zaměřené na určité regiony nebo sektory. Níže si představíme sektorově až tematicky orientovaný akciový fond, který globálně cílí na společnosti ze sektoru průmyslu. Na pětileté periodě poráží svůj benchmark i široký průměr konkurence.

Fidelity Funds - Global Industrials Fund (dále jen FF - Global Industrials Fund) je v základu globální aktivně řízený akciový fond vycházející z fundamentální analýzy a bottom-up přístupu, který do portfolia vybírá 60 až 100 konkrétních společností. Podstatné je ovšem to, že jde primárně o společnosti ze tří sektorů – průmysl, energie a materiály.

Kvalitní společnosti v období změn

V základu by mělo jít o kvalitní společnosti s udržitelnými nebo posilujícími konkurenčními výhodami, které se obchodují za „rozumné ceny“. Tyto společnosti se pak obvykle vyznačují silnými obchodními modely a dobrými manažerskými týmy s prokazatelnou historií.

Pokud bychom se na celou investiční strategii podívali více v detailu, pak podle portfolio manažera fondu Ashishe Bhardwaje platí, že zajímavý investiční potenciál mají zejména společnosti, které procházejí změnami, ať už ve firmě nebo v odvětvové struktuře, a trh je kolem těchto událostí neefektivní – špatně je oceňuje.

- Na pětileté periodě překonává benchmark s vysokou kladnou hodnotou alfa

- Přijatelná celková nákladovost na aktivně řízený fond

- Není k dispozici měnově zajištěná korunová třída

Dobré společnosti vedené dobrým managementem přitom podle portfolio manažera vytvářejí dlouhodobě větší hodnotu a ceny akcií nakonec odrážejí skutečnou hodnotu daného podniku. Potenciální přínosy těchto investic do změn jsou přitom často širším trhem podceňovány.

V principu tedy platí, že snahou je dostat do portfolia akcie společností, které se obchodují pod svou vnitřní hodnotou, což vede k asymetrickému profilu rizika a výnosu.

Fond zároveň investuje hlavně do akcií společností, které se zabývají výzkumem, vývojem, výrobou, distribucí, dodávkami nebo prodejem materiálů, výrobků nebo služeb, které se vztahují k cyklickým odvětvím a odvětvím přírodních zdrojů.

| Velikost fondu k 31.7.2024 | 650 mil. EUR (všechny třídy) |

| ISIN | LU2504555777 (EUR) LU2701599156 (USD) |

| Typ fondu | akciový – sektorový |

| Vznik fondu | červenec 2022 (EUR třída); září 2000 (fond) |

| Vstupní poplatek | max. 5,25 % |

| Manažerský poplatek | 1,5 % (OCF 1,93 %) |

| Benchmark | MSCI ACWI Energy + Materials + Industrials Index |

| ESG: SFDR | článek 6 |

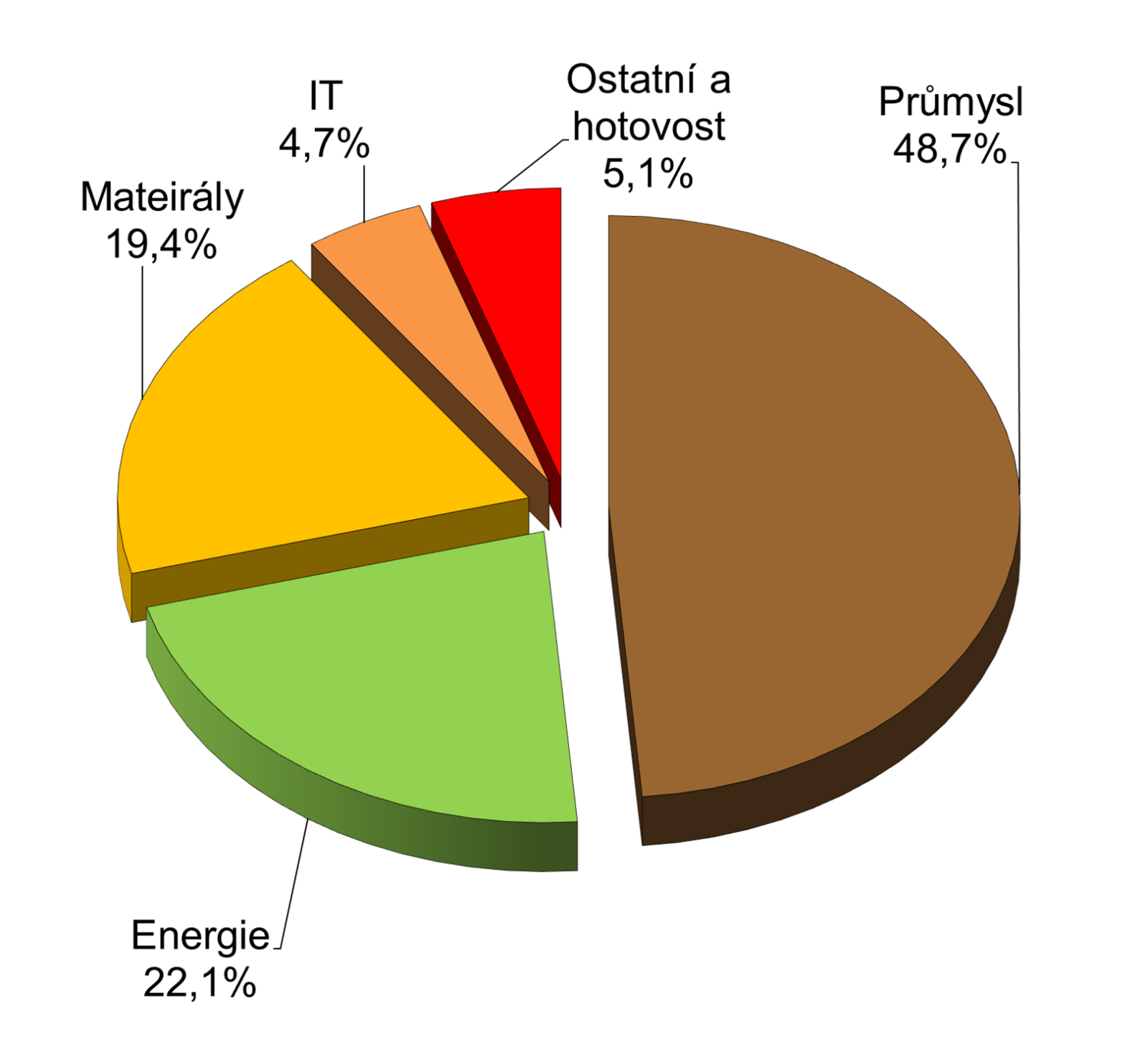

Převaha průmyslu

Portfolio fondu FF - Global Industrials Fund tvořilo ke konci července 79 konkrétních společností s tím, že nejvyšší váhu měly firmy ze sektoru průmyslu. Na druhou stranu to pořád bylo o cca 7 procentních bodů méně než v případě benchmarku. Oproti němu měly v portfoliu mírné zastoupení i společnosti z oblasti IT.

Je však třeba podotknout, že váha IT není v tomto v případě problém, resp. nějakou chybou, fond se může od benchmarku odlišovat a podstatný je výběr konkrétních společností. Ostatně i firma z IT sektoru může mít vztah, resp. tržby navážené na průmysl atd.

Pokud jde o investiční limity, platí, že fond žádné vyloženě specifické neuplatňuje, váha sektoru, resp. oborů by se od benchmarku (tím je MSCI ACWI Energy + Materials + Industrials Index) neměla lišit o víc než 15 %, což platí i pro složení z pohledu zemí.

Jak jsme ale uvedli, podstatné není ani tak sektorové nebo regionální složení, ale konkrétní společnosti, které poté výsledné regionální i sektorové složení fondu utvářejí. Váha žádné z nich by neměla přesáhnout 7 %.

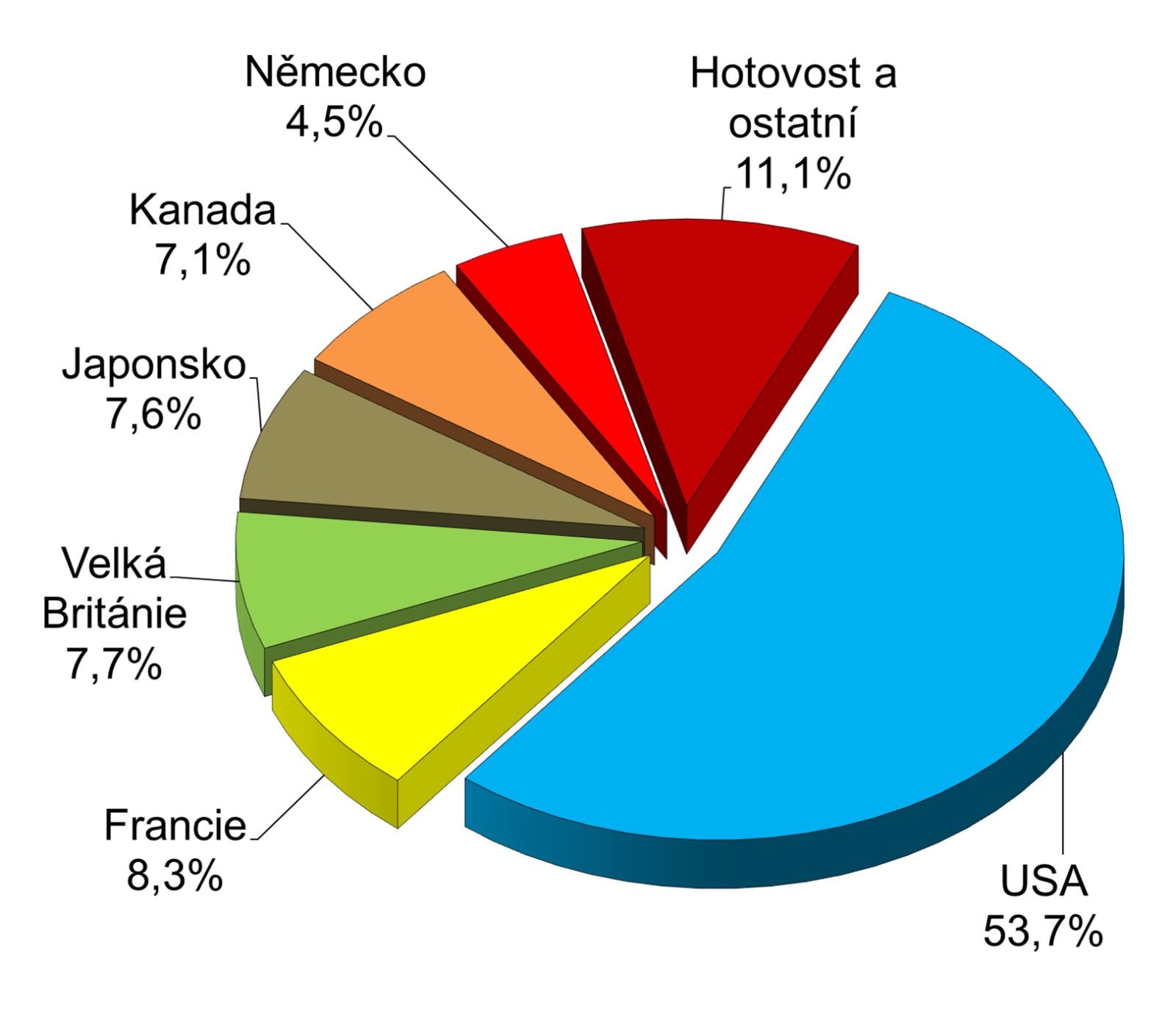

Pokud by vás přesto zajímalo regionální složení fondu, ukazuje ho graf 2. Jak je vidět, fond je v tomto ohledu dostatečně diverzifikovaný.

Za zmínku jistě ještě stojí, že typický obrat portfolia fondu se bude za stabilních tržních podmínek pohybovat v rozmezí 30 % až 70 % s tím, že nyní je to právě kolem oněch 30 %.

Jelikož jsme několikrát zmínili, že podstatné jsou konkrétní společnosti, nabízíme přirozeně v tabulce 1 přehled top 10 pozic ke konci července.

| titul | váha ve fondu |

| Exxon Mobile | 4,1% |

| Rolls-royce Holdings | 3,3% |

| Union Pacific | 3,1% |

| Fedex | 3,0% |

| CSX Corp | 3,0% |

| Teledyne Technologies | 2,5% |

| Shell | 2,4% |

| Stanley Black & Decker | 2,4% |

| Jacobs Solutions | 2,4% |

| Carlisle Cos | 2,3% |

| celkem | 28,5% |

| Zdroj: Web společnosti; Poznámka: celkový počet pozic v portfoliu je akutálně 79. | |

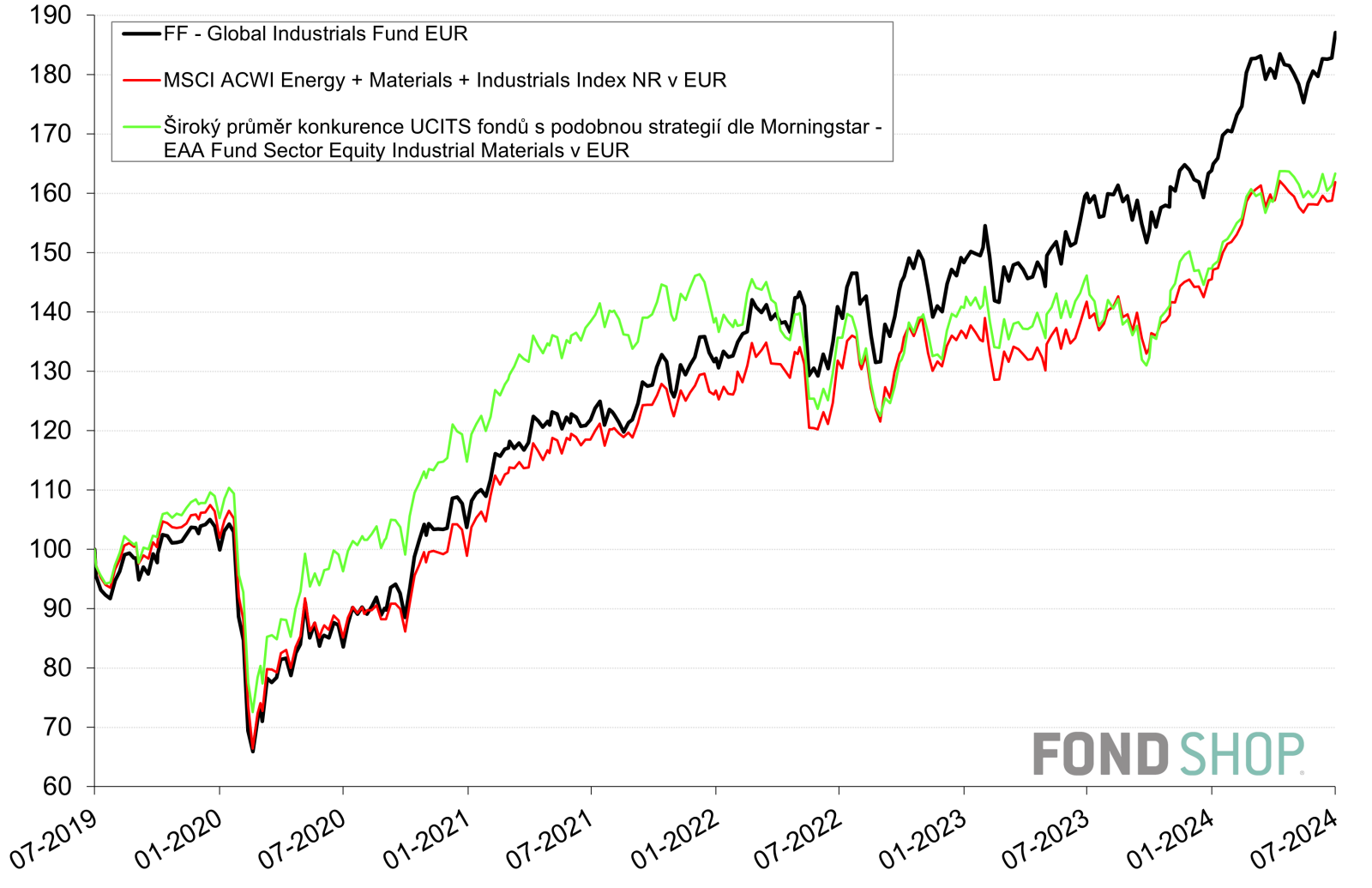

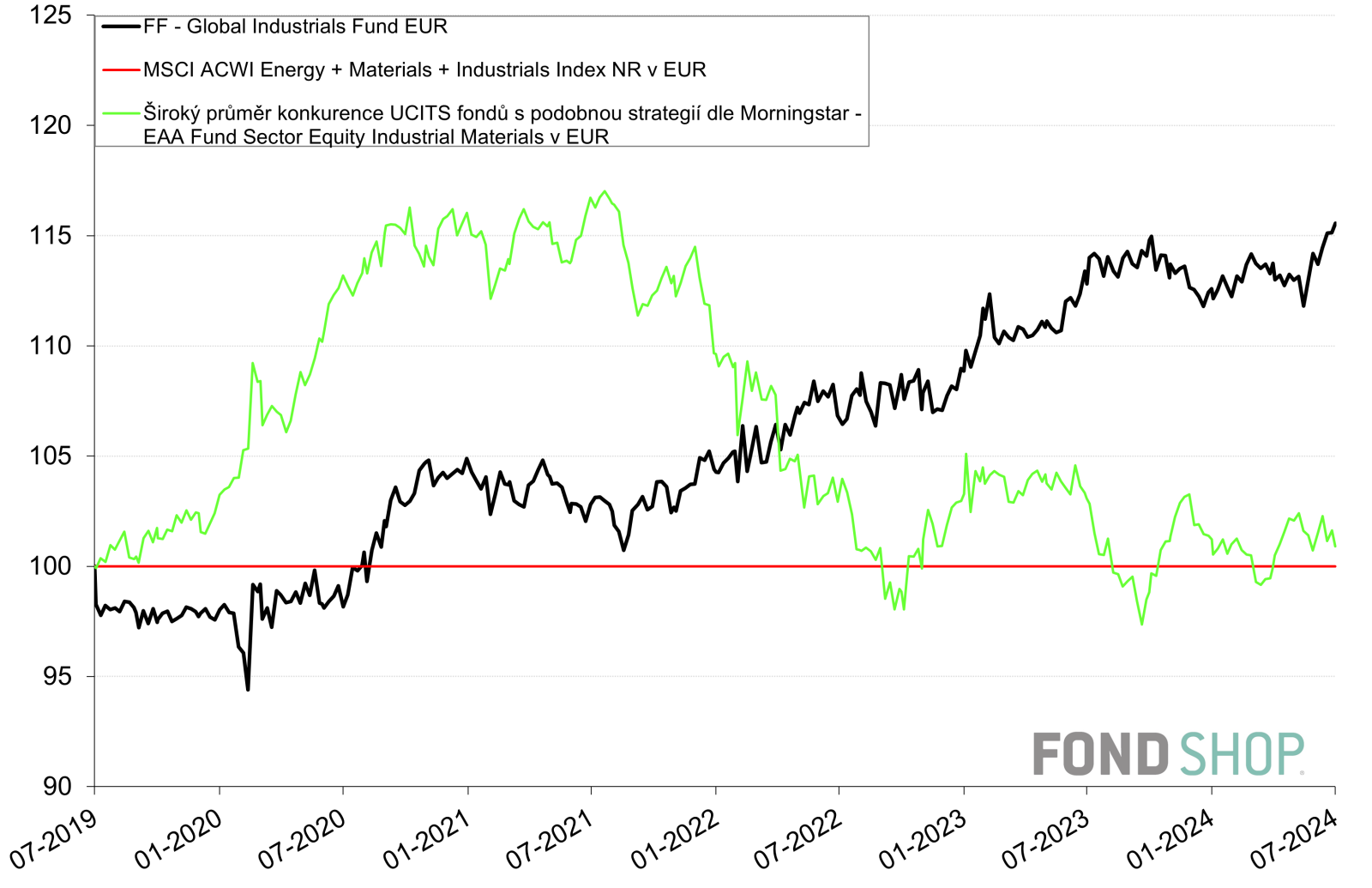

Lepší než benchmark i průměr konkurence

Grafy 3 a 4 zachycují eurovou výkonnost portrétovaného fondu, jeho benchmarku a také širokého průměru konkurence v Evropě dostupných fondů s obdobnou strategií dle kategorizace Morningstar. Vzhledem k tomu, že má v ČR aktuálně nabízená třída historii jen cca 2 roky, ovšem fond vznikl již podstatně dříve, je v grafu zachycená jiná eurová třída fondu, která se však jen drobně liší v nákladovosti a výnos je tak v zásadě totožný.

Jak je z obou grafů jasně vidět, fond na pětileté periodě poměrně jasně poráží široký průměr konkurence i benchmark, a to zejména díky vysoké nadvýkonností v posledních cca 3 letech, což je pěkně vidět v grafu 4.

Vše potvrzuje i tabulka kvantitativních ukazatelů, podle níž fond dokázal při obdobné volatilitě dosáhnout na výrazně vyšší výnos než benchmark. Na pětileté periodě tak vykázal kladnou hodnotu alfa ve výši 3,1 % ročně, což je pro aktivně řízený fond velmi dobrý výsledek.

| fond | index | |

| Výkonnost v EUR | ||

| 1 rok (od 31.7.23) | 17,0% | 14,2% |

| 2 roky (od 29.7.22) | 32,8% | 22,8% |

| 3 roky (od 30.1.21) | 53,6% | 36,6% |

| 5 let (od 31.7.19) | 87,1% | 61,9% |

| 5 let p.a. | 13,3% | 10,1% |

| Riziko (perioda 5 let) | ||

| Volatilita | 18,0% | 17,8% |

| Beta | 0,99 | index |

| Beta bear | 0,97 | index |

| Alfa (anualizovaná) | 3,1% | index |

| Korelace | 0,98 | index |

| Max. pokles – měsíc | -17,1% | -19,5% |

| Max. pokles – rok | -16,5% | -14,9% |

| Max. pokles / nutný růst | -28,4% / 39,7% | -29,5% / 41,8% |

| Výpočty z prodejních cen v EUR, případné dividendy reinvestovány. | ||

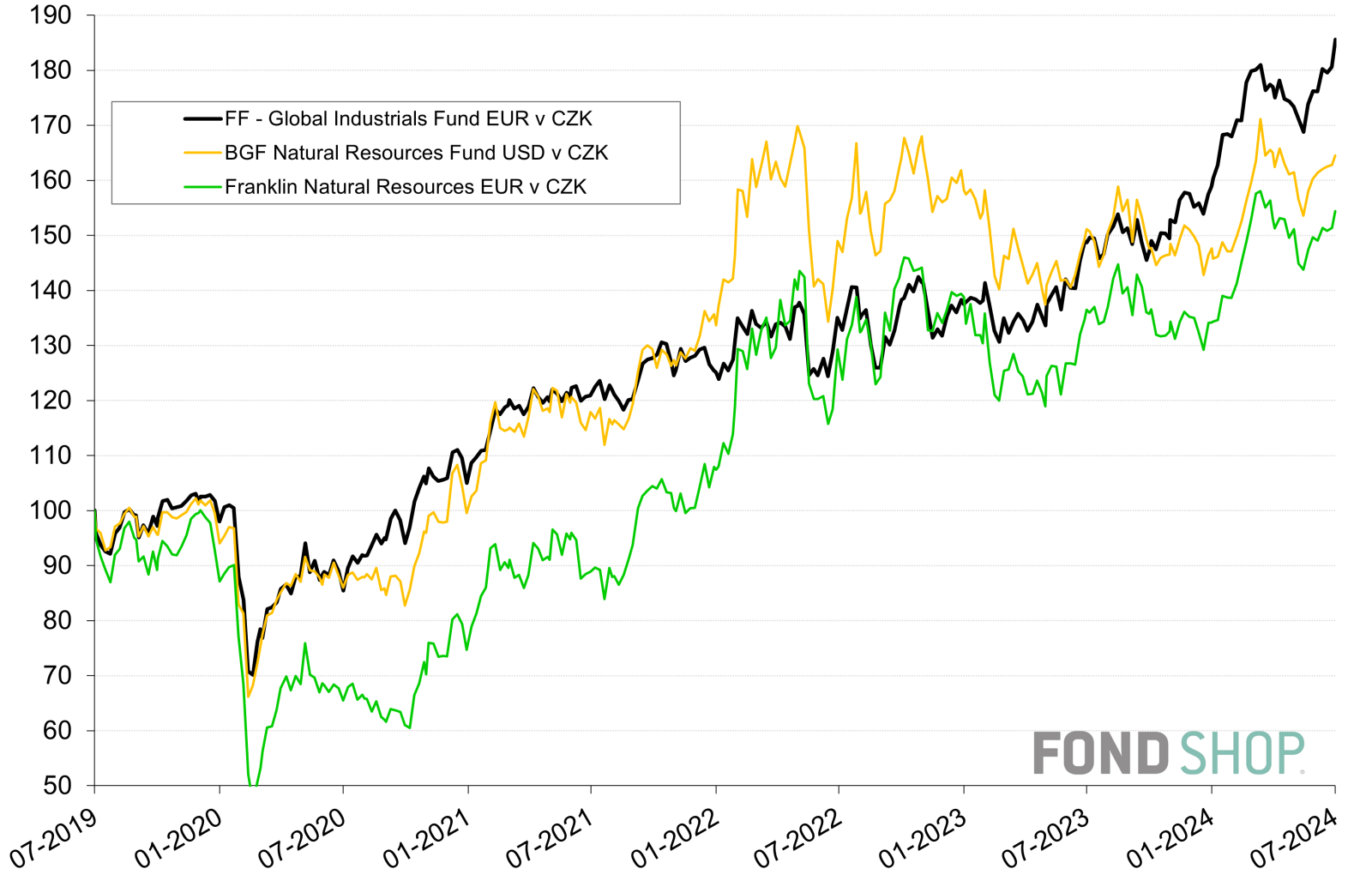

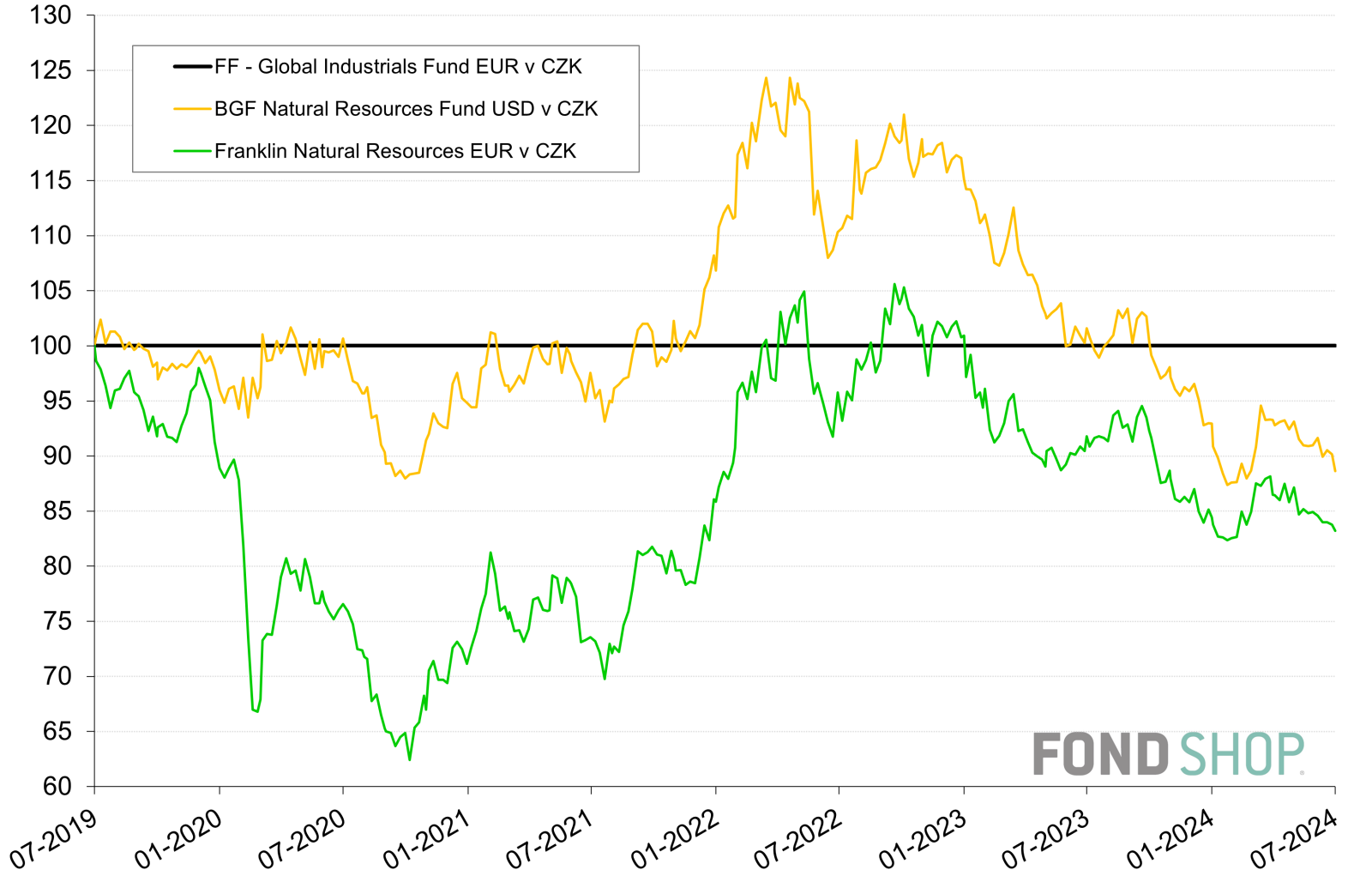

Grafy 5 a 6 srovnávají portrétovaný fond s několika v ČR dostupnými fondy, které mají alespoň částečně podobou strategii z pohledu sektorového složení. Je však třeba dodat, že toto srovnání je velmi orientační.

V tomto případě je vývoj fondů zachycen v koruně, aby více odpovídal skutečnému výsledku korunového investora. Jak je vidět, i v tomto srovnání si portrétovaný fond vede velmi dobře a na pětileté periodě zachycené fondy poráží. Navíc při nižší volatilitě.

FF - Global Industrials Fund může díky svým dosavadním velmi dobrým výsledkům posloužit jakou zajímavý a efektivní doplněk portfolia rizikově méně averzních investorů, kteří hledají aktivně řízený akciový fond a zároveň chtějí zvýšit expozici na sektory průmyslu, energií a materiálů. Ty sice nejsou tak „sexy“ jako třeba dnes tak populární technologie, ovšem to neznamená, že by nemohly nabízet zajímavý výnosový potenciál.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.