Dlouhodobé dluhopisy: příležitost, nebo past?

Riziko je vždy subjektivní. To, co jeden investor považuje za vysoké riziko, může jiný vnímat jako zcela přijatelné. Hodnocení rizika závisí na zkušenostech investora, úrovni jeho znalostí, osobnostních charakteristikách, aktuální situaci na trhu i na míře tolerance vůči nejistotě.

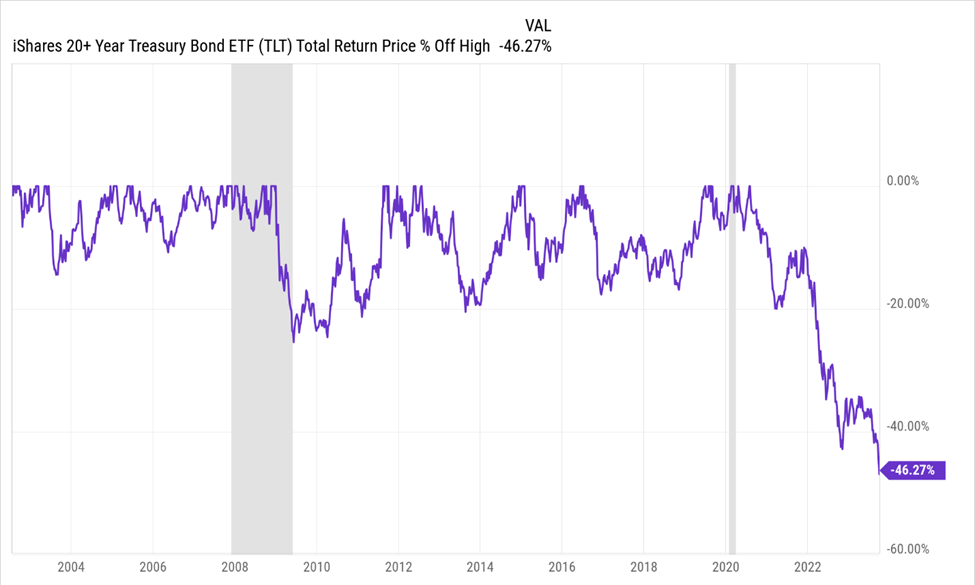

Jak výstižně uvádí jedna z definic rizika, jedná se o nepředvídané překvapení, se kterým ve svých plánech vůbec nepočítáme. Typickým příkladem jsou dlouhodobé dluhopisy, které v posledním období prošly historicky významným propadem.

ETF fond zaměřený na dlouhodobé americké státní dluhopisy (TLT: iShares 20+ Year Treasury Bond ETF) zaznamenal od svého vzniku na počátku 21. století sedm samostatných korekcí v rozsahu minimálně 10 %. To vše v období, kdy úrokové sazby po většinu času klesaly.

Pokračování článku je dostupné pro předplatitele

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.