Věděli jste, že nejvýdělečnější akcie roku najdete v Praze a Varšavě?

Zatímco americký index S&P 500 začal rok 2025 ve ztrátách a jen nedávno se vrátil k nule, akcie ve střední a východní Evropě zažívají skvělé období. Polský WIG20, český PX i maďarský BUX výrazně rostou, a to navzdory opatrné náladě na světových trzích. Co stojí za tímto překvapivým vývojem? A co z toho plyne pro české investory?

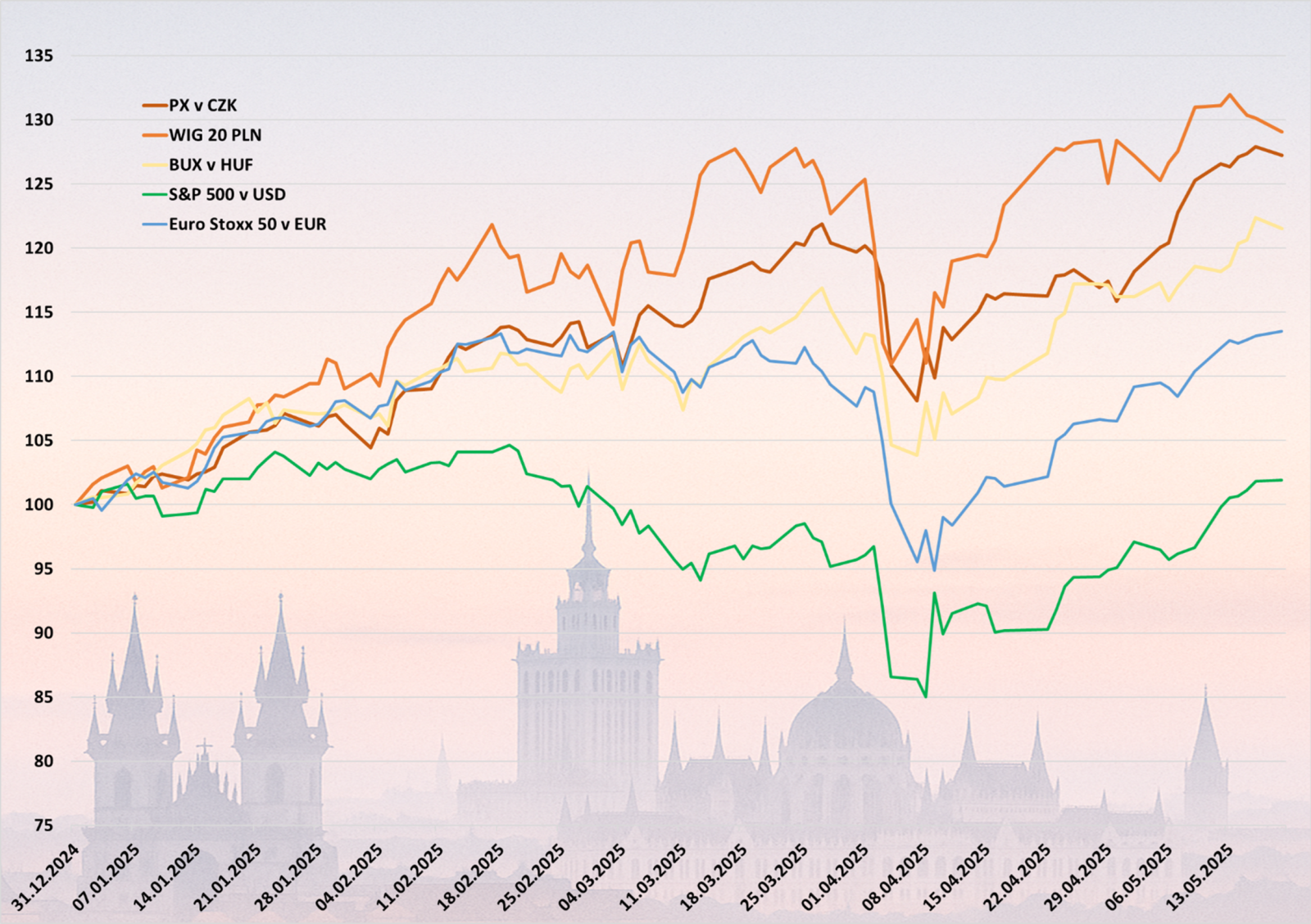

K polovině května 2025 je hlavní polský index WIG20 od začátku roku v plusu o přibližně 29 %, český PX přidal okolo 28 % a BUX v Maďarsku posílil o 22 %. I rumunský BET, který začal rok opatrněji, se v posledních týdnech přehoupl do mírného zisku. Pro srovnání, americký S&P 500 se po dubnovém výprodeji (–5 %) jen těsně vyškrábal na nulu.

Pro českého investora je to výrazný kontrast. Zatímco zahraniční indexy se teprve dostávají zpět, domácí trh výrazně roste.

CEE trhy mají za sebou turbulentní období. V roce 2022 trpěly kvůli válce na Ukrajině a inflaci – WIG20 tehdy odepsal přes 20 %, PX přes 15 %.

Už rok 2023 však přinesl silný obrat, rok 2024 byl opět poněkud smíšený, ale nízké valuace a klesající sazby připravily půdu pro letošní růst.

4 důvody, proč CEE trhy rostou…

Makroekonomická odolnost a stabilní růst

Ekonomiky regionu CEE si v posledních letech vedou pozoruhodně dobře. Jejich růstová dynamika často překonává západní Evropu. Silná domácí poptávka, podpořená například nízkou nezaměstnaností v Česku, stabilní příliv fondů z EU a oživení průmyslové výroby po pandemii udržely region v solidní kondici.

Region CEE navíc těží z trendu tzv. „near-shoringu“, tedy přesunu výroby z Asie blíže k Evropě. Nové investice, zejména do Polska, Maďarska a Česka, zvyšují kapacity a zároveň důvěru investorů v další růst.

Roli hrají i politické změny. Například nástup nové vlády v Polsku koncem roku 2024 vedl k uklidnění vztahů s Evropskou unií, čímž se otevřel přístup k miliardovým prostředkům z fondů obnovy. A tlak EU na zvýšení investic do obrany a infrastruktury zřejmě přinese zakázky mnoha regionálním firmám – od stavebních společností až po výrobce zbrojní techniky.

Pokračování článku je dostupné pro registrované

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.