Stárnoucí populace – demografický problém, ale CA$Hcow pro investory?

Demografické změny, zejména stárnutí populace, představují pro mnohé vlády výzvu spojenou s rostoucími náklady na sociální zabezpečení a zdravotní péči. Zatímco ekonomicky neaktivní obyvatelstvo roste, mnozí investoři mohou tuto situaci vnímat jako cennou příležitost. V článku se podíváme na to, jak mohou demografické trendy ovlivnit investiční strategie a jaké sektory mohou těžit z měnícího se postavení starších lidí ve společnosti.

Ačkoliv jsou demografické změny ve smyslu stárnutí populace, kdy se podíl starších (ekonomicky neaktivních) lidí neustále zvětšuje, problémem mnoha vlád po celém světě – hlavně tedy z důvodu vládních výdajů právě na tuto část populace, může se zrovna tato “prekérka” stát cennou příležitostí pro investory.

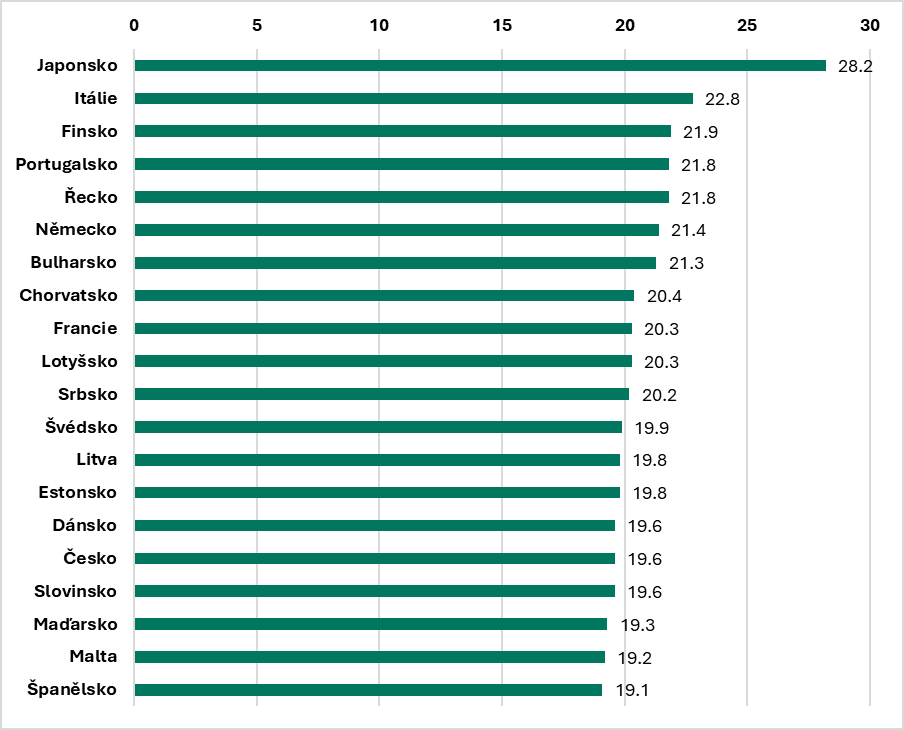

Kde je trend stárnutí populace největší? Zde je list 50 zemí s největším podílem lidí v etapě života, kteří již nasbírali „spoustu moudrostí“.

K této problematice se vztahuje výraz tzv. “silver economy” neboli stříbrná ekonomika. Ale co tento pojem vlastně konkrétně znamená? Pojem „stříbrná ekonomika“ označuje ekonomické (pro nás investory – investorské) příležitosti vyplývající z potřeb, preferencí a kupní síly lidí ve věku 60 let a výše. Jak globální populace stárne, tato demografická skupina se rychle rozšiřuje a vytváří významný tržní potenciál v různých odvětvích.

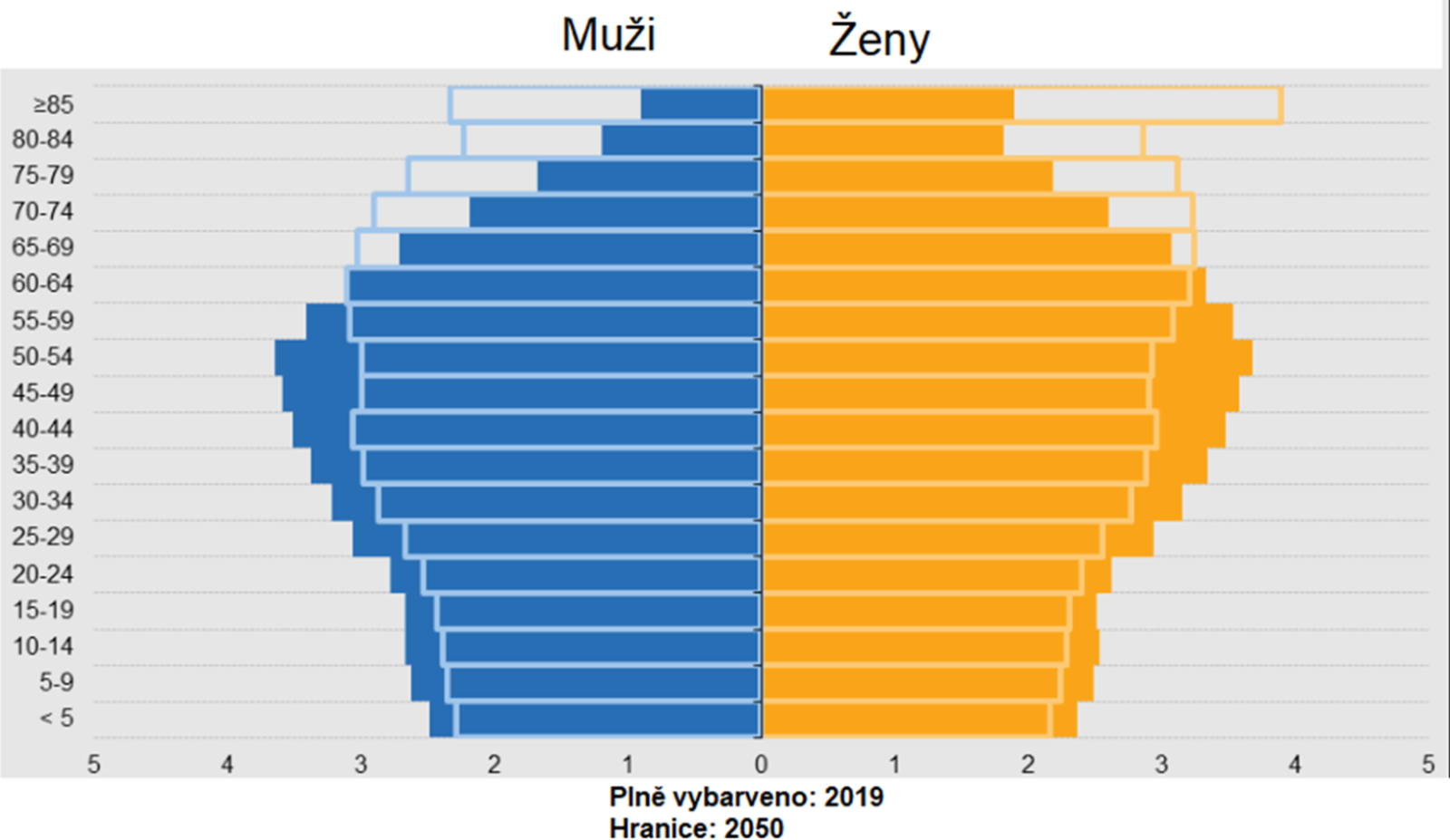

Demografické změny!

S pokrokem ve zdravotnictví a prodlužující se střední délkou života roste počet starších dospělých nebývalým tempem. Vlastně, je jen otázkou času, kdy budeme mít možnost dožívat se nadprůměrných let – s tím, jaké pokroky dělá medicína například v genové terapii atd. Podle Organizace spojených národů se očekává, že počet lidí ve věku 60 a více let dosáhne do roku 2050 přes 2 miliardy, což je více než dvojnásobek současného čísla. Tento demografický posun představuje výzvy, ale i příležitosti, protože starší lidé mají často jedinečné potřeby a preference, které se liší od mladších generací. A jaké že specifické potřeby to mohou být? Pojďme se na ně podívat.

Specifické potřeby a preference

Starší lidé mají tendenci upřednostňovat produkty a služby, které se starají o jejich zdraví, pohodu a životní styl. Často hledají řešení pro mobilitu, dostupnost a pohodlí, což vede ke zvýšené poptávce po zdravotnických službách, asistenčních technologiích a spotřebitelských produktech podporujících vitalitu. Mnoho starších jedinců si navíc cení volného času, který tráví cestováním a zájmovými aktivitami, které zvyšují kvalitu jejich života.

Kupní síla

Tato demografická skupina má nejen značnou kupní sílu, ale také ochotu utrácet za produkty a služby, které zlepšují jejich pohodu a životní styl. Mnoho starších dospělých během své kariéry nashromáždilo velké bohatství a nyní mohou investovat do zdravotní péče, bydlení a volnočasových aktivit. Zkrátka – nastal čas užívat si života naplno!

Pokračování článku je dostupné pro předplatitele

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.