Když centrální banky ztloustnou

Bilance centrálních bank po celém světě nabobtnaly do nebývalých rozměrů. Česká národní banka není výjimkou – od kurzového závazku přes pandemii až po prodeje devizových rezerv se její rozvaha mění. Co to znamená pro ekonomiku, korunu a veřejné finance? A proč se nebojíme záporného kapitálu?

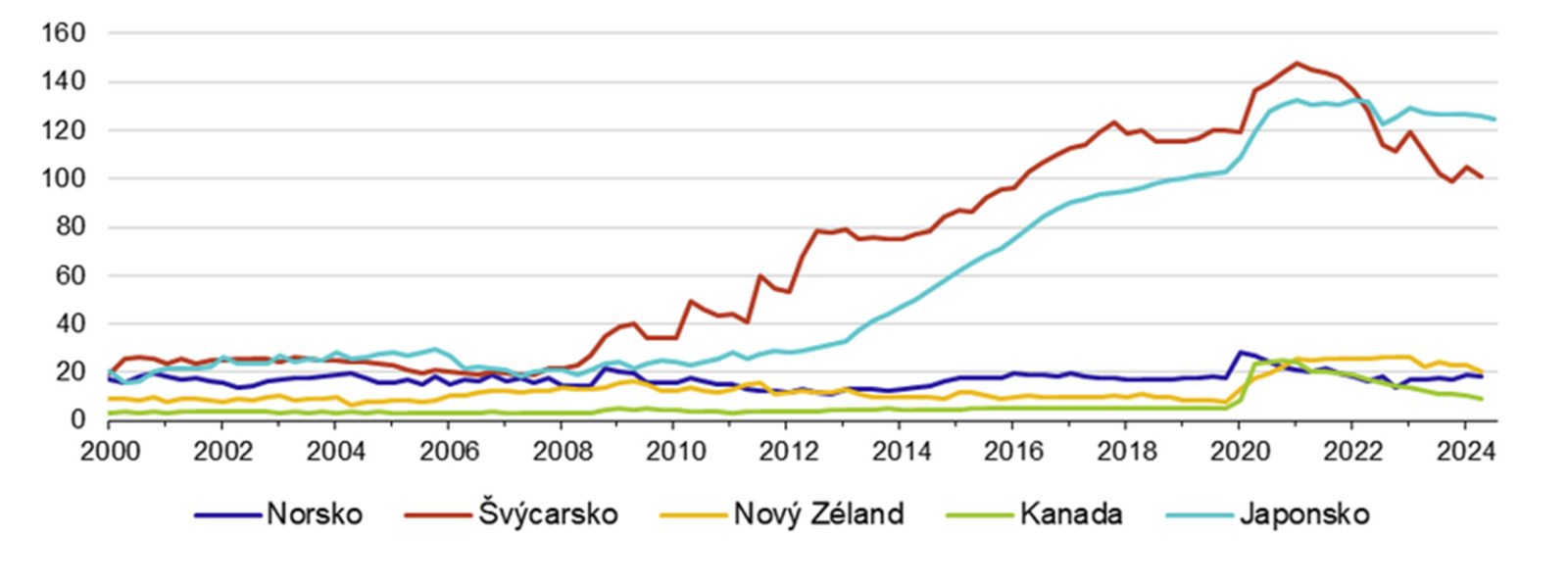

Vývoj bilancí centrálních bank, jejich nafukování, nelze přehlédnout. Výrazné zvyšování bilančních sum započalo po globální finanční krizi v roce 2008 v důsledku rozsáhlých programů kvantitativního uvolňování (QE), přičemž pandemie COVID-19 vedla k jejich dalšímu nárůstu. Žijeme ve světě, kde centrální banky nafoukly své rozvahy do míry, která je nebývalá.

Bilance ČNB a politika slabší koruny

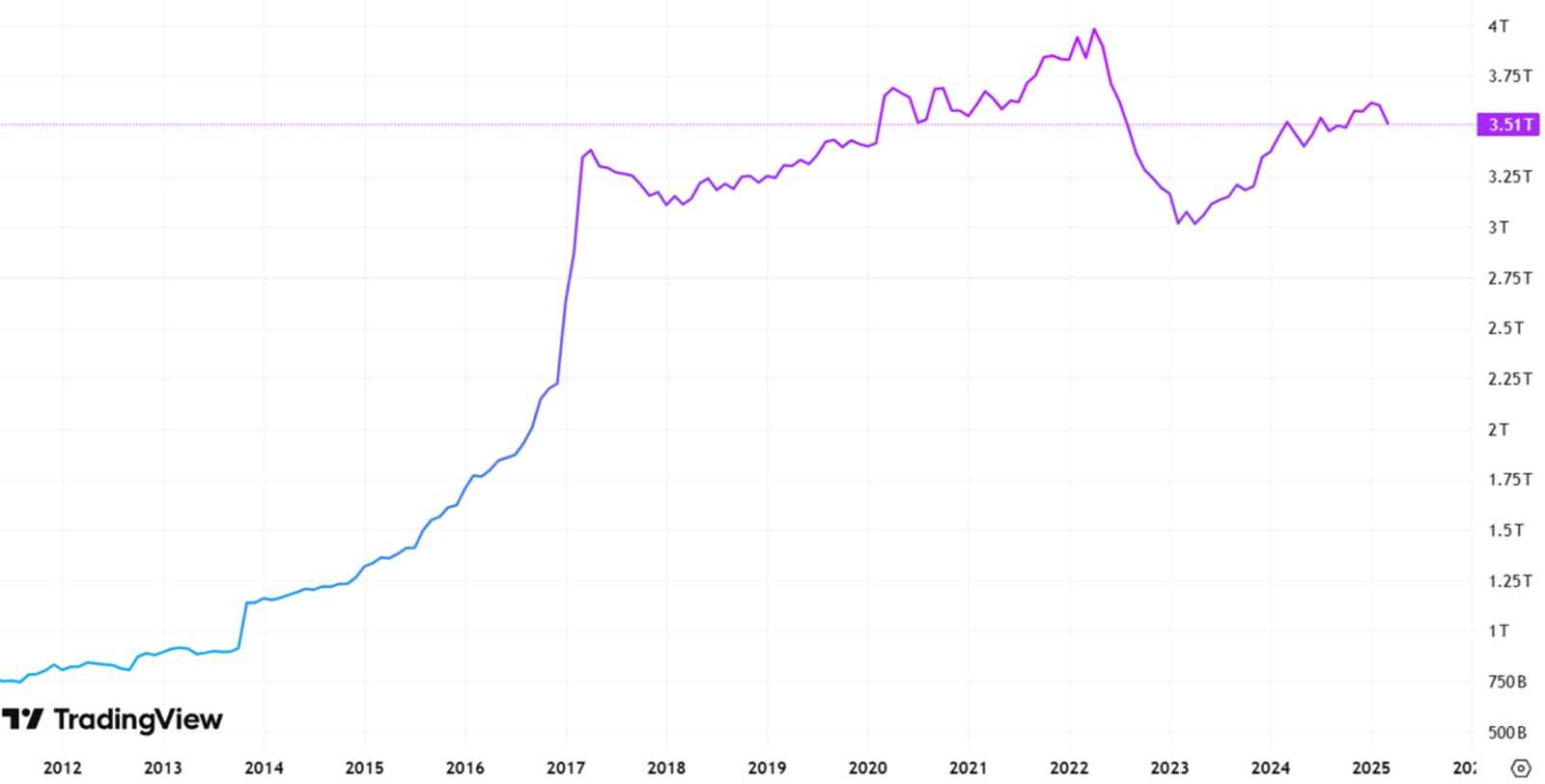

V letech 2013 až 2017 prošla rovněž také rozvaha tuzemské centrální banky významnou změnou. V souvislosti s tzv. kurzovým závazkem – politikou devizových intervencí, kterou ČNB uplatnila v letech 2013 až 2017 s cílem oslabit korunu a podpořit inflaci, se bilanční suma tuzemské centrální banky významně zvětšila a pohybovala se kolem 60 % HDP.

Aby národní banka udržela kurz slabší, nad stanovenou hranicí 27 Kč za euro, nakupovala ve velkém objemu cizoměnová aktiva (položka na straně aktiv). Tím enormně vzrostly devizové rezervy, tvoří naprostou většinu aktiv tuzemské centrální banky. Bilance ČNB výrazně narostla – s sebou to přineslo nejen výhody, ale i rizika a náklady.

Největší nárůst objemu bilance pak nastal v závěrečné fázi tzv. kurzového závazku, tedy v letech 2016–2017. Bilanční suma centrální banky v České republice dosáhla v dubnu 2022 historického maxima 3 981 433 mil. Kč, tedy téměř 4 biliony korun (anglicky trillion, tj. 3.98 T Kč dle popisu v grafu 2).

Pokračování článku je dostupné pro předplatitele

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.