Ivy Portfolio

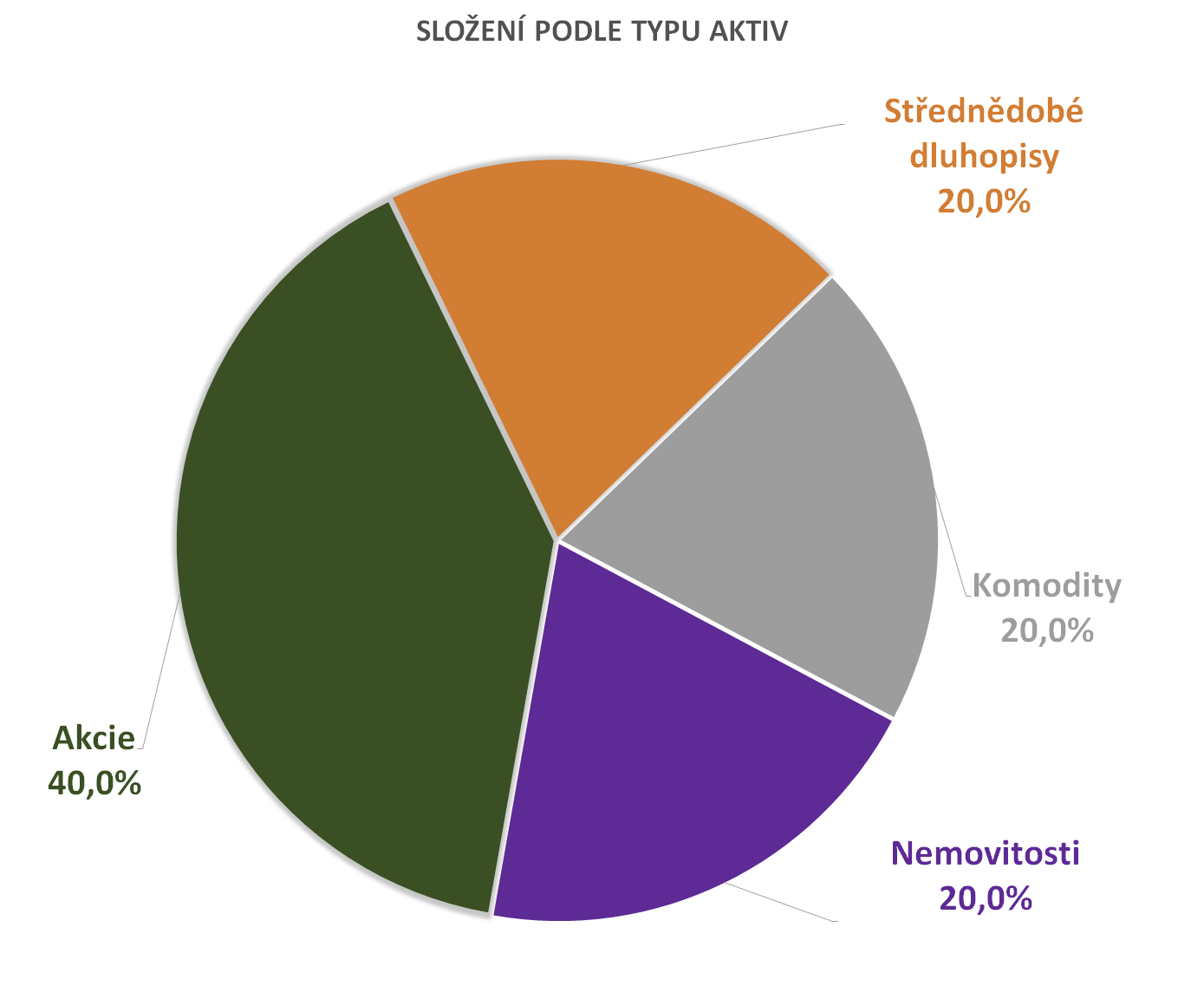

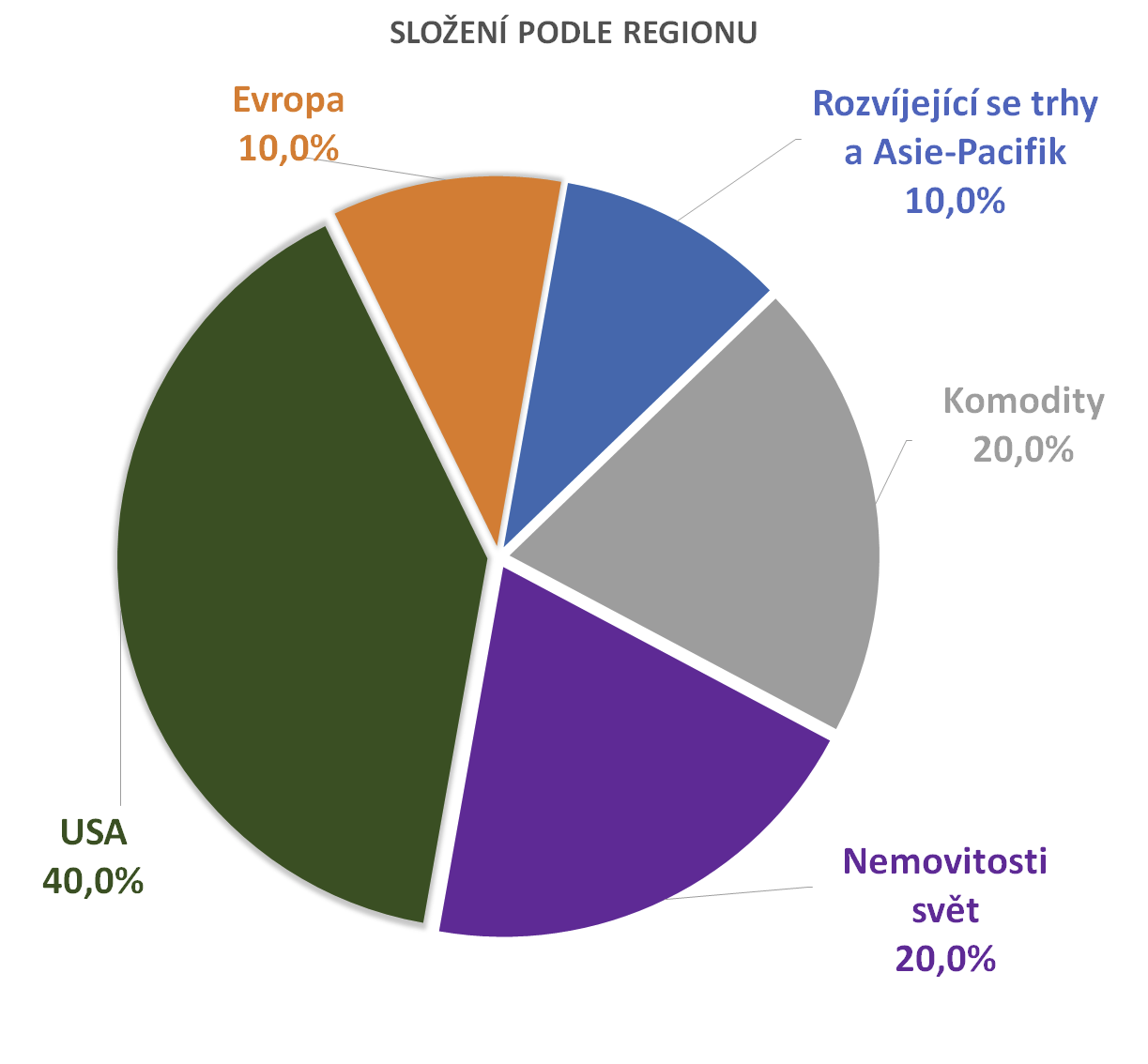

Velké americké univerzity disponují od svých dárců rozsáhlým majetkem, u těch největších v mnoha miliardách dolarů. Tento majetek je spravován prostřednictvím k tomu specificky založených fondů a portfolií. Ačkoliv se investiční strategie univerzit liší a zejména ty větší dávají vyšší váhu alternativním investicím, představil Mebane ve své knize „T. Faber The Ivy Portfolio: How to Invest Like the Top Endowments and Avoid Bear Markets“ jednoduché portfolio, které vychází ze strategií zejména univerzit Harvard a Yale. Z většiny jej tvoří akcie, součástí jsou ale i dluhopisy (v originále americké státní dluhopisy střední splatnosti) a komodity. Z pohledu evropského investora je určitý problém v tom, že v USA se na všechny akcie mimo USA dívají jako na mezinárodní a je na ně zaměřena řada ETF i fondů. Ovšem v Evropě tato praxe není a najít ETF, které by souhrnně investovalo do všech akciových trhů mimo USA je takřka nemožné. Proto si investor musí pomoci využitím vícero ETF, nechce-li nějaký region opomenout.

| 20,0% | Invesco S&P 500 UCITS ETF | USA – akcie velkých společností |

| 10,0% | Amundi Stoxx Europe 600 UCITS ETF Acc | Evropa – akcie velkých společností |

| 4,0% | Xtrackers MSCI Emerging Markets UCITS ETF 1C | Rozvíjející se trhy – akcie velkých společností |

| 4,0% | iShares Core MSCI Pacific ex Japan UCITS ETF | Pacifik bez Japonska – akcie velkých společností |

| 2,0% | Amundi MSCI Japan UCITS ETF Acc | Japonsko – akcie velkých společností |

| 20,0% | iShares USD Treasury Bond 7-10yr UCITS ETF | USA – střednědobé státní dluhopisy |

| 20,0% | iShares Diversified Commodity Swap UCITS ETF | Komodity |

| 20,0% | iShares Developed Markets Property Yield UCITS ETF | Nemovitosti |