Portfolio Warrena Buffetta

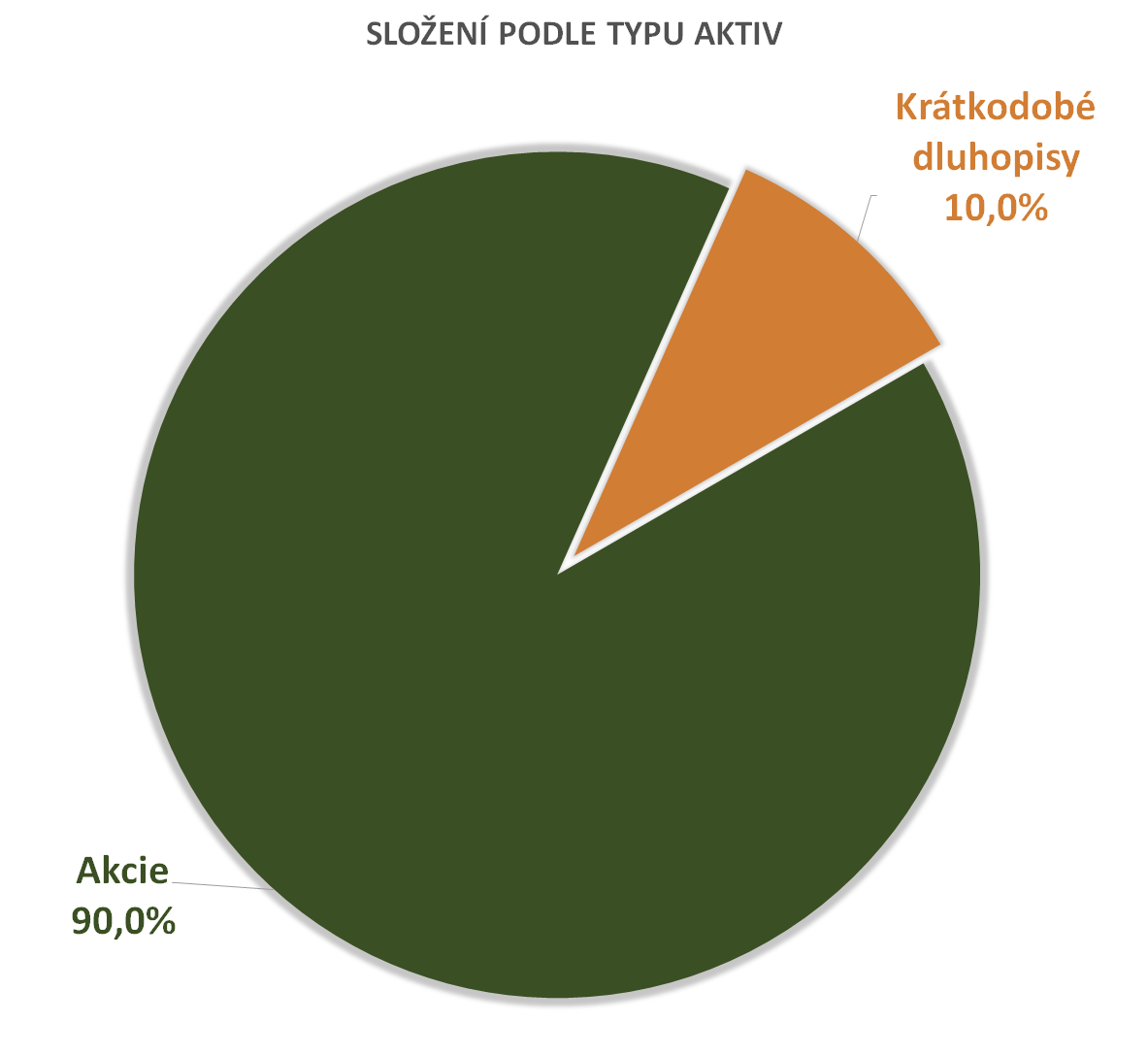

Představovat Warrena Buffetta asi nikomu nemusíme. Zakladatel konglomerátu Berkshire Hathaway je oprávněně mnohými považován za nejlepšího investora všech dob. Ačkoliv úspěch Berkshire Hathaway stojí na investicích do konkrétních veřejně obchodovaných a privátních společností, Warren Buffett se mnohokráte vyslovil pro indexové investování. A je také velkým zastánce alokace aktiv 90/10, tedy 90 % v akciích, 10 % v konzervativních dluhopisech. V originálním podání to nepřekvapivě znamená 90 % v indexu S&P 500 a 10 % v amerických krátkodobých státních dluhopisech, tzv. T-Bills.

90,0 % | Invesco S&P 500 UCITS ETF | USA – akcie velkých společností |

10,0 % | iShares USD Treasury Bond 1-3yr UCITS ETF | USA – krátkodobé státní dluhopisy |