Amundi Funds US Pioneer Fund

Legendární americký akciový fond, který se zajímá o finančně zdravé, konkurenčně silné a příznivě oceněné společnosti s nadstandardním plněním kritérií udržitelnosti ESG. Má srovnatelnou výkonnost jako benchmark S&P 500 NR a vede si lépe než velká většina konkurence.

Mezi v ČR dostupnými podílovými fondy skupiny Amundi najdeme jednak ty vysoce konzervativní, dále defenzivní až dynamické smíšené a rovněž akciové s globálním nebo regionálním profilem. Níže si přestavíme legendární americký akciový fond zaměřený na velké společnosti (large caps). Disponuje měnově zajištěnou korunovou třídou proti dolarové (vedle základní eurové).

Důraz na finanční zdraví i udržitelnost

Amundi Funds US Pioneer Fund investuje do sektorově diverzifikovaného portfolia akciových společností, které sídlí nebo provozují většinu podnikatelské činnosti v USA. Jedná se převážně o velké a známé firmy zastoupené v hlavním americkém akciovém indexu S&P 500. Ten zároveň funguje jako benchmark pro portrétovaný fond. Jeho strategie ovšem zohledňuje aktivní řízení portfolia s možností se od indexu odchýlit třeba pořízením v něm nezahrnutých titulů.

Investiční proces vychází z přístupu zdola nahoru (bottom-up), založeného na fundamentální analýze konkrétních firem a následném výběru jejich akcií bez předem stanovených makroekonomických, sektorových nebo stylových preferencí. Mezi základní hodnotící kritéria na korporátní úrovni patří finanční zdraví, konkurenceschopnost a politika udržitelnosti podle faktorů ESG, stejně jako akciové valuace.

Plusy

- Drží krok s benchmarkem

- Překonává velkou většinu konkurence

- Pokročilá integrace ESG faktorů do investičního procesu

Mínusy

- Značný výkonnostní poplatek (20 % z výnosu nad benchmark)

- Mírně vyšší volatilita než u všech srovnávaných konkurenčních fondů

Portfolio management obecně vyhledává vysoce ziskové a rostoucí společnosti se zvládnutelnou úrovní dluhu a trvalými konkurenčními výhodami. Tyto požadavky posuzuje pomocí různých finančních ukazatelů, mj. návratností investovaného kapitálu.

Důležitou roli hraje také úspornost výrobního nebo logistického procesu, která slaďuje ekonomické a ekologické cíle. Jako udržitelné v duchu kritérií ESG se pak hodnotí společnosti s minimálními nebo klesajícími riziky v oblasti environmentálních (E) a sociálních (S) dopadů podnikání nebo z hlediska kvality korporátního řízení (G jako governance).

Dále manažerský tým preferuje dostatečně nízké valuační poměry s cílem vytipovat firmy, jejichž akcie nabízí trh se slevou oproti skutečné vnitřní hodnotě. Doplňkově bere v úvahu i vliv makroekonomických faktorů včetně vládní politiky a úrokových sazeb centrálních bank. Cílem investičního procesu je vytipovat americké akciové společnosti s alespoň dvojnásobně silnějším potenciálem tržního zhodnocení akcií než rizikem ztráty v době nákupu.

Portrétovaný fond může ve snaze aktivně protěžovat některé tituly na úkor jiných sledovat i dost odlišné složení portfolia od benchmarku z hlediska zastoupení jednotlivých pozic nebo v rámci sektorové alokace. Relativní nadvážení či podvážení hlavních sektorů lze uplatňovat až do ±10 procentních bodů, většinou se však pohybuje do ±5 pb. Portfolio běžně obsahuje 40 až 50 akciových pozic, přičemž podíl každé z nich je v době nákupu omezen na 5 %.

| Velikost fondu k 18.1.2024 | 3 846,9 mil. USD |

| ISIN | LU1883872415: USD LU1883872258: CZK-H |

| Typ fondu | akciový – USA |

| Vznik fondu | prosinec 2001: USD červen 2010: CZK-H |

| Vstupní poplatek | 3,00% |

| Manažerský poplatek | 1,25 % (OCF 1,78 %) |

| Benchmark | S&P 500 NR |

| Minimální investice | 5 000 CZK / 200 USD |

| ESG: SFDR | článek 8 |

| MSCI ESG Fund Rating | A |

Nadvážené suroviny a finance

Amundi Funds US Pioneer Fund investuje v souladu se svou strategií rozhodující většinu portfolia na akciovém trhu USA (95 % koncem prosince), okrajově však zohledňuje také tituly obchodované v Kanadě (3 %), Dánsku (1 %) a Švýcarsku (1 %). Váhu hotovosti obvykle stlačuje na minimální úroveň.

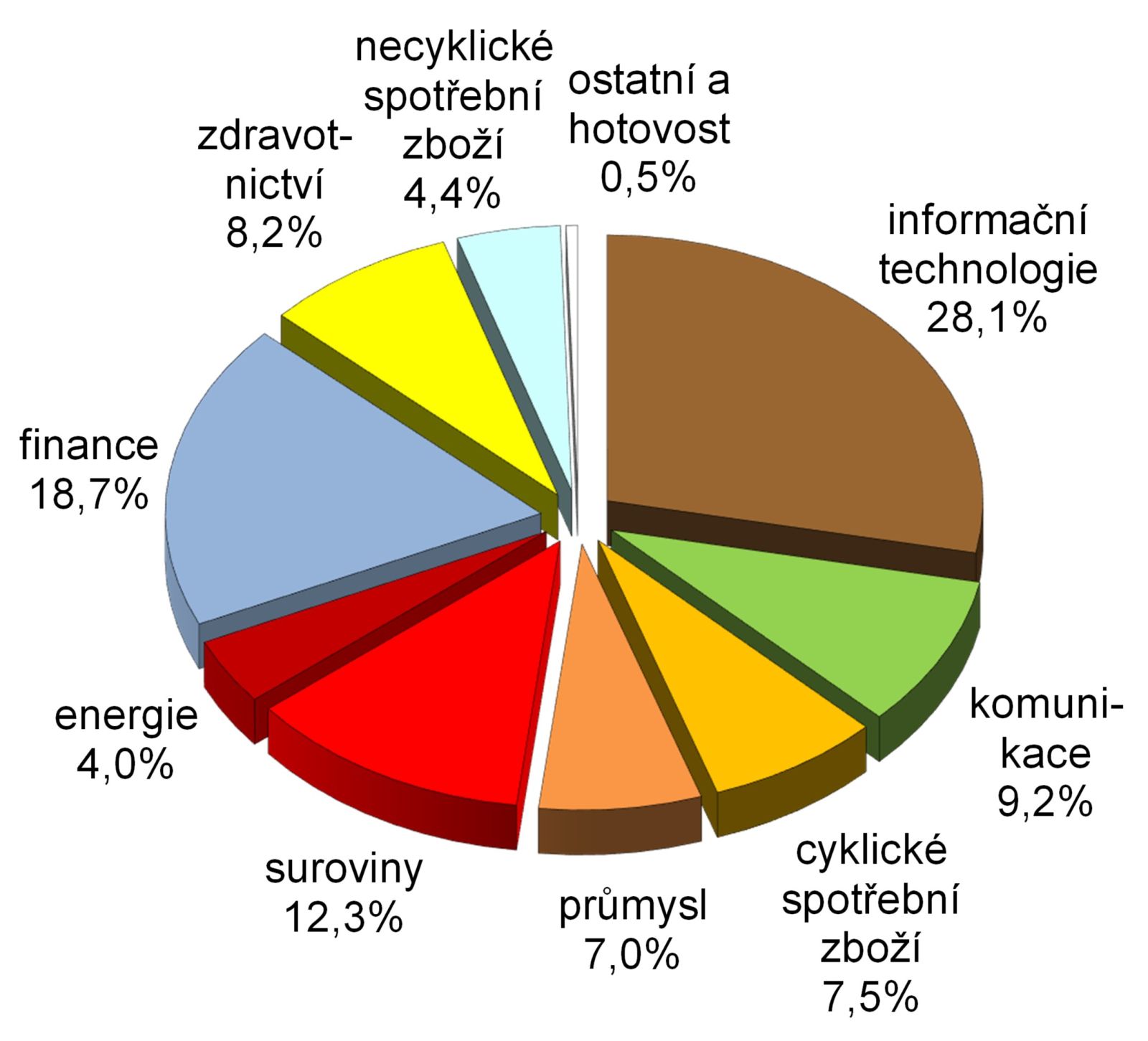

Graf 1 ukazuje sektorové složení portfolia portrétovaného fondu z konce prosince. Vyznačuje se solidní diverzifikací, přestože zde jasné první místo obsazují informační technologie. Těm fond nicméně poskytuje trochu menší zastoupení než benchmarkový index S&P 500 (-1 pb.). K silně nadváženým sektorům ovšem patří suroviny (+10 pb.) a finance (+6 pb.). Naopak upozaděna zůstává v portfoliu řada jiných sektorů včetně zdravotnictví (-4 pb.), cyklického spotřebního zboží (-3 pb.), necyklického spotřebního zboží (-2 pb.), průmyslu (-2 pb.) nebo nemovitostí (-2 pb.) a utilit (-2 pb.), do nichž fond vůbec neinvestuje.

Zmíněné odchylky běžně nevyjadřují pozitivní nebo negativní výhledy portfolio managementu na hlavní sektory GICS, ale vyplývají z výběru konkrétních akciových titulů v logice přístupu zdola nahoru (viz výše). Pokud jde však o nadměrně zastoupené suroviny, očekávají manažeři fondu zrychlování poptávky po mědi v důsledku růstu výroby elektromobilů. Místo neatraktivně oceněných titulů, k nimž podle nich patří třeba Tesla, pak fond drží např. akcie producenta mědi Freeport McMoRan.

Dále loni zvýšil expozici do kvalitních bank vzhledem k dosažení jejich příznivých valuací po březnových výprodejích ve finančním sektoru. V rámci IT zase upřednostňuje polovodičovou společnost Nvidia, která vyrábí grafické procesory pro umělou inteligenci.

| titul | sektor | váha ve fondu |

| Microsoft Corp. | informační technologie | 6,6% |

| Alphabet Inc. | komunikace | 5,5% |

| Apple Inc. | informační technologie | 5,5% |

| Martin Marietta Materials Inc. | suroviny | 4,9% |

| Nvidia Corp. | informační technologie | 4,6% |

| Chevron Corp. | energie | 4,0% |

| Citizens Financial Group Inc. | finance | 4,0% |

| Freeport-McMoRan Inc. | suroviny | 4,0% |

| Truist Financial Corp. | finance | 3,9% |

| Caterpillar Inc. | průmysl | 3,3% |

10 největších pozic celkem | 46,3% | |

| Zdroj: web společnosti | ||

Impozantní nadvýkonnost proti konkurenci

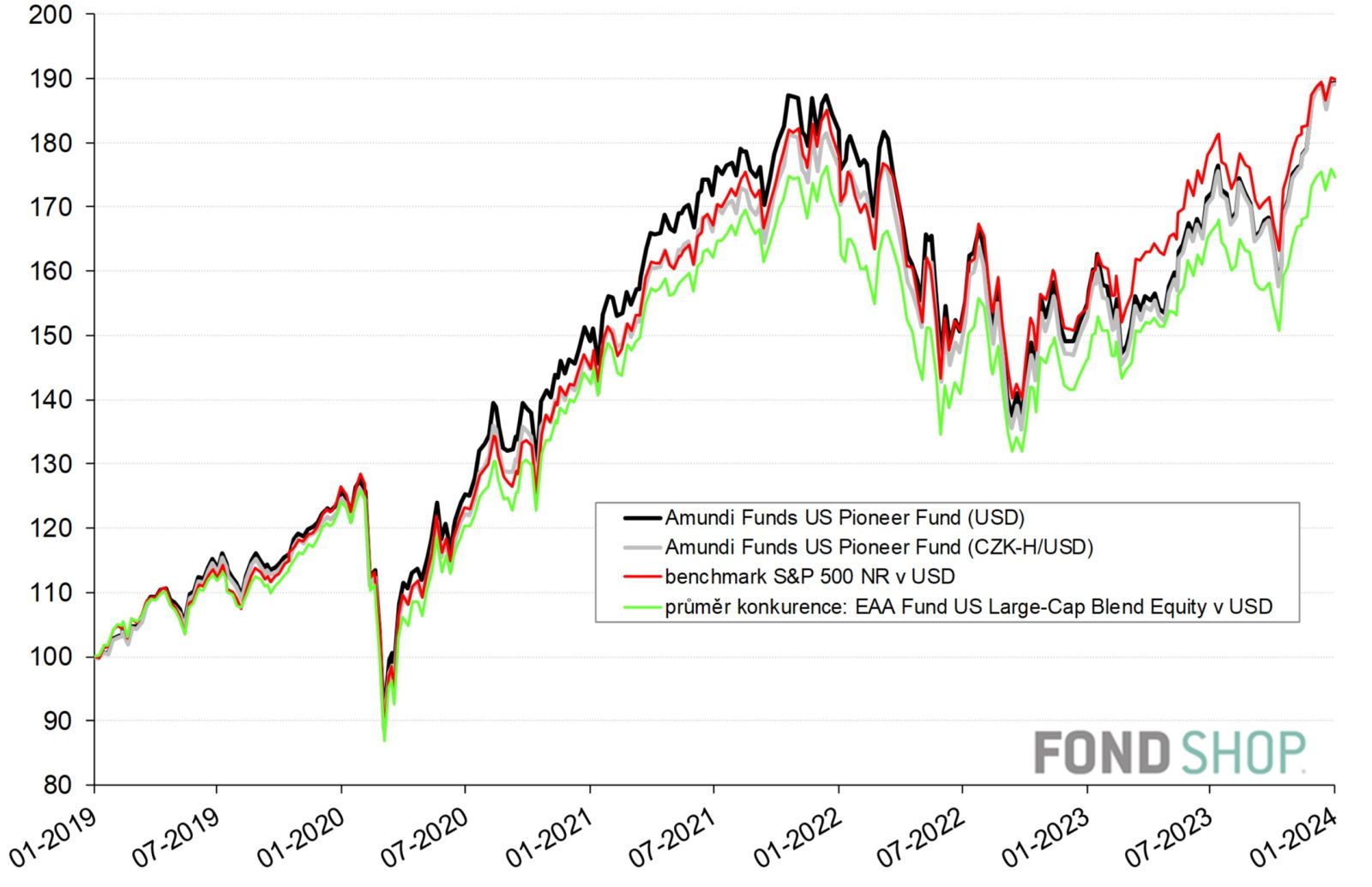

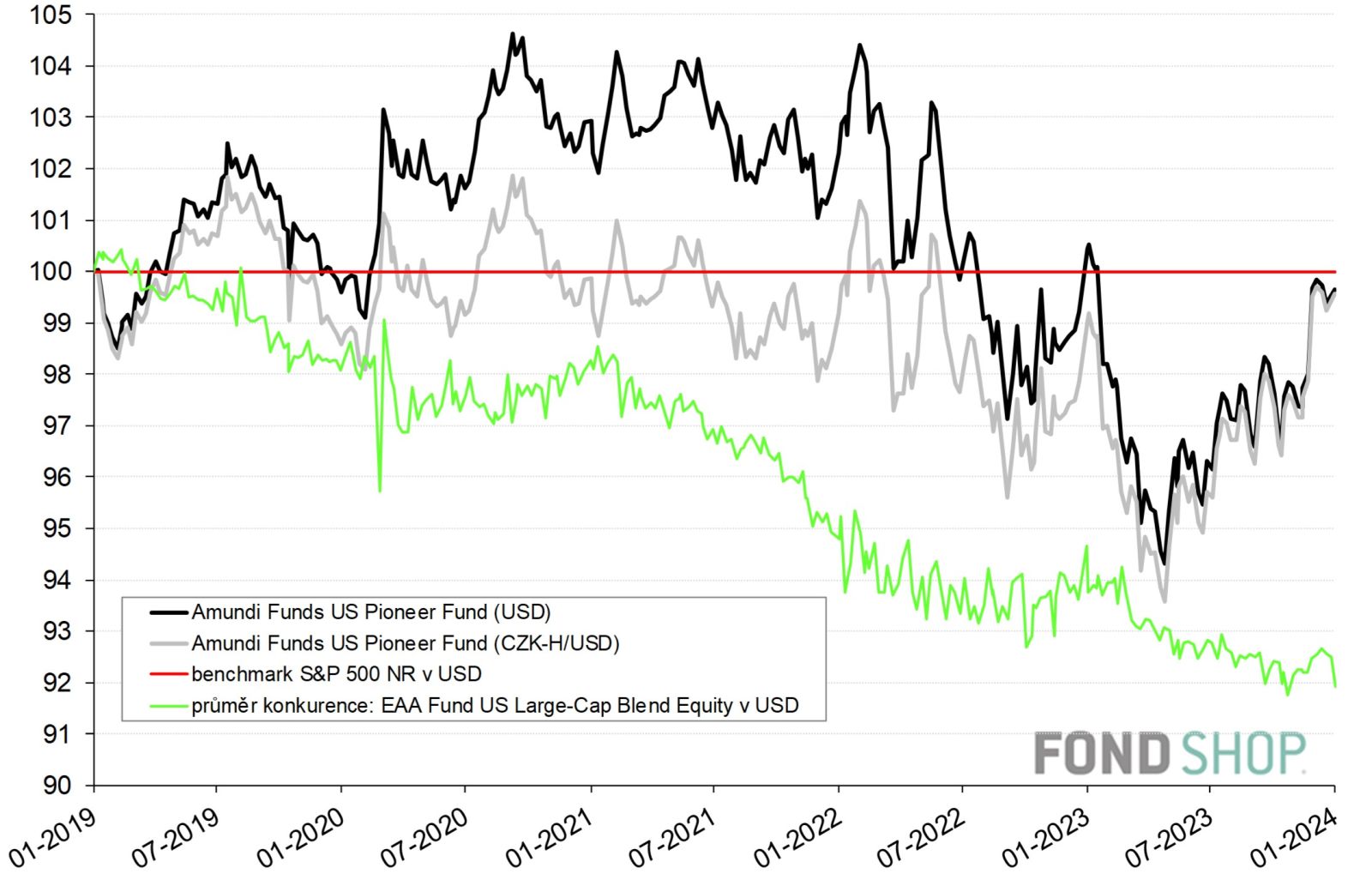

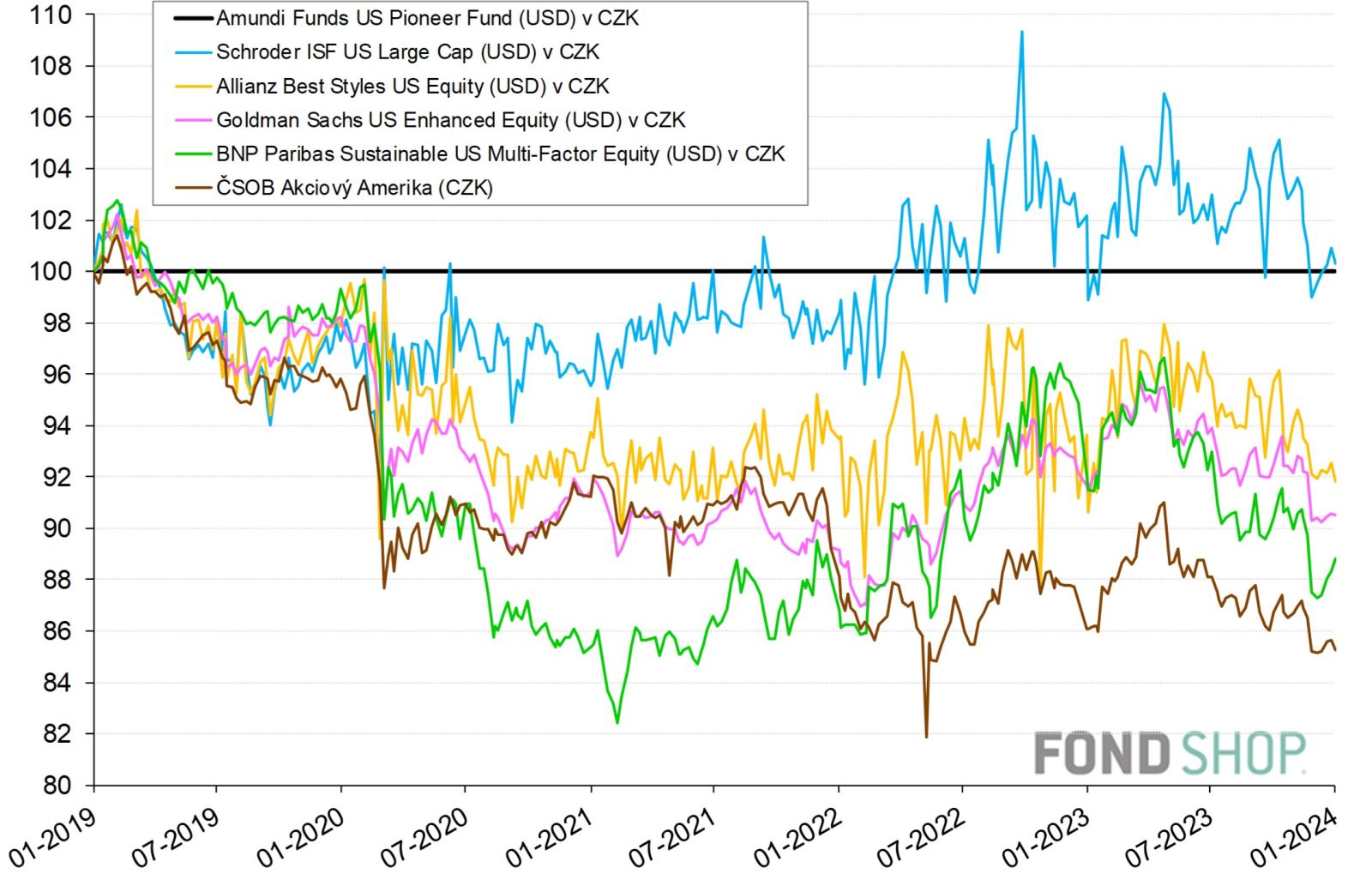

Grafy 2 a 3 srovnávají 5letou výkonnost portrétovaného fondu v dolarové i měnově zajištěné korunové třídě s dolarovou výkonností benchmarku S&P 500 NR i průměru konkurence, který reprezentují stylově nevyhraněné americké akciové fondy zaměřené na velké společnosti (Large Caps) z databáze Morningstar.

Amundi Funds US Pioneer Fund zdolal na sledované 5leté periodě průměr konkurence, a to ve své dolarové i měnově zajištěné korunové třídě, která se celkovou výkonností od dolarové moc neliší. Získávat relativní náskok proti fondům stejného zaměření se mu dařilo na převážně rostoucích trzích od března 2019 do února 2022 a později od května 2023 dodnes.

V prvním období mu zřejmě nejvíce pomohla nadstandardní expozice do ICT a komoditních sektorů nebo průmyslu během silného oživení americké ekonomiky z koronakrizové deprese, podporovaného mohutnými fiskálními a monetárními stimuly. Nedávno zase přispělo k nadvýkonnosti portrétovaného fondu oproti průměru konkurence efektivní uchopení tématu umělé inteligence.

Mezitím však Amundi Funds US Pioneer Fund utrpěl výraznější pokles od konce února 2022 v důsledku ruské invaze na Ukrajinu, která navodila stagflační scénář i v americké ekonomice a uvedené sektorové preference se najednou ukázaly spíše nevýhodné. Mírně vyšší kolísavost ovšem nic nemění na schopnosti střednědobě překonávat konkurenci.

S benchmarkem S&P 500 NR pak Amundi Funds US Pioneer Fund držel v uplynulých 5 letech krok, což samo o sobě představuje úspěch vzhledem k roční nákladovosti OCF 1,8 %. Lépe než benchmark si vedl např. v pohnuté pandemické etapě od března do září 2020, hůře naopak během déle než rok trvajícího období od vypuknutí rusko-ukrajinské války (graf 3).

fond | průměr konkurence | |

Výkonnost v USD | ||

| 1 rok (od 13.1.2023) | 22,1% | 19,5% |

| 2 roky (od 13.1.2022) | 4,1% | 3,6% |

| 3 roky (od 13.1.2021) | 27,0% | 22,6% |

| 5 let (od 14.1.2019) | 89,3% | 74,6% |

| 5 let p.a. | 13,6% | 11,8% |

Riziko (perioda 5 let do 1/2024) | ||

| Volatilita | 18,8% | 17,9% |

| Beta | 1,03 | průměr |

| Beta bear | 0,97 | průměr |

| Alfa (anualizovaná) | 1,6% | průměr |

| Korelace | 0,98 | průměr |

| Max. pokles – měsíc | -10,5% | -12,6% |

| Max. pokles – rok | -20,5% | -19,7% |

| Max. pokles / nutný růst | -26,6% / 36,2% | -25,2% / 33,7% |

| Výpočty z prodejních cen v USD, případné dividendy reinvestovány. | ||

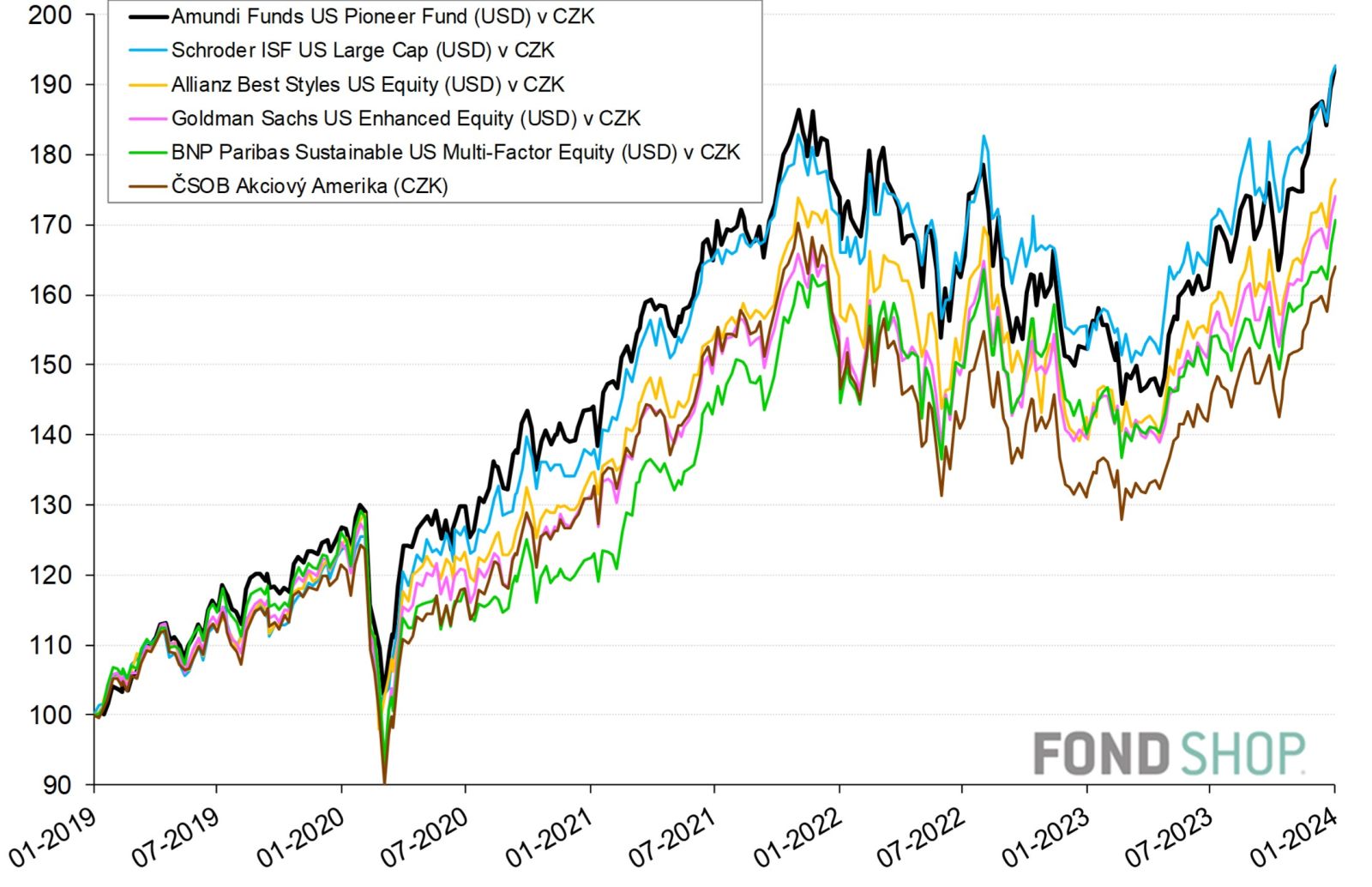

Ve srovnání s pěti vybranými konkurenčními fondy v grafech 4 a 5, kde se 5leté výkonnosti dolarových tříd přepočítávají do koruny, zaznamenal Amundi Funds US Pioneer Fund jedno z největších zhodnocení. Výkonnostně se mu vyrovnal pouze Schroder ISF US Large Cap, který v sektorové alokaci klade větší důraz na zdravotnictví (16 %), komunikace (12 %) a cyklické spotřební zboží (12 %), zatímco upozaďuje suroviny (0 %), průmysl (5 %) nebo finance (13 %).

Ostatní čtyři fondy dopadly na sledované 5leté periodě o poznání hůře. Protěžují shodně IT (31 % až 35 %), ovšem na jejich relativní výkonnost má vliv také výběr konkrétních titulů. Díky výraznému celkovému náskoku a jen o trochu vyšší volatilitě než u srovnávané konkurence se Amundi Funds US Pioneer Fund řadí mezi fondy s příznivým poměrem výnos / riziko (viz kladná alfa vůči průměru konkurence v tabulce kvantitativních ukazatelů).

Amundi Funds US Pioneer Fund lze charakterizovat jako kvalitně řízený americký akciový fond. Uvítají ho investoři hledající dlouhodobě silnou výkonnost nebo ti, kteří v akciové složce svého portfolia preferují trh USA před ostatními investičními regiony.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.