Skryté klenoty rozvíjejících se trhů

Věděli jste, že zatímco se očekává, že rozvinuté ekonomiky porostou pouze o 2 % ročně, některé rozvíjející se trhy mohou dosáhnout tempa růstu až 6 % ročně nebo klidně více? Například HDP Indie vzrostl o 7,6 % v roce 2023, čímž výrazně předstihl většinu mnohem silnějších ekonomik. Tento druh dynamiky, zejména v regionech, jako je Asie, dále přitahuje pozornost globálních investorů, kteří hledají příležitosti pro vysoký růst mimo tradiční trhy.

Je nyní ten ideální čas, aby si investoři rozšířili zorné pole o rozvíjející se trhy? Uprostřed měnícího se prostředí globálního obchodu, rychlého technologického pokroku a demografických výhod tyto trhy představují nejen potenciál pro ekonomický růst, ale také lepší výkonnost akciového trhu. Vzhledem k přetrvávající globální nejistotě se rozvíjející se trhy – zejména ty v Asii – stávají klíčovou oblastí pro diverzifikaci a dlouhodobé investice.

V tomto článku prozkoumáme skryté klenoty rozvíjejících se trhů – sektory pod radarem a země připravené k exponenciálnímu růstu. Vzhledem k tomu, že Indie získává značnou převahu nad Čínou v několika klíčových oblastech, ponoříme se do makroekonomických, demografických a regulačních aspektů, které utvářejí tyto regiony a nabízejí nevyužitý potenciál pro investory…nebo – je už pozdě na vysoké zisky?

Makroekonomický přehled rozvíjejících se trhů

Dominance Asie v globálním růstu HDP

Rozvíjející se trhy, zejména v Asii, stále více táhnou globální ekonomický růst. Čína a Indie, dvě největší ekonomiky v regionu, byly historicky tahouny rozvíjejících se trhů. Probíhá však posun – Indie se svou mladou populací a prorůstovou politikou se začíná dostávat do centra pozornosti, zatímco Čína čelí pomalejšímu růstu a výzvám v důsledku její rychle stárnoucí populace a mnoha regulačních zásahů.

Indie vs. Čína: Rozdílné cesty růstu

Indie se v současné době rozvíjí jako jedna z nejrychleji rostoucích ekonomik. Naopak Čína, která byla kdysi bezkonkurenčním lídrem v růstu rozvíjejících se trhů, čelí hrozbě – stát se svědkem své vlastní záhuby tohoto růstu. Růst Indie je poháněn zejména spotřebou domácností, mladou a technologicky zdatnou pracovní silou i významnými vládními iniciativami jako „Made in India“ a „Digital India“, které se zaměřují na podporu investic a inovací.

Čína se mezitím potýká se stárnoucí populací, klesající spotřebitelskou poptávkou a řadou vládních intervencí v technologickém a realitním sektoru, které zbrzdily růst. Tyto odlišné trajektorie růstu zdůrazňují sílící přitažlivost Indie pro globální investory.

Obchodní války a posuny dodavatelského řetězce ve prospěch Indie

Pokračující obchodní napětí mezi USA a Čínou a narušení globálních dodavatelských řetězců dále podporují vzestup Indie. Vzhledem k tomu, že globálně působící společnosti hledají alternativy k Číně pro výrobu a stabilitu dodavatelského řetězce, Indie se stala hlavní hvězdou. Apple například začal přesouvat výrobu svých zařízení do Indie, což signalizuje důvěru v potenciál Indie jako výrobního centra. Tento odklon od Číny postavil Indii na přední místo pro budoucí přímé zahraniční investice (PZI), zejména ve výrobním a technologickém sektoru.

Měnová politika: Jak rozvíjející se trhy řídí inflaci a úrokové sazby

Rozvíjející se trhy po celém světě čelily inflačním tlakům, umocněným rostoucími cenami energií a narušením globálního dodavatelského řetězce. V reakci na to mnohé centrální banky rozvíjejících se trhů, včetně těch v Latinské Americe, jihovýchodní Asii a východní Evropě, přijaly agresivní měnovou politiku – zvýšily úrokové sazby, aby bojovaly s inflací, a přitom stále podporovaly růst. Indii se například podařilo najít rovnováhu mezi kontrolou inflace (kolem 6 %) a udržením silného hospodářského růstu.

Na druhou stranu regiony jako Jižní Amerika, zejména Brazílie, agresivně zvýšily sazby, aby se vypořádaly s dvoucifernou inflací. I když tato zvýšení sazeb mohou zmírnit krátkodobý růst, podařilo se jim přilákat investory hledající vyšší výnosy, protože rozvinuté trhy nadále nabízejí relativně nižší výnosy.

Měnové trendy: Stabilita a volatilita na rozvíjejících se trzích

Měnové výkyvy jsou při investování na rozvíjejících se trzích vždy rizikem, ale také představují příležitosti. Indická rupie zůstala relativně stabilní ve srovnání s jinými měnami rozvíjejících se trhů, částečně kvůli silným makroekonomickým fundamentům a rostoucím přímým zahraničním investicím. Naproti tomu země v Latinské Americe a Africe, jako je Argentina a Jižní Afrika, zaznamenaly v důsledku politické nestability a ekonomických problémů volatilnější pohyby měn.

Na rozvíjejících se trzích je měnová stabilita často odrazem důvěry investorů a účinné měnové politiky. Investoři si musí dávat pozor na měnová rizika, zejména v regionech, kde je vysoká inflace nebo převládají politické nejistoty, protože tyto faktory ovlivňují vývoj měnových kurzů a následně výnosy na místních akciových trzích po přepočtu do referenční měny.

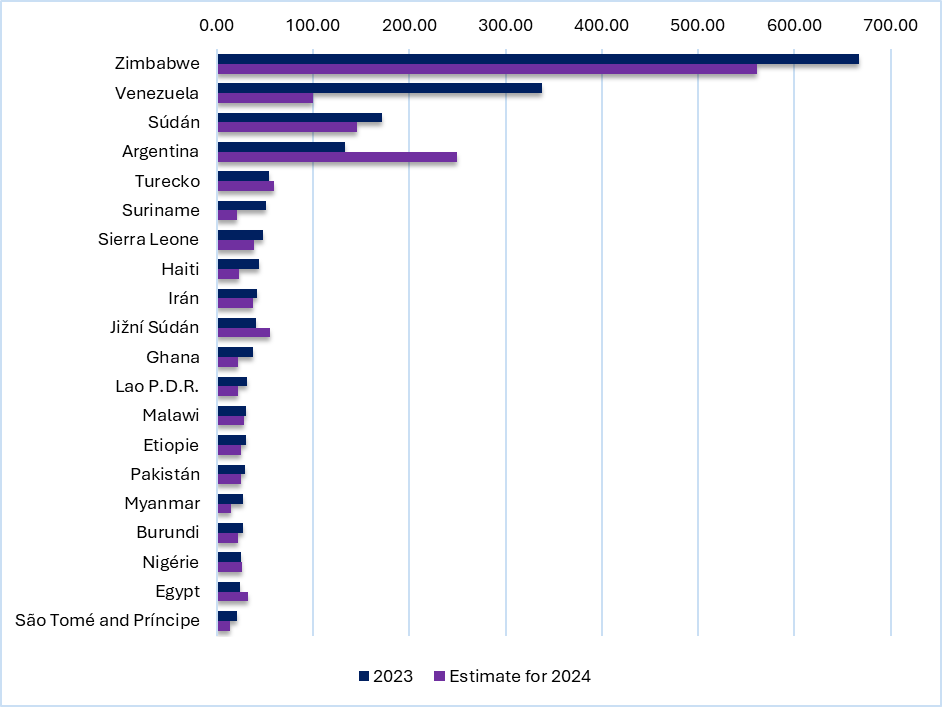

Země s největší inflací v %

Pokračování článku je dostupné pro předplatitele

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.