Fidelity International: Hodnotové akcie hledejte v Evropě, ne v USA

Evropa má mnohem větší zásobu akcií, které se v současné době obchodují na zajímavějších násobcích než jejich americké protějšky.

Poselství tohoto týdne je jednoduché. Pokud hledáte hodnotové akcie, Evropa je nyní mnohem lepším lovištěm než USA.

Vzestup „velké sedmy“ v USA s sebou strhl mnoho z 493 dalších (méně velkolepých) akcií v indexu S&P 500 a navýšil jejich ocenění. Evropa má přitom svou vlastní verzi „velké sedmy“, nazývanou „sedm divů“, které tvoří Hermès, Novo Nordisk, Siemens, LVMH, SAP, ASML a Schneider Electric. Když tato sedmička, stejně jako její americké protějšky, překonala širší trh, tak její úspěch se na ostatních akciích neprojevil.

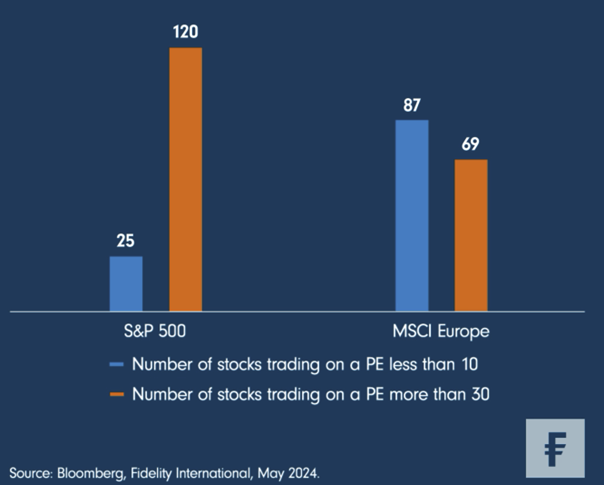

Výsledkem je, že index S&P 500 má mnohem více akcií s poměrem ceny k zisku (PE) nad 30 než index MSCI Europe. Ten má naopak mnohem více akcií s poměrem PE nižším než 10.

Obchodování s nízkým PE ratiem samozřejmě nemusí nutně znamenat, že akcie má správnou hodnotu. Zisky mohou být cyklicky nadsazené, konverze hotovosti může být špatná, rozvaha může být v nepořádku. Ale u téměř 200 společností, které se obchodují na méně než 15násobku výnosu, opravdu můžete najít rozumný počet společností, které jsou nejen levné, ale mají i dobré fundamenty. Vypadají také dobře připravené na období, kdy se očekává, že měnová politika zůstane relativně utažená.

Sem patří levnější cyklické spotřební zboží, které přímo těží z růstu mezd, stejně jako některé základní spotřební zboží v oblasti obrany. Levně vypadá i několik finančních titulů, které by si měly udržet ziskovost, dokud neklesnou úrokové sazby. Existuje také několik technologických akcií, u nichž se začíná zrychlovat růst zisku na akcii, a které jsou stále rozumně oceněny. Může být příjemné vlastnit akcie, které všichni influenceři prohlašují za „skvělé“ nebo „úžasné“. Skutečné skvosty se však nacházejí jinde.

Autor: Fidelity International

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.