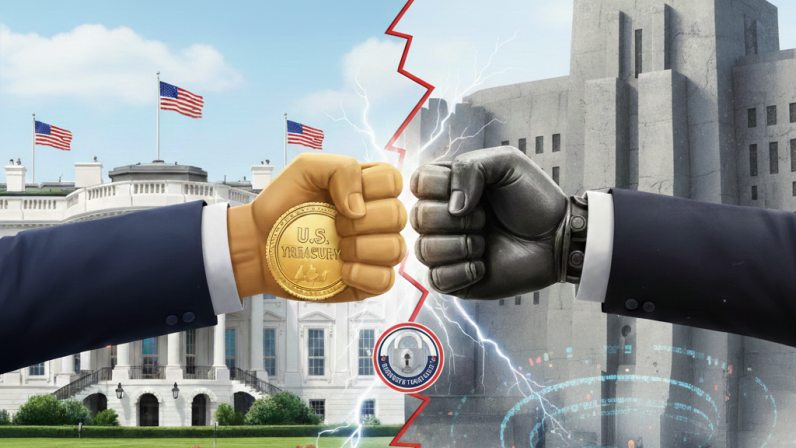

Donald Trump vs. Jerome Powell. Boj o nezávislost centrální banky Fed v USA nabírá na obrátkách.

V lednu 2026 zahájil Federální úřad pro vyšetřování pod vedením ministerstva spravedlnosti trestní vyšetřování vůči Jeromeu Powellovi. Vyšetřování se týká údajného klamání Kongresu ohledně nákladů na renovaci budovy centrální banky ve Washingtonu, jejíž rozpočet vyskočil na více než 2,5 miliardy dolarů. Kritici poukazují, že to může být pouze záminka k politickému nátlaku na šéfa Fedu kvůli jeho odporu vůči Trumpovým požadavkům ohledně úrokových sazeb. Powell sám obvinění odmítá jako motivovaná tlakem na měnovou politiku.

Trump sice oficiálně tvrdí, že nemá v plánu Powella propustit, protože situace je podle něj „příliš brzy na rozhodnutí“, současně však zvažuje jeho nástupce a veřejně vyjadřuje nespokojenost s Powellovými rozhodnutími. Mezi možnými kandidáty však nejsou ekonomové, kteří by sdíleli jeho více agresivní výhled na snižování sazeb.

Další prvek konfliktu: Powellův současný mandát jako předsedy končí v květnu 2026, ale místo v Radě guvernérů by mohl ještě formálně držet až do konce ledna 2028. To Trumpovi dává možnost utkat se o většinu rozhodovacích hlasů v Radě ještě dlouho poté, co Powella vystřídá, pokud se mu jej nepodaří přimět k dřívějšímu odchodu.

Proč je situace neobvyklá a proč je důležitá

Americký Federální rezervní systém je od svého založení jedním z pilířů moderní měnové politiky. Je záměrně konstruován tak, aby byl nezávislý na krátkodobých politických tlacích: prezident jej sice jmenuje, ale rozhodnutí Fedu o úrokových sazbách a měnových podmínkách mají být vedena daty a dlouhodobými ekonomickými cíli. Tato nezávislost se považuje za klíčový prvek důvěry v americkou ekonomiku i globální finanční systém.

Federální rezerva spravuje monetární politiku pro největší světovou ekonomiku a dolar je hlavní rezervní měnou světového hospodářství.

Jakékoli narušení nezávislosti Fedu může mít významné dopady na důvěru investorů, úrokové sazby kapitálu, obchodní toky a hodnotu dolaru vůči jiným měnám. Ratingové agentury již varovaly, že oslabení Fedu by mohlo mít negativní dopad na kreditní hodnocení USA, což by dále ovlivnilo náklady na půjčování pro americkou vládu i podniky.

Dopady na trhy a investory: hloubková analýza

Riziko politického narušení nezávislosti Federálního rezervního systému není pouze teoretické – může mít přímé dopady na globální finanční trhy. Situace, kdy se politický tlak prolíná s rozhodováním o šéfovi centrální banky, vytváří nejistotu ohledně základních signálů měnové politiky, což investoři tradičně považují za velmi rizikové.

1. Fluktuace na trzích s dluhopisy a oslabování dolaru

Investoři, kteří sledují stabilitu americké měny a výnosy státních dluhopisů, vnímají zvýšenou pravděpodobnost, že Fed nebude schopný nebo ochotný jednat nezávisle. Jakákoli náhlá změna vedení Fedu nebo signál o politickém ovlivnění sazeb může vyvolat prudké pohyby výnosů dluhopisů, které se okamžitě promítají do ceny amerického dolaru. V historii vidíme, že když došlo k nejistotě kolem Fedu, dolar oslaboval vůči koši měn a investoři přesouvali kapitál do bezpečnějších měn či aktiv.

2. Posílení zlata a dalších „bezpečných přístavů“

V období zvýšené politické a institucionální nejistoty roste zájem o tradiční bezpečné investice. Zlato, švýcarský frank, japonský jen a některé státní dluhopisy s vysokým ratingem získávají likviditu. To odráží přirozenou tendenci trhu hledat stabilní hodnotu mimo politicky ovlivněnou měnovou politiku. Pro investory je proto klíčové sledovat nejen cenu zlata, ale i to, zda dochází k přesunům kapitálu mezi aktivy s nízkým a vysokým rizikem.

3. Varování ratingových agentur

Mezinárodní ratingové agentury již vyjádřily obavy, že oslabení nezávislosti Fedu by mohlo ohrozit věrohodnost amerického státního dluhu. V praxi by to znamenalo vyšší úrokové sazby pro nové emise dluhopisů a potenciální odliv kapitálu ze Spojených států do stabilnějších jurisdikcí. Tento scénář by měl řetězový efekt na globální kapitálové toky, ovlivnil likviditu v mezinárodních finančních centrech a mohl zvýšit volatilitu i v Evropě či Asii.

4. Signály ohledně budoucích úrokových sazeb

Pro investory je rozhodující nejen to, kdo vede Fed, ale především jaké kroky a prohlášení ohledně sazeb přicházejí. Každý náznak politického tlaku, který by mohl urychlit nebo zpomalit zvyšování či snižování sazeb, přímo ovlivňuje výnosy státních dluhopisů, ceny akcií a komodit. Například očekávání levnějšího financování by mohlo krátkodobě podporovat akcie, ale dlouhodobě zvýšit riziko inflace a oslabit dolar.

Co může přijít dál: scénáře a strategické dopady

Situace je stále otevřená a trhy se musí připravit na několik klíčových scénářů:

1. Vyšetřování a možné obvinění

Federální vyšetřování vůči Powellovi může vyústit ve formální obvinění, i když v současnosti nebylo vzneseno. Samotné pokračující vyšetřování již ale vyvolává psychologický tlak na trhy, protože investoři nechtějí riskovat náhlé změny měnové politiky v průběhu roku.

2. Trumpovo taktické čekání

Prezident může zvolit strategii, kdy s výměnou Powella počká až na konec jeho mandátu, což mu umožní ovlivnit obsazení Rady guvernérů více loajálními členy. Takový krok by měl střednědobý dopad na politiku sazeb a zároveň posílil politický vliv Bílého domu na centrální banku.

3. Role Kongresu a soudů

Kongres a soudy mohou sehrát klíčovou roli při vymezení hranic výkonné moci vůči Fedu. Případné soudní rozhodnutí, které by chránilo nezávislost centrální banky, by mohlo zmírnit krátkodobé fluktuace na trzích. Naopak rozhodnutí otevírající prostor politickému ovlivnění by mohlo vyvolat dlouhodobou volatilitu a odliv kapitálu.

4. Mezinárodní tlak

Mezinárodní instituce, jako je Mezinárodní měnový fond, varují před erozí důvěry ve Fed. Dlouhodobá politická ingerence by mohla snížit atraktivitu amerických aktiv pro zahraniční investory, což by mělo globální dopad na úrokové sazby a hodnotu dolaru.

Politické a institucionální souvislosti

Existují i širší právní souvislosti: Trumpova snaha zbavit se některých členů Rady guvernérů včetně Powella a pokus o odvolání guvernérky Lisy Cook vedly k soudním sporům o pravomoci prezidenta při odvolávání nezávislých regulátorů. Tyto spory mohou definovat precedent na celé desetiletí pro vztah výkonné moci a centrálních bank.

Na druhé straně mezinárodní instituce, jako je Mezinárodní měnový fond, jasně podpořily nezávislost centrálních bank a konkrétně Powella, zdůrazňujíce, že centrální banky musí mít prostor řídit měnovou politiku mimo tlaky vlády, aby udržely stabilitu cen a důvěru investorů.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.