Zapomenutý poklad Wall Street? Středně velké společnosti!

Pokud jde o americké akcie, řada investorů se v poslední době domnívá, že velké americké společnosti jsou až moc velké. Koncentrace indexu S&P 500 je nemalá a ne každému to vyhovuje. Politika „Amerika na prvním místě“ měla podle mnoha názorů svědčit naopak malým společnostem, jenže zatím to tak moc nevypadá. Navíc procento firem, jejichž hospodaření vykazuje ztrátu, je třeba v indexu Russell 2000 takřka rekordní. Malé ani velké společnosti tedy nemusí být tou správnou volbou. Kde hledat? Jsou středně velké společnosti pověstnou zlatou střední cestou?

Akcie společností se střední tržní kapitalizací, tedy středně velké firmy, anglicky mid-cap, jsou takový otloukánek finančních trhů. Když chce někdo investovat do amerických společností, takřka jistě sáhne po nějakém produktu spojeném s indexem S&P 500. Ten se ovšem zaměřuje jen na velké společnosti obchodované na americké burze.

Když si to pak uvědomí, je možné, že se rozhodne přidat malé společnosti a takřka jistě sáhne po nějakém produktu spojeném s indexem Russell 2000, nebo možná S&P 600. Ovšem to jsou zase jen malé společnosti.

Co středně velké společnosti? Ruku na srdce, kdo z vás někdy uvažoval, že by je do portfolia cíleně přidal nebo dumal nad tím, kolik jich v portfoliu má? Kolik investorů vlastně ví, že existuje index S&P 400 nebo Russell Mid cap? Moc jich nebude. A popravdě, moc ETF, které by tyto indexy kopírovaly, také nenajdete.

Středně velké společnosti stojí tak nějak na okraji zájmu. Prostě tady jsou, ale nikdo je moc neřeší. Ovšem to je škoda. A důvody jsou hned dva. Minulost a budoucnost.

Ještě podotkněme, že v tomto článku se zaměříme jen na USA, na zbytek světa se podíváme zase jindy.

O co jde?

Základní definice říká:

- Středně velká společnost má tržní kapitalizaci nejčastěji mezi 2 až 10 miliardami dolarů, tedy někde mezi 50 až 230 miliardami korun.

To jsou z pohledu velkých a obřích amerických společností drobné. Ovšem zase si nepředstavujte garážové společnosti. Třeba tržní kapitalizace české Komerční banky je nyní kolem 200 miliard korun a do společností se střední tržní kapitalizací krásně zapadá. Má přitom tisíce zaměstnanců a stěží by ji nějaký Čech označil za malou, spíš naopak.

A to je v podstatě vše, žádná další definice společností se střední tržní kapitalizací neboli mid-capů není třeba. Proč jsou zajímavé?

Historie

Historie sice neříká nic o budoucnosti, ale stejně se na ni každý dívá. A středně velké společnosti, tedy zůstaneme-li v USA, z ní vycházejí velmi dobře.

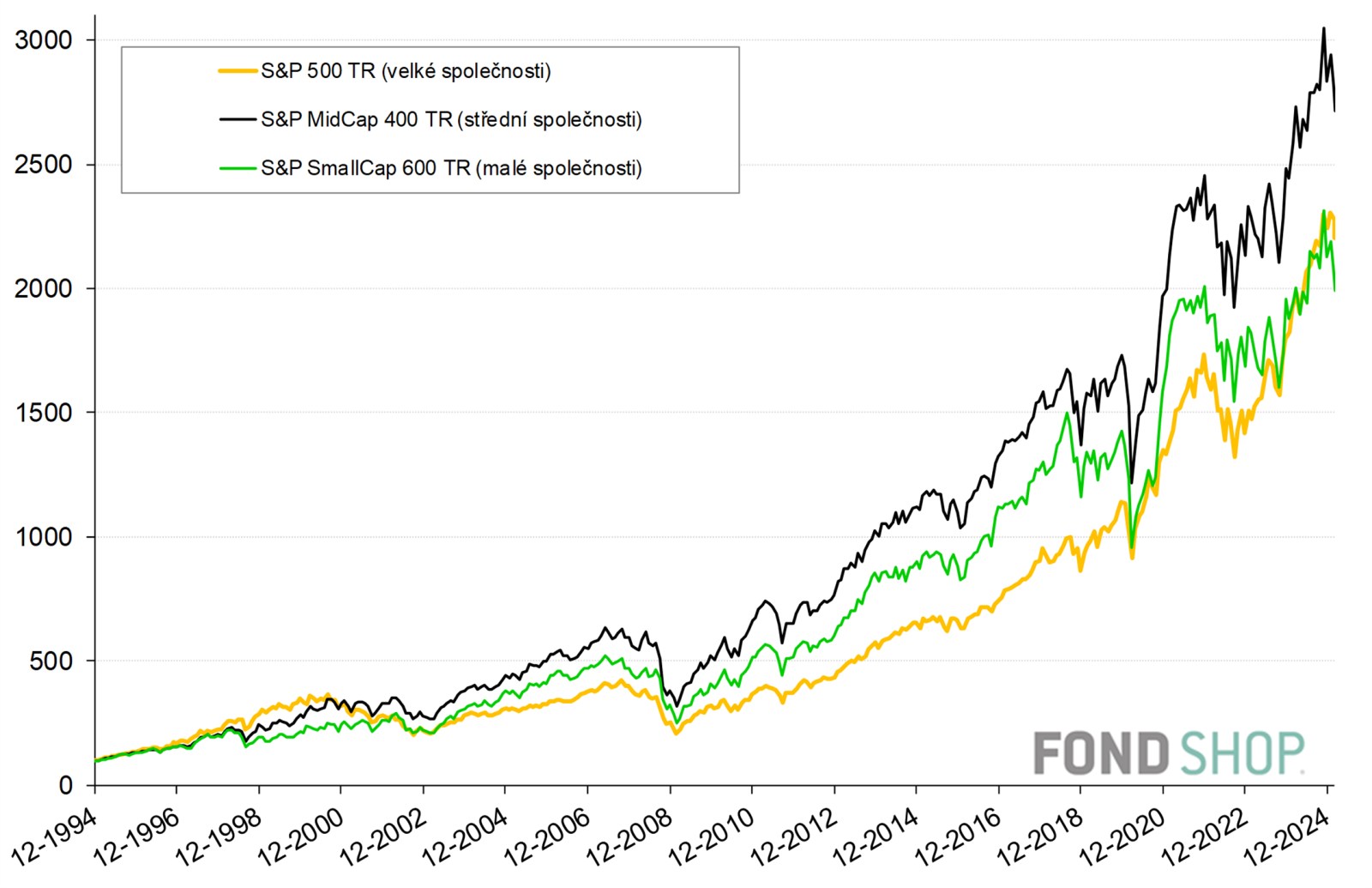

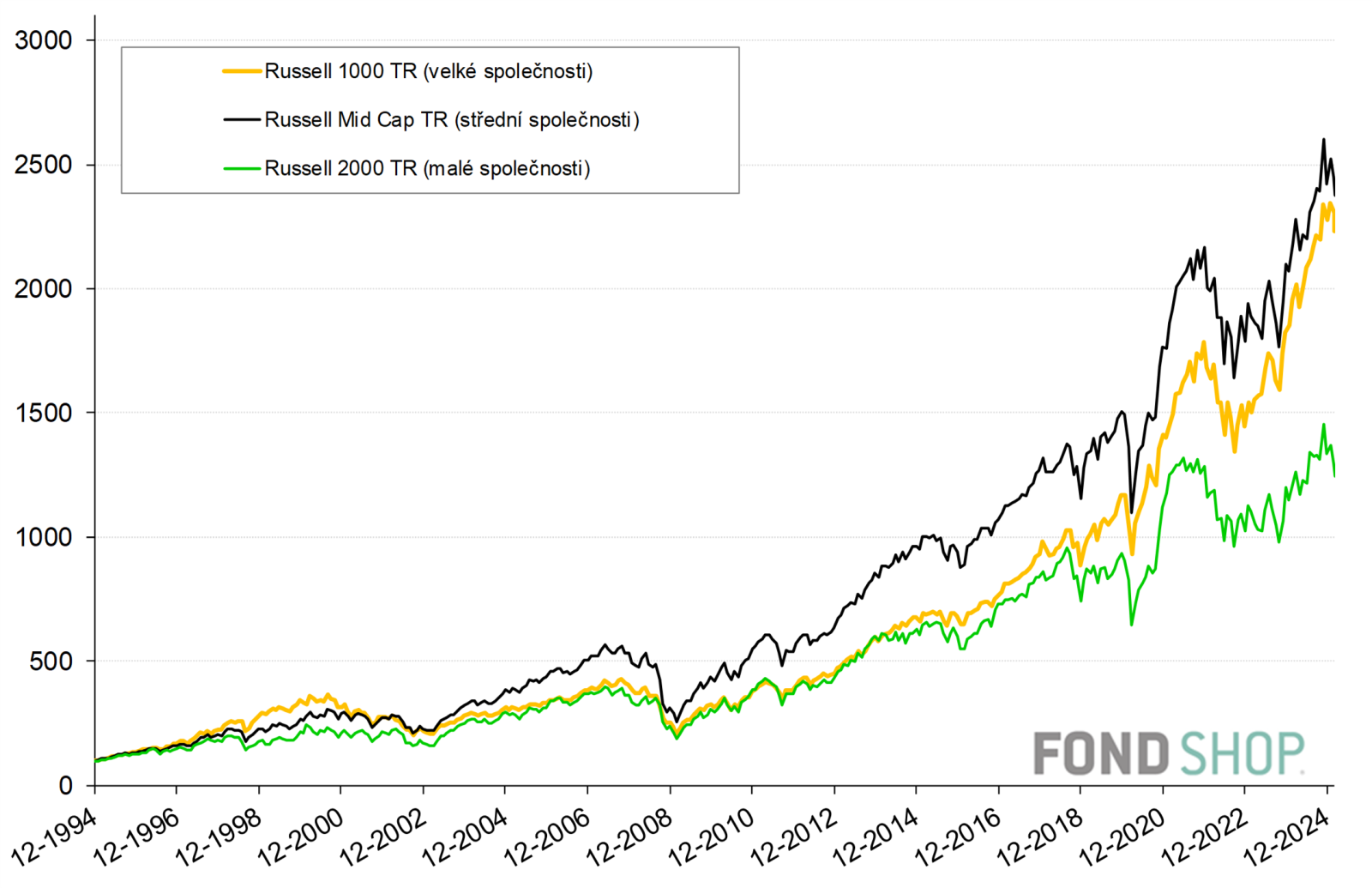

Pokud se podíváme na data od roku 1994 do současnosti, pak bez ohledu na to, zda využijeme indexy od S&P nebo společnosti FTSE Russell, výsledek bude stejný.

Jsou to středně velké společnosti, které přinesly nejvyšší zhodnocení. Index S&P 400 navíc překonává index S&P 500 konzistentně, ve více než 75 % klouzavých desetiletých období.

Budoucnost

Mnozí investoři se snaží přijít na to, jak „zahrát Trump trade“, tedy které akcie budou profitovat z politiky Donalda Trumpa a které naopak mohou utrpět. Vývoj v tomto roce je zatím poměrně překvapivý, protože americké akcie vykazují vůči zbytku světa největší podvýkonnost za mnoho let (tedy ztrácejí více než ostatní trhy).

Investování je však dlouhodobý proces, a pokud bude politika „Amerika na prvním místě“ pokračovat, mohly by z toho těžit domácí americké společnosti. Konkrétně se jedná o firmy, jejichž příjmy pocházejí převážně z amerického trhu. Které to jsou?

V indexu S&P 500 pochází z domácího trhu přibližně 60 % tržeb jednotlivých společností (i když toto číslo může výrazně kolísat podle sektoru). U malých společností, konkrétně v indexu Russell 2000, je to však až 84 %, a u středně velkých společností (S&P 400) přibližně 76 %. Logicky by tedy mohlo být výhodné zaměřit se na malé společnosti.

Jenže jak jsme již zmínili, malé společnosti jsou poměrně rizikové. Například v indexu Russell 2000 přibližně 40 % firem nevykazuje zisk a jejich hospodaření je v minusu. Toto riziko lze zmírnit výběrem indexu S&P 600, který má jinou metodiku, ale stále se jedná o malé společnosti.

Středně velké společnosti jsou na tom o poznání lépe. V indexu Russell Mid Cap je ztrátových jen cca 14 % z nich, což už se daleko více blíží tomu, jak hospodaří velké společnosti.

Podíl tržeb z USA | Procento společností se záporným hospodařením | |

| Velké společnosti | ~ 60 % | Jednotky procent |

| Střední společnosti | ~ 76 % | ~ 14 % (Russell Mid Cap) |

| Malé společnosti | ~ 84 % | ~ 41 % (Russell 2000) |

Politika Donalda Trumpa je stále nejistá, nicméně potenciální cla a jednání zaměřená na stimulaci americké produkce by pravděpodobně byly výhodné pro společnosti střední velikosti, které, jak jsme ukázali, bývají převážně domácími firmami. Potenciál pro nižší korporátní daňové sazby v roce 2025 by mohl prospět všem americkým akciím.

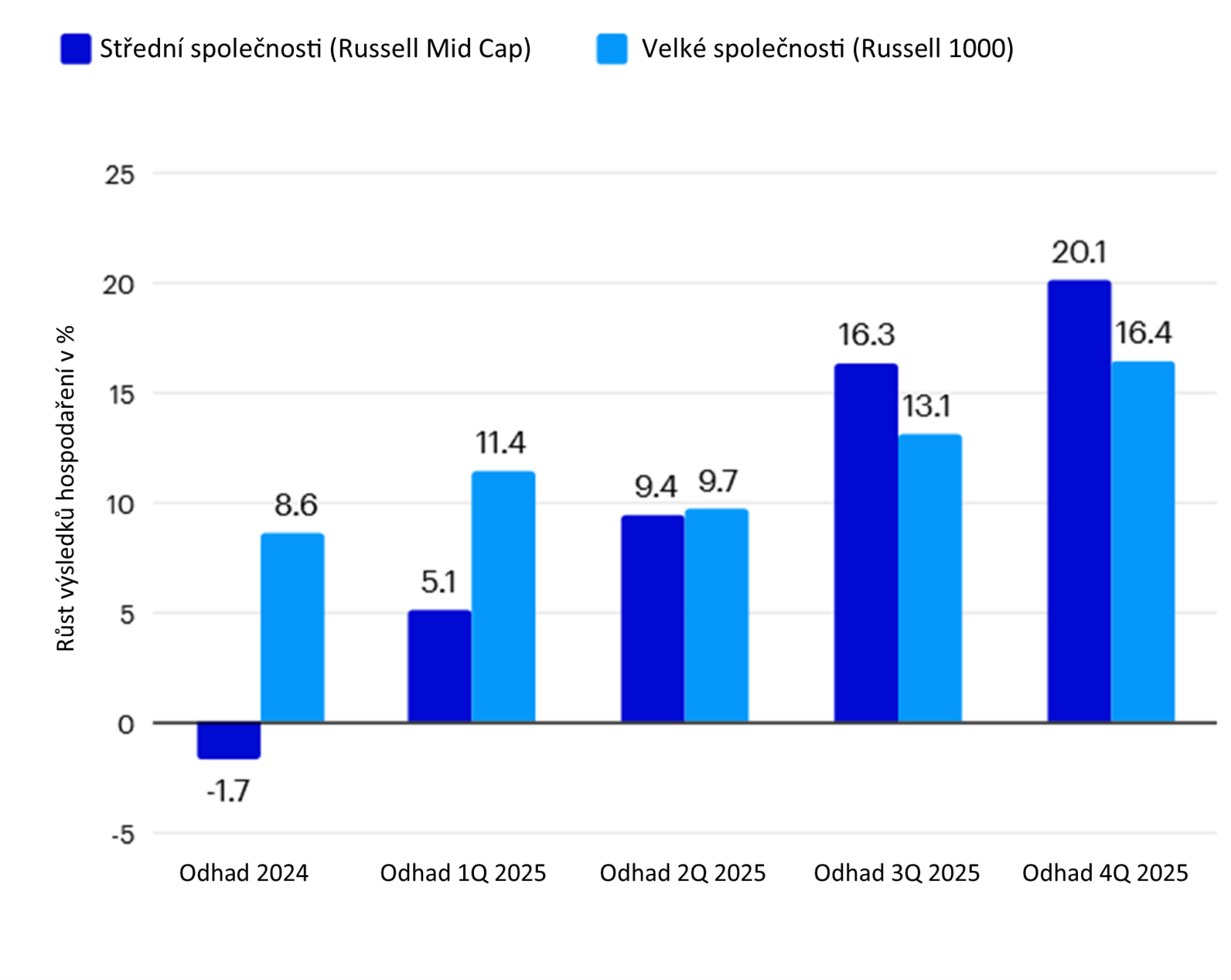

Pokud dojde k dalším daňovým úlevám pro americkou produkci, mohlo by to opět pomoci právě středně velkým společnostem. Mnoho těchto potenciálních kroků by sice také bylo prospěšných pro malé firmy, nicméně jak jsme zmínili, u těchto firem mohou nastat problémy se ziskovostí a stabilitou. Analytici společnosti Invesco například vidí u středně velkých společností vyšší potenciál pro růst zisků, zejména v druhé polovině roku.

Znamená to, že máte vše prodat a naskočit do společností se střední tržní kapitalizací? Ne. Nicméně ignorovat je by byla chyba. Mohou být totiž velmi zajímavou součástí portfolia a spousta investorů si ani neuvědomuje, že existují.

Drobnou nevýhodou je, že na evropských burzách se aktuálně obchoduje pouze jedno dostatečně velké UCITS ETF zaměřené na americké společnosti se střední tržní kapitalizací, a to SPDR S&P 400 US Mid Cap UCITS ETF.

Pokud ETF nakupujete i na burzách v USA (o tom, jaký je rozdíl mezi UCITS ETF a těmi obchodovanými v USA jsme psali nedávno), výběr je daleko větší. Jmenujme např. iShares Core S&P Mid-Cap ETF, Vanguard Mid-Cap ETF, iShares Russell Midcap ETFči SPDR S&P Midcap 400 ETF Trust.

Podobný problém se vyskytuje u podílových fondů, kde obvykle narazíte na fondy, které kombinují investice do malých a středních společností. Jednou z mála výjimek je například fond BNP Paribas US Mid Cap.

Výběr tedy není příliš široký, ale možnosti zde jsou. A rozhodně stojí za zvážení.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.