„TACO trade“ aneb Trump vždycky cukne

Pokud sami investujete a zároveň sledujete dění na sociálních sítích, nejspíš jste už narazili na pojem ‚TACO trade‘, který v poslední době zaplavuje internet. Tahle lehce ironická zkratka popisuje typické chování amerického prezidenta. A i když ji mnozí berou spíš jako vtip, stojí na reálných základech a má i skutečné dopady.

Co je „TACO “? Jde o nedávno vytvořený pojem, které si získal během pár dní značnou popularitou. TACO popisuje vzorec chování, který investoři vypozorovali během Trumpových vyjednávání, zejména v oblasti celní politiky.

Podle komentátora Financial Times Roberta Armstronga, který pojem poprvé použil v květnu 2025 v jednom ze svých sloupků, TACO znamená „Trump Always Chickens Out“, česky řekněme „Trum vždy couvne“. Tedy skutečnost, že Trump má tendenci hrozit agresivními cly a následně ustupovat.

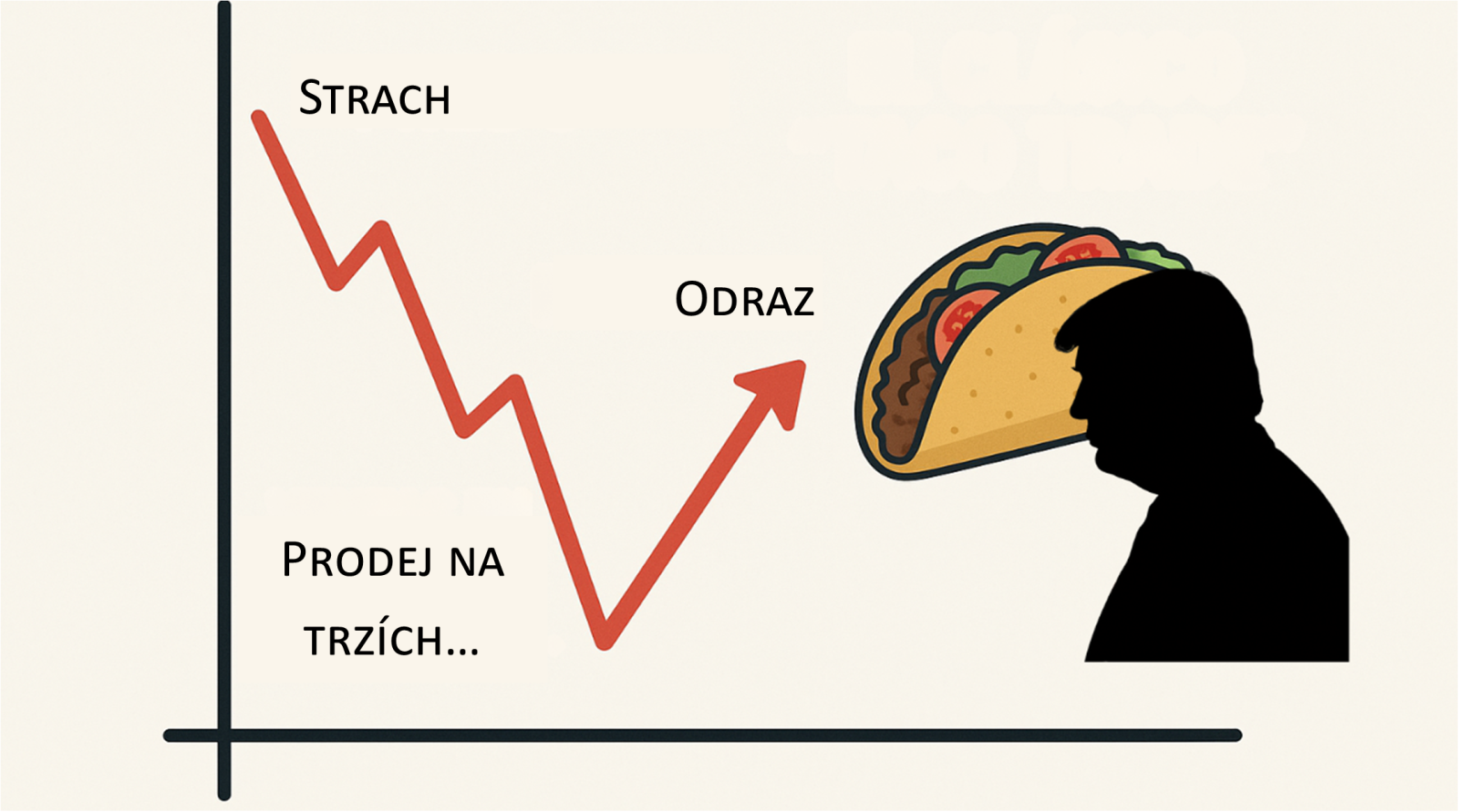

V praxi to znamená, že akcie prudce klesají, když Trumpova administrativa oznámí nová cla, a pak rychle rostou, když Trump otočí nebo je zmírní . Jinými slovy, trhy nejprve na tvrdou rétoriku zareagují výprodejem, ale jakmile Trump „cukne“, dochází k úlevné rally.

Investoři si tohoto kolotoče všimli a snaží se z něj profitovat. Podstatou TACO obchodu je tedy nakupovat pokles po vyhlášení cel, s očekáváním, že Trump nakonec ustoupí a trh zareaguje růstem . Tento vzorec se mnohokrát vyplatil během jeho prvního prezidentského období – a jak se politický cyklus vrátil do stejného bodu, znovu se stal aktuálním.

Název může působit vtipně, Wall Street má slabost pro hravé zkratky, ale vychází ze skutečného tržního chování. Pojem se dokonce dostal až do tiskové místnosti Bílého domu. Když se reportér zeptal prezidenta Trumpa na tzv. TACO obchod, a poznamenal, že analytici tvrdí, že Trump vždycky cukne, Trump reagoval podrážděně, označil to za „ošklivou otázku“ a odvětil: „Říká se tomu vyjednávání.“

Poznamenal, že lidé ho většinou obviňují spíš z přílišné tvrdosti než ze zbabělosti . Ať už tomu říkáme jakkoliv, jádro pozorování zůstává stejné: Trump často mluví tvrdě, ale nakonec ustupuje – a obchodníci na to sází.

Nejde o nic až tak nového

TACO obchody získaly svou popularitu už během Trumpova prvního funkčního období (2017–2021) během obchodní války s Čínou a dalších celních tahanic. I když tehdy nikdo nepoužíval pojem TACO. Na čas se vytratil, když se obchodní politika stabilizovala, ale teď se opět vrací. Proč?

Donald Trump je znovu v centru politického dění. S tím přišlo i oživení jeho tvrdé rétoriky v obchodní politice, včetně slibů o razantním zvýšení cel na dovozy, výpadů proti Číně a dalších obchodních partnerů.

Jen od začátku května, kdy se pojem TACO poprvé objevil, Trump během pár dnů opět vystupňoval hrozby dramatického zvýšení cel na hlavní obchodní partnery, a následně tyto kroky zmírnil nebo odložil na poslední chvíli . Jednou navrhl zvýšit cla na čínské zboží o desítky procent, ale pak na poslední chvíli oznámil 90denní odklad. V jiném případě vyhrožoval 50% clem na evropské dovozy, ale o pár dní později ho pozastavil, aby EU měla víc času na jednání. Trh pokaždé spadl, když hrozba zazněla, a vzápětí se zotavil, když se Trump stáhl. Klasický TACO scénář: silná slova, turbulence, ústup, rally.

Celé chování Donalda Trumpa není náhoda. V předvolební kampani tvrdý postoj k zahraničí boduje u voličů, ale současná ekonomická realita – hrozby recese, inflace, tlaky na ziskovost – omezuje, jak daleko může Trump zajít. Ekonomické ztráty, propady trhů a vyšší ceny jsou rizikem, které si nemůže dovolit. A právě proto trh často předpokládá, že když Trump hrozí, ve skutečnosti to nedotáhne .

A „TACO trade“ přestává být výsadou pár traderů, stal se „běžnou“ strategií. Pojem TACO se objevil v analytických zprávách a komentářích. Investoři říkají, že „hrají TACO“, čili ignorují Trumpovy hrozby a spekulují na jejich stažení. Jeden ze stratégů, Adam Crisafulli z Vital Knowledge, například řekl: „Tohle vyprávění je čím dál víc býčí, protože investoři se začínají smiřovat s tím, že cla budou mírnější, než se zdá.“ Jinak řečeno: trh začíná předpokládat, že se nic zásadního nestane“

Ovšem i zde platí: pozor na přílišnou sebejistotu. Pokud všichni sázejí na to, že Trump ustoupí, a on jednou neustoupí, může to být šok. Crisafulli varoval, že je možná „až příliš klid na trhu“ ohledně celních hrozeb, a připomněl, že firmy jako Walmart varovaly, že cla zvýší ceny pro spotřebitele, zatímco další rizika (např. rozpočtová situace USA) zůstávají.

Zkrátka, TACO obchod funguje… dokud nepřestane. Investoři by si neměli myslet, že geopolitika se vždy vyřeší sama.

Dopady na trh: kdo z TACO profituje a kdo tratí?

Co vlastně znamená TACO scénář pro jednotlivé segmenty trhu? V realitě hrozeb a následných ústupků reagují některá odvětví citlivěji než jiná. Zde pár příkladů:

- Technologie a retail – Společnosti závislé na globálních dodavatelských řetězcích, jako výrobci elektroniky či maloobchodní řetězce, trpí nejvíce. Když hrozí cla, jejich akcie padají. Když Trump ustoupí, prudce rostou. TACO spekulanti nakupují při poklesu a prodávají při zotavení.

- Průmysl a výroba – Trump rád tvrdí, že cla pomáhají americkým výrobcům. Realita je složitější. Zdražení vstupů, riziko odvetných opatření a nejistota vedou k volatilitě. Zisky bývají krátkodobé – a obchodníci je zkoušejí časovat.

- Rozvíjející se trhy a Čína – Ty jsou první na ráně. Když se mluví o clech akcie a měny padají. Jakmile přijde příměří, trhy rostou. Komodity na to reagují obdobně – s ústupem rizika stoupají.

- Zbrojní sektor a geopolitika – Trumpova rétorika se netýká jen cel, ale i sankcí a bezpečnostních hrozeb. Zbrojní akcie nebo zlato mohou krátkodobě posílit, ale většinou se scénář nevyhrotí. TACO mindset tedy tlumí i geopolitické scénáře.

- Domácí spotřebitelské sektory – Obchodní války znamenají dražší zboží. Ale protože Trump hrozby často nestihne dotáhnout, maloobchod nebo potraviny čelí menším nákladovým tlakům, než se očekávalo. Akcie rostou s úlevou.

Stručně řečeno: TACO znamená volatilitu, ale většinou ne katastrofu. A mnozí analytici říkají, že právě proto trh není z Trumpových výstupů tak nervózní – protože ví, že to obvykle skončí smírem.

Jak s TACO obchodem naložit?

Sledovat TACO je jedna věc – profitovat z něj druhá. Opravdu se vyplatí sázet, že Trump vždycky ustoupí? Tady jsou rady:

- Nereagujte přehnaně na první zprávu – Klíčem je vyčkat, zda hrozba bude skutečně naplněna. Historie ukazuje, že často není.

- Zaměřte se na citlivá aktiva – Technologické firmy, retail, výrobci aut… tam se reakce projevují nejvíce. Ostatní sektory mohou být klidnější.

- Buďte obezřetní – „Always“ není záruka. Může se stát, že Trump jednou dotáhne cla až do konce. Buďte připraveni.

- Sledujte termíny – Cla bývají naplánovaná s předstihem. Pokud víte, kdy mají vstoupit v platnost, můžete plánovat.

- Nezapomeňte na dlouhodobý obraz – TACO je krátkodobá hra. Zásadní pro vývoj trhu jsou úrokové sazby, inflace a ekonomika – ne tweet.

„Trump Always Chickens Out“ je víc než vtip – je to způsob, jak trh čte politiku. V roce 2024 a 2025 se TACO vrací jako burzovní strategie. Nejde o investiční dogma, ale o připomenutí, že trh často reaguje na předpoklady, nikoli fakta.

Pro většinu investorů je TACO obchod především ukázkou, jak číst tržní psychologii. A když příště uvidíte nadpis o nových clech a trh se nenechá rozhodit, možná je to právě proto, že všichni čekají, že Trump opět ustoupí. Ale pamatujte – každé TACO má svou trvanlivost.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.