Letní otazník pro Fed

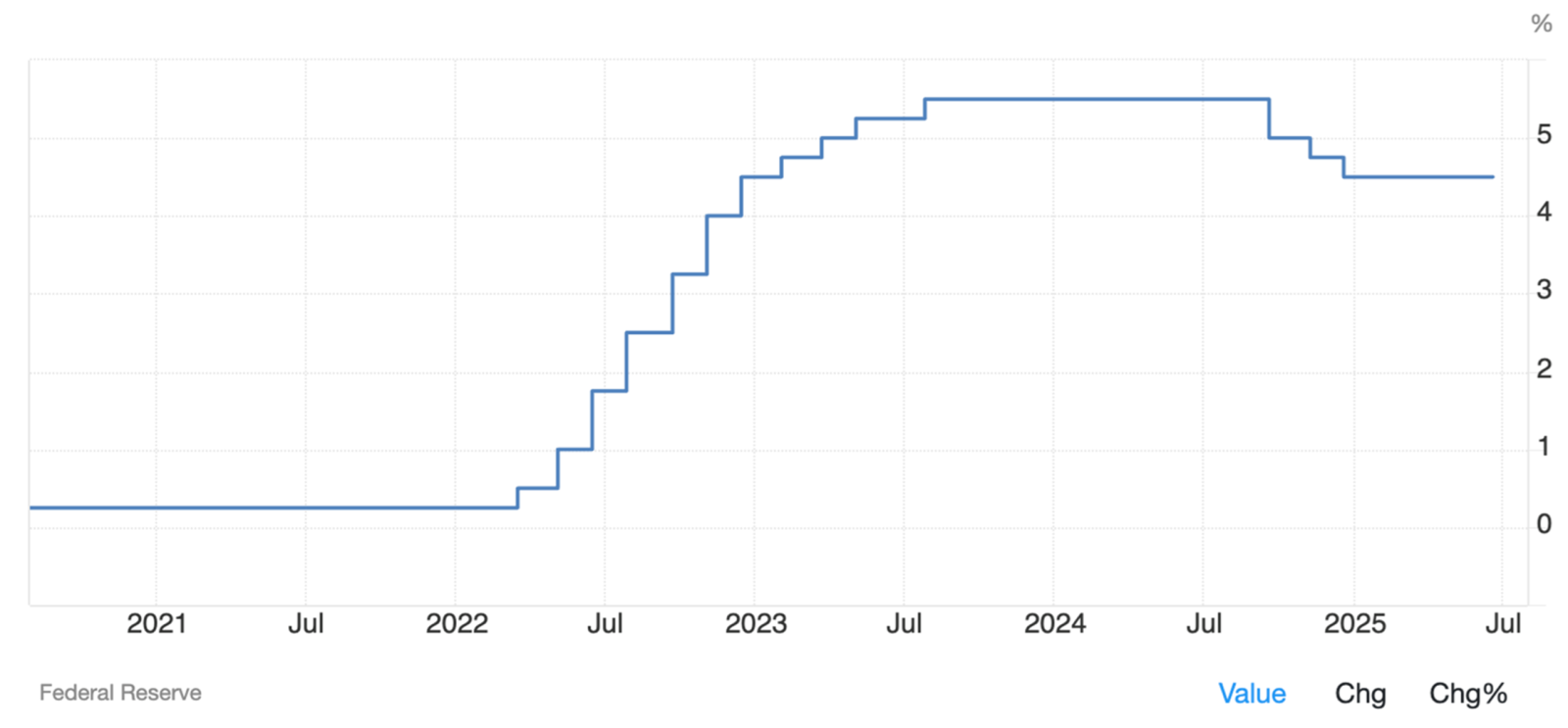

Americká centrální banka potvrdila nastavení měnové politiky a ponechala základní úrokovou sazbu v pásmu 4,25-4,50 %. Fed zahájil snižování loni v září, ve kterém do konce roku pokračoval, v lednu byl však cyklus pozastaven spolu s nástupem prezidenta Trumpa. Předseda Fedu Jerome Powell během tiskové konference poukázal na to, že Fed je v dobré pozici a může si tak dovolit vyčkávat. Celkově by do konce roku mělo dojít ke 2 snížení, trh očekává první snížení nejdříve v září. Centrální bankéři však nejsou v názorech vývoje měnové politiky jednotní. Nadále bude také docházet ke snižování bilance centrální banky.

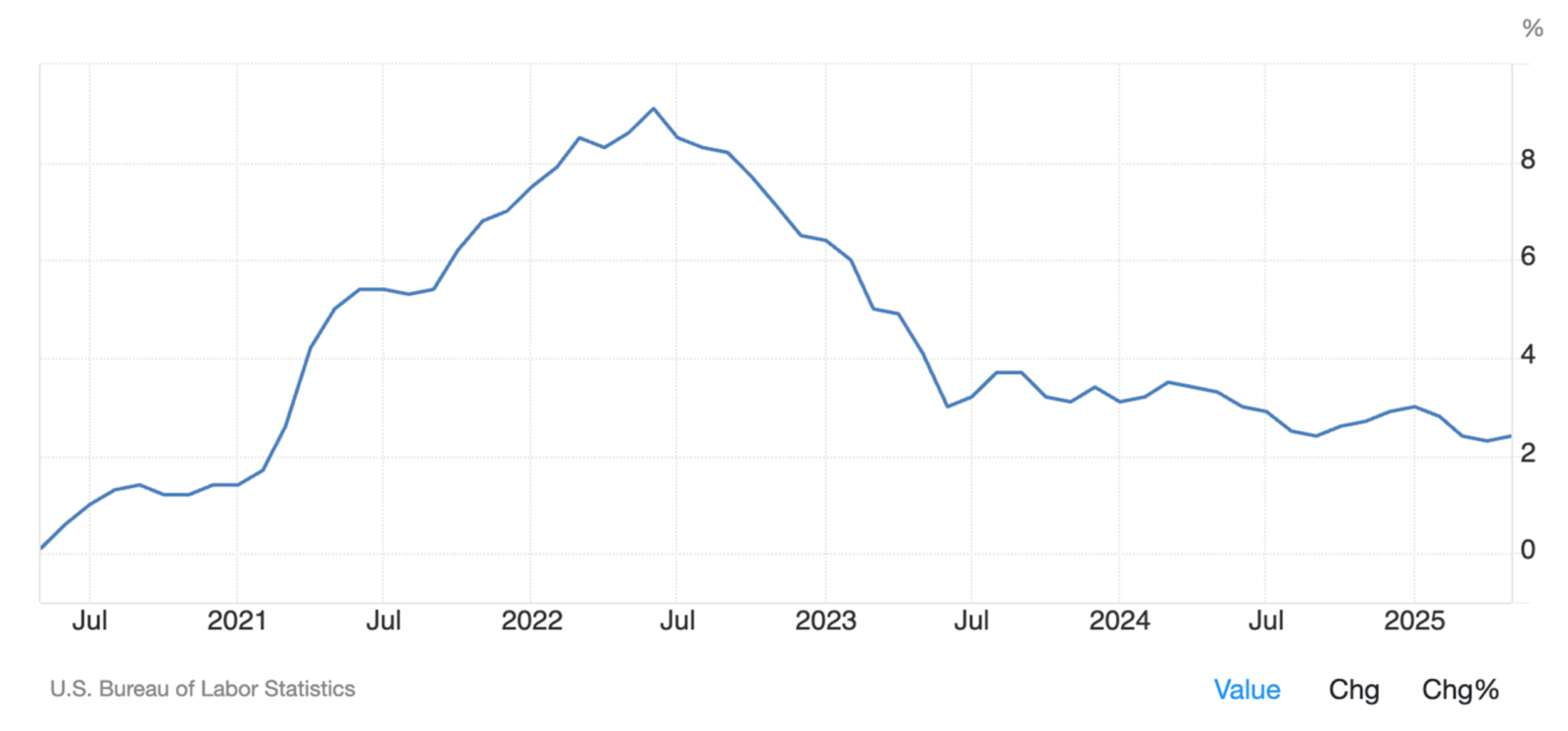

Ekonomika Spojených států dle Fedu zůstává přes veškeré nástrahy v silné kondici. Inflace je nadále mírně zvýšená, v květnu meziročně vzrostly ceny o +2,4 %, tedy víceméně stejným tempem jako v dubnu (+2,3 %) a březnu (+2,4 %). Jádrová inflace se pak za květen usadila na +2,8 %, stejná úroveň byla zaznamenána i v předešlých dvou měsících. Nezaměstnanost zůstává nízká a trh práce dosahuje úrovně plné či téměř plné zaměstnanosti. Přes silný pracovní trh je však možné pozorovat nárůst propouštění, dlouhodobé nezaměstnanosti a z pohledu růstu ekonomiky také pokles spotřebitelských výdajů.

Představitelé Fedu jsou především opatrní kvůli obavám zavedených cel, které by tak mohly zvýšit v USA inflaci. Aktuálně je dle předsedy Powella však jejich dopad jen velmi těžko predikovatelný. Pozastavení cel zatím pomohlo dopad krátkodobě zmírnit, je však otázkou, jak bude obchodní politika nastavena do budoucna. Citelným zdrojem nejistoty představuje dále také konflikt mezi Izraelem a Íránem, kvůli kterému by mohlo mj. dojít ke zvýšení cen energií, a tedy tím opět i inflace.

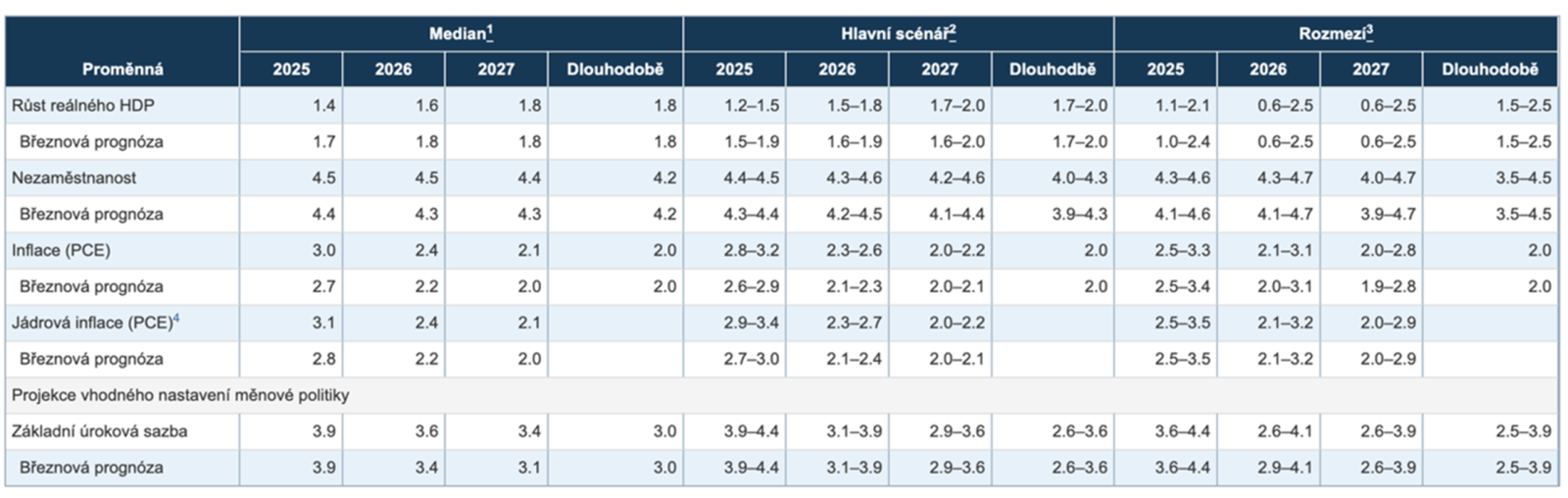

Předseda Fedu upozorňoval v reakci na aktualizovanou makroekonomickou prognózu, že doba je velmi nejistá, a že prognózovat vývoj je teď velmi náročné. Aktualizované prognózy poukazují oproti té březnové na lehké zhoršení. Hrubý domácí produkt by letos měl vzrůst o +1,4 % a v následujícím roce o +1,6 %. U inflace se pro letošní rok odhaduje růst +3,1 %, příští rok se očekává zpomalení na +2,4 % (oproti původně očekávanému zpomalení až na +2,2 %).

Aktuálně přicházející ekonomická data jsou velmi důležitá, jelikož prostřednictvím nich lze sledovat postupný dopad Trumpových cel. Ta byla ohlášena začátkem dubna, květnová data tedy již zohledňují dvouměsíční dopad. Na samotné inflaci zatím prakticky nedošlo k žádnému negativnímu efektu – inflace i jádrová inflace jsou v květnu na totožné úrovni jako v březnu. Jejich efekt se však může do inflace propisovat postupně, jelikož zboží, které je nyní „na regálech obchodů“, mohlo být obchodníky nakoupeno ještě před celním efektem, a tedy prodáváno bez dodatečné přirážky.

Vyhráno tedy zdaleka není a klíčová budou data z léta, která velmi pravděpodobně udají směr vývoje úrokových sazeb. Významná bude nyní také forma dohod s ostatními státy, např. s Čínou nadále běží 90denní odklad formující prostor pro vyjednávání. Trh ponechání sazeb očekával a reagoval tak minimálně.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.