Konec éry levných peněz: jak dlouho ještě unese americký deficit globální ekonomiku?

Investoři dlouhodobě působili v prostředí charakterizovaném klesajícími úrokovými sazbami, nízkou inflací a růstem cen aktiv. Toto však postupně naráží na své limity a zdánlivá stabilita finančních trhů začíná odhalovat hlubší strukturální napětí.

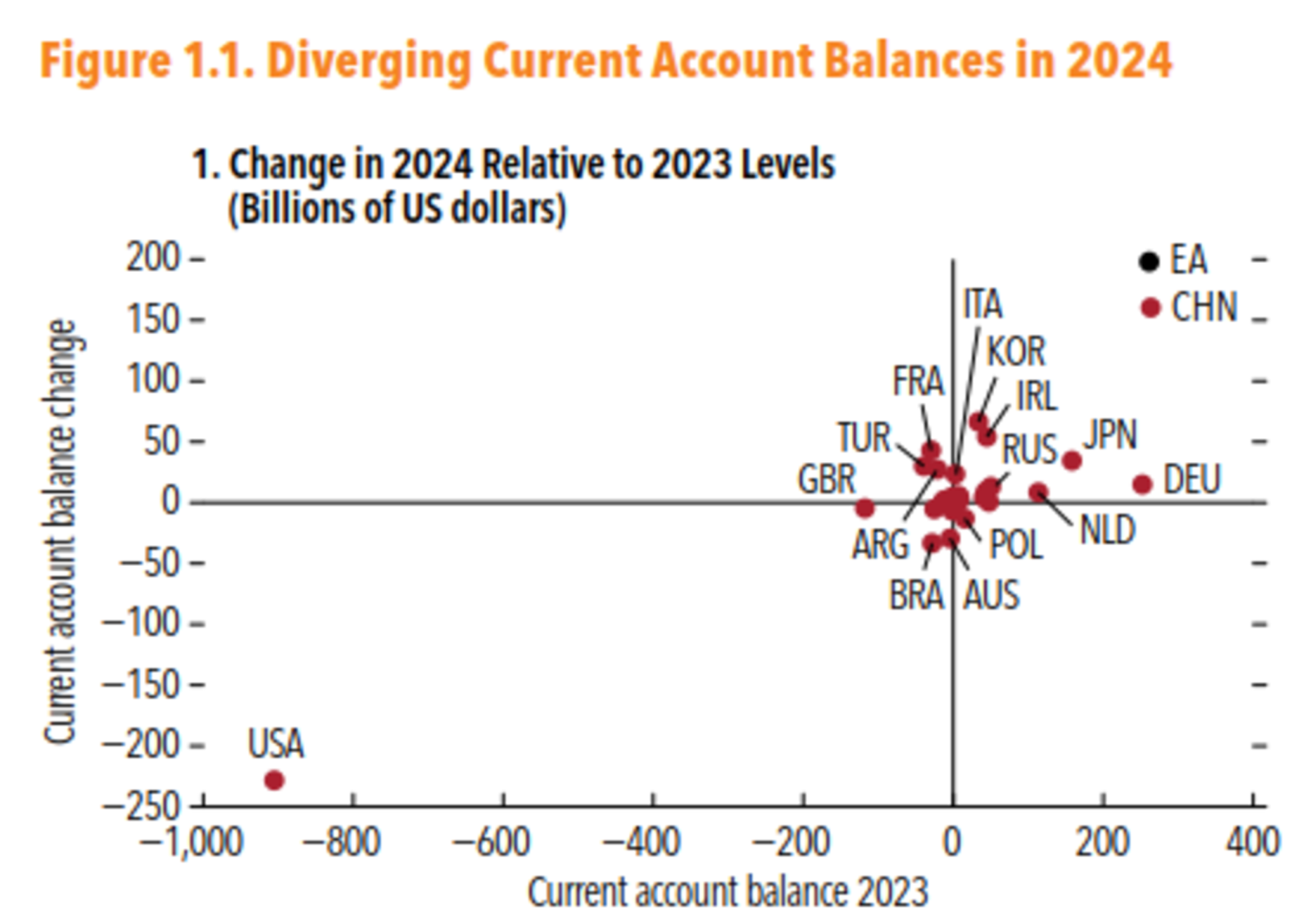

Ačkoliv se celková globální nerovnováha pohybuje kolem 3 % světového HDP, tento agregátní pohled zakrývá výrazné asymetrie mezi jednotlivými ekonomikami. Platební bilance zůstávají klíčovým indikátorem vnějších nerovnováh. Na jedné straně stojí přebytkové ekonomiky, jako Německo (DEU), Japonsko (JPN) či Jižní Korea (KOR), na straně druhé Spojené státy (USA), které dlouhodobě absorbují globální poptávku prostřednictvím rostoucího deficitu, viz graf 1. Tento hospodářský model je sice zavedený, jeho udržitelnost je však stále více zpochybňována.

Pokračování článku je dostupné pro registrované

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.