Asijské akcie se loni vzpamatovaly a letos slušně rostou

Asijské akciové trhy mimo Japonsko dlouho zaostávaly, když jim nesvědčily různé regulační zásahy a krize realitního sektoru v Číně. V posledním ročním období však u nich převažuje solidní zhodnocení i proto, že se na pozici Číny jako dosud největšího trhu dotahují Indie s podstatně rychleji rostoucí ekonomikou a Tchaj-wan profitující z rozvoje umělé inteligence. Aktuálně se navíc asijské akciové indexy dočkaly vzpruhy v podobě rozsáhlého stimulačního balíčku čínské vlády a centrální banky. Do zmíněného regionu je možné investovat pomocí většího počtu akciových fondů a ETF.

Převážně rozvíjející se a doplňkově i vyspělé asijské akciové trhy mimo Japonsko netvoří stěžejní, ale ani zanedbatelný investiční region. Na širokém globálním akciovém indexu MSCI All Country World (ACWI) se nejaponské trhy východní Asie podílejí 9 %. Mezi jejich hlavní reprezentanty patří Čína, Indie, Tchaj-wan a Jižní Korea.

Čínský akciový trh ve vymezeném regionu až donedávna jasně dominoval, ale v posledních 3,5 letech jeho relativní význam z různých důvodů citelně klesl zejména ve prospěch daleko výkonnějšího indického trhu. Indie již předběhla Čínu v „soutěži“ o nejlidnatější zemi světa a zdá se navíc, že se na ni dotahuje i v atraktivnosti své ekonomiky pro investory (viz Grafy 36. týden). Tchajwanskému trhu s dominancí technologického sektoru zase pomohlo nadšení investorů kolem rozvoje umělé inteligence od roku 2023. Aktuálně navíc čínský trh, který do roku 2023 většinou ztrácel, dostal vzpruhu v podobě výrazných fiskálních a monetárních stimulů. Ty mají za cíl poskytnout čínské ekonomice dostatečnou likviditu a udržet její růstové tempo kolem 5 %.

Investor, který chce region Asie mimo Japonsko upřednostnit, si může vybrat z poměrně široké nabídky na něj zaměřených akciových fondů či ETF. I o nich se kromě obecných perspektiv a rizik regionu v článku dále zmíníme.

Dva hlavní benchmarky

Asijské akciové fondy a ETF, které neinvestují v Japonsku (ani Austrálii), používají jako nejčastější benchmark MSCI All Country (AC) Asia ex Japan. Tento akciový index zahrnuje celkem 10 zemí, z toho 2 vyspělé Hongkong a Singapur a 8 rozvíjejících se (v kategorizaci MSCI). Na oněch 8 rozvíjejících se zemí zužuje svůj investiční záběr akciový index MSCI Emerging Markets (EM) Asia, který drží stejné váhové poměry mezi nimi jako předchozí index na základě tržní kapitalizace. Představuje proto typický benchmark pro asijské akciové fondy a ETF s omezením investic na rozvíjející se trhy v regionu. Podle vah zemí v tabulce 1 tvoří 92% podmnožinu indexu MSCI AC Asia ex Japan.

Tabulka 1 ukazuje složení obou akciových indexů podle zemí a sektorů z konce srpna. Sektorově se zásadně neliší až na to, že MSCI EM Asia zohledňuje poněkud více informační technologie a MSCI AC Asia ex Japan zase finance.

| země | váha v indexu MSCI AC Asia ex Japan | váha v indexu MSCI EM Asia | sektor GICS | váha v indexu MSCI AC Asia ex Japan | váha v indexu MSCI EM Asia |

| Čína | 27,9 % | 30,5 % | informační technologie | 27,6 % | 30,1 % |

| Indie | 22,8 % | 24,8 % | finance | 20,8 % | 18,2 % |

| Tchaj-wan | 21,5 % | 23,4 % | cyklické spotřební zboží | 13,0 % | 13,9 % |

| Jižní Korea | 13,4 % | 14,6 % | komunikace | 9,6 % | 9,6 % |

| Hongkong | 4,7 % | 0,0 % | průmysl | 7,6 % | 7,0 % |

| Singapur | 3,6 % | 0,0 % | suroviny | 4,5 % | 4,9 % |

| Indonésie | 2,0 % | 2,2 % | necyklické spotřební zboží | 4,2 % | 4,4 % |

| Malajsie | 1,8 % | 1,9 % | energie | 3,9 % | 4,3 % |

| Thajsko | 1,7 % | 1,9 % | zdravotnictví | 3,7 % | 4,0 % |

| Filipíny | 0,7 % | 0,7 % | utility + nemovitosti | 5,2 % | 3,7 % |

| celkem | 100,0 % | 100,0 % | celkem | 100,0 % | 100,0 % |

| Zdroj: MSCI, UBS, Amundi | |||||

Ve srovnání s globálním akciovým indexem vyspělých i rozvíjejících se trhů MSCI ACWI dosahuje index MSCI AC Asia ex Japan podstatně silnější expozice do financí (+4,5 pb.) nebo také informačních technologií (+3 pb.), cyklického spotřebního zboží (+3 pb.) a komunikací (+2 pb.), zatímco upozaďuje zdravotnictví (-8 pb.), průmysl (-3 pb.) a necyklické spotřební zboží (- 2 pb.). Index MSCI EM Asia pak oproti globálnímu akciovému indexu rozvíjejících se trhů MSCI EM pokrývá ve větší míře růstové informační technologie (+6 pb.) a cyklické spotřební zboží (+2 pb.), ale potlačuje naopak hodnotové finance (-4,5 pb.) a suroviny (-2 pb.).

Existuje ještě dosud nezmíněný akciový index MSCI AC ASEAN, koncentrovaný do 6 malých trhů sdružení ASEAN – zahrnuje hlavně vyspělý Singapur (37 %) a dále rozvíjející se Indonésii (21 %), Malajsii (18 %), Thajsko (18 %) či Filipíny (6 %). Ze sektorů protěžuje hodnotové finance (44 %) nebo komunikace (13 %) na úkor informačních technologií (2 %), cyklického spotřebního zboží (3 %) a zdravotnictví (3 %).

Šance vymanit se ze zaostávání

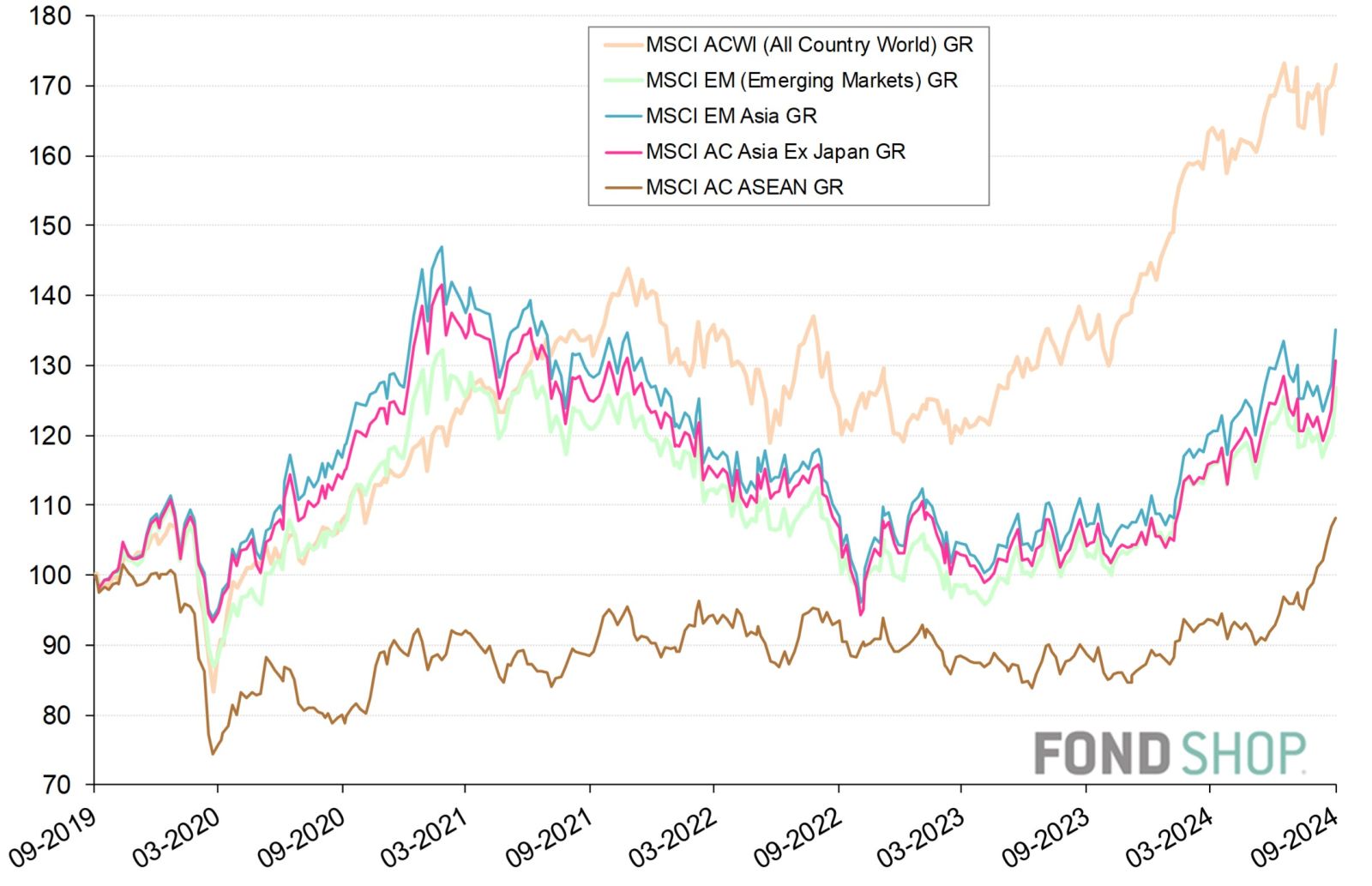

Graf 1 srovnává 5letou korunovou výkonnost prezentovaných asijských akciových indexů MSCI s jejich globálními protějšky MSCI ACWI GR a MSCI EM GR, včetně reinvestování dividend. Asijský region zde celkově vychází mnohem hůře než vyspělé akciové trhy. Jeho hlavní indexy MSCI AC Asia ex Japan GR a MSCI EM Asia GR po krátké etapě přesvědčivého náskoku do ledna 2021 začaly za indexem MSCI ACWI GR výrazně zaostávat asi po dobu 3 let. Se značnými absolutními ztrátami se potýkaly až do 1. pololetí 2023 a minulý rok se odrážely ze dna velmi nesměle.

Za popsaným vývojem stály tři hlavní faktory. Prvním byl rozdílný průběh covidové pandemie. Čína a další východoasijské státy měly rychle za sebou její první náraz v roce 2020, kdežto vyspělé země tehdy v zimních sezónách nuceně uzavíraly své ekonomiky. Karta se ale brzy obrátila v neprospěch Asie kvůli neefektivnímu očkování nebo nečekaným covidovým vlnám v Indii (2021) a Číně (2022).

Druhý faktor spočívá v nadměrné expozici asijských (zejména rozvíjejících se) akciových trhů na růstové sektory v čele s informačními technologiemi, které se z pozice vítězů mohutné akciové rally od jara 2020 postupně posouvaly do role poražených na klesajícím trhu ve stagflačním roce 2022. Třetí faktor rovněž zaznamenal obrat od roku 2021 a lze ho charakterizovat jak přitvrzení regulace podnikání v Číně, zpřísnění pravidel pro kotace akcií čínských firem na amerických burzách a útlum, resp. pozdější krizi čínského realitního sektoru. Čínský akciový trh v důsledku toho prodělal jistý úpadek, z kterého těžil především indický a dále tchajwanský trh.

Zcela jinak se vyvíjel nevýznamný akciový index MSCI ASEAN s převahou hodnotových sektorů – zaostával do onoho ledna 2021, ale poté místo poklesu víceméně delší dobu stagnoval a silný růst si užil a až letos. Pomohla mu přesvědčivá rally singapurského trhu po etapě jeho slabší výkonnosti.

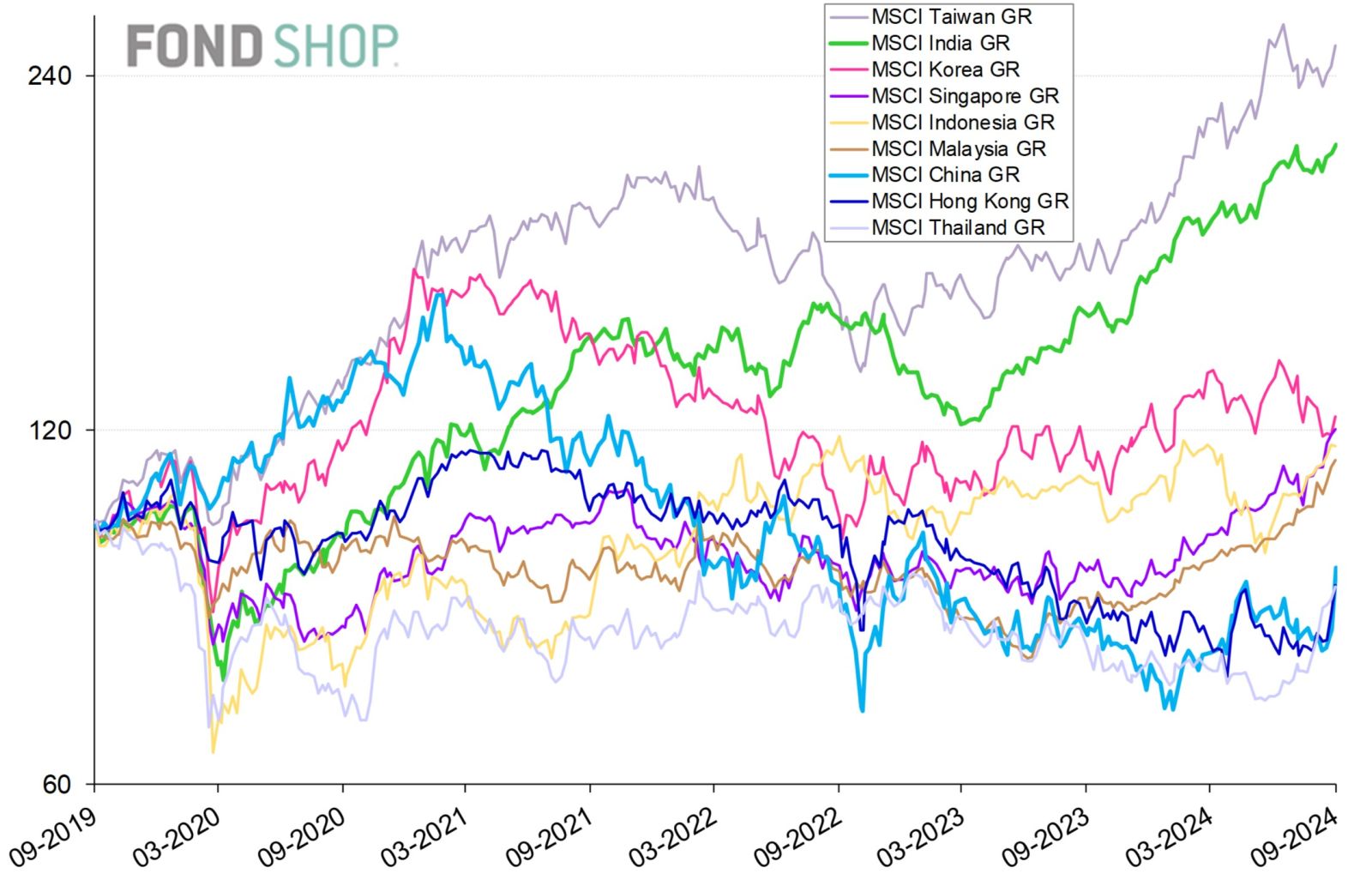

Graf 2 srovnává 5letou korunovou výkonnost dílčích akciových indexů pro jednotlivé asijské země. Vzájemně se dost liší na pozadí rozdílného vývoje příslušných národních ekonomik včetně regulatorního rámce a podmínek pro podnikání. Např. v posledním ročním období nadstandardně zhodnotily indické, tchajwanské, singapurské a malajské akcie. Indickému trhu pomáhá upevňování role Indie jako premianta ekonomického růstu zastiňujícího Čínu. Tchajwanský trh profituje z rozvoje umělé inteligence vzhledem k dominanci IT sektoru, resp. titulu Taiwan Semiconductor. Singapurský a malajský trh, na nichž má hlavní slovo finanční sektor, zase reprezentují investičně stabilnější alternativy k regulatorně a dnes i geopoliticky nevyzpytatelnému čínskému trhu.

Nyní ovšem poskytl asijským akciím vzpruhu velkorysý stimulační balíček čínské vlády a centrální banky. Mezi jeho klíčová opatření patří značné snížení krátkodobých úrokových sazeb a povinných minimálních rezerv bank s cílem zlevnit hypotéky a uvolnit pravidla pro nákup druhého bydlení, resp. v širším měřítku dodat čínské ekonomice větší likviditu a podpořit její růst. Na těchto rozhodnutích oznámených v druhé polovině září 2024 přirozeně nejvíce vydělaly čínské a s nimi spjaté hongkongské akcie. Také souhrnné indexy MSCI AC Asia ex Japan GR a MSCI EM Asia GR se v reakci na prorůstová opatření vyšvihly daleko rychleji než index MSCI ACWI GR (graf 1).

Čínské stimuly tedy povzbuzují asijské akcie k nadvýkonnosti proti globálním akciím a regionu nejspíš prospívají i pozitivní zprávy na poli umělé inteligence díky vysoké váze IT sektoru v hlavních asijských akciových indexech, která ovšem nebrání jejich příznivým valuacím v celosvětovém srovnání. Na druhé straně, podle historických zkušeností by měli investoři vzít v úvahu skeptický scénář založený na argumentech, že efekt čínské fiskální a monetární expanze na tamní akciový trh bývá pouze krátkodobý a dosavadní nadšení z umělé inteligence na globálních akciových trzích se postupně vyčerpává podobně jako u jiných trendových témat. Otázkou pak je, jak dlouho asijským akciím vylepšená výkonnost vydrží, když ve vzduchu visí riziko prohloubení obchodních sporů USA a Číny zejména v případě, že se novým americkým prezidentem stane Donald Trump. Specifikum také představuje dlouhodobá hrozba vyostření geopolitického konfliktu mezi Čínou a Tchaj-wanem.

Podílové fondy

Z dostupných nejaponských asijských akciových fondů používají benchmark MSCI AC Asia ex Japan nebo zahrnují jím vymezené trhy Amundi Funds Asia Equity Focus, Fidelity Sustainable Asia Equity Fund, Fidelity Asian Special Situations Fund s měnově zajištěnou korunovou třídou proti dolarové, Goldman Sachs Asia Equity Income, BNP Paribas Sustainable Asia ex-Japan Equity, BGF Asian Dragon Fund, Templeton Asian Growth Fund s měnově zajištěnou korunovou třídou proti dolarové, Raiffeisen-Asia-Opportunities-ESG, Schroder ISF Asian Opportunities a Invesco Asian Equity Fund s měnově zajištěnou korunovou třídou proti dolarové.

V alokaci portfolia podle zemí má těchto 10 fondů na prvních čtyřech místech vždy Čínu, Indii, Tchaj-wan a Jižní Koreu nebo Hongkong po vzoru indexu MSCI AC Asia ex Japan. Občas ale dochází k prohození uvedeného pořadí Tchaj-wanu (4. místo) a Koreje (3. místo). Indické akcie protěžuje nad všemi ostatními trhy pouze fond Templeton (36 %), nicméně slušné zastoupení jim (na 2. místě za čínskými) vyhrazují i fondy Amundi (26 %) a BGF (25 %). Váhu Indie naopak potlačují fondy Invesco (11 %), Goldman Sachs (13 %) a Fidelity Sustainable (15 %). 9 fondů investuje nejvíce na čínském trhu, zohledněném v celé této skupině užším váhovým rozpětím (22 % až 31 %). Nadvažují ho zejména fondy Goldman Sachs (31 %) a Invesco (29 %), ale upozaďuje ho fond Templeton (22 %) v souvislosti s jasným prvenstvím Indie.

Tchajwanský trh nachází nejsilnější pokrytí ve fondech Goldman Sachs (29 %) a Raiffeisen (23 %), zatímco Jižní Koreu favorizují proti benchmarku fondy Fidelity Special Situations (16 %) a Invesco (16 %). Pokud jde o další země, preferuje fond Schroder výrazně Hongkong (16 %), který se těší menšímu nadvážení ještě ve fondech Fidelity Sustainable (11 %), Fidelity Special Situations (8 %), Invesco (7 %), Goldman Sachs (6 %) a Templeton (6 %). Singapur dostává nadstandardní prostor ve fondech Invesco (5 %) a BNP Paribas (5 %), Indonésie ve fondech BGF (7 %), Fidelity Special Situations (6 %), Goldman Sachs (6 %), Invesco (5 %) a Templeton (5 %), Malajsie pak ve fondech Goldman Sachs (5 %) a Raiffeisen (4 %).

V sektorovém složení portfolia sleduje všech 10 fondů čtyři nejsilnější expozice do informačních technologií, financí, cyklického spotřebního zboží a komunikací po vzoru indexu MSCI AC Asia ex Japan s tím, že se občas prohodí pořadí posledních dvou sektorů na 3. a 4. místě. V rámci prvních dvou míst pak 9 fondů preferuje informační technologie a desátý Templeton je nechává těsně za vedoucími financemi. Informační technologie nadvažují hlavně fondy Goldman Sachs (35 %), Fidelity Special Situations (32 %), Fidelity Sustainable (31 %), BNP Paribas (31 %) a BGF (30 %), kdežto omezený prostor jim poskytují fondy Invesco (25 %) a Templeton (26 %). Financím holdují fondy Fidelity Special Situations (30 %), Templeton (27 %), Raiffeisen (27 %), Goldman Sachs (25 %), Fidelity Sustainable (25 %) a Invesco (24 %), zatímco je podvažují fondy BGF (18 %), BNP Paribas (18 %) a Amundi (19 %).

Z dalších sektorů klade zvýšený důraz na cyklické spotřební zboží především fond Templeton (22 %) a do určité míry tak činí i fondy Amundi (18 %), BNP Paribas (16 %), BGF (15 %), Fidelity Special Situations (15 %) a Fidelity Sustainable (15 %). Komunikace vyzvedávají fondy BNP Paribas (15 %), Invesco (13 %) a Raiffeisen (13 %), průmysl pak hlavně fond BNP Paribas (11 %).

Jiné asijské akciové fondy se zaměřují na rozvíjející se trhy, mezi něž nepatří Hongkong a Singapur. Fidelity Emerging Asia Fund, Schroder ISF Emerging Asia a KBC Equity Fund New Asia sledují shodný benchmark MSCI EM Asia, ovšem projevují se u nich výrazné rozdíly v geografickém rozložení investic. Fond Fidelity poskytuje nadstandardní prostor čínskému trhu (36 %) na úkor indického (13 %) a tchajwanského (12 %) či lehce podváženého jihokorejského (13 %). Z menších zemí významně zohledňuje Indonésii (7 %). Fond Schroder pokrývá přiměřeně Čínu (30 %) s tím, že poněkud upozaďuje Indii (22 %), Tchaj-wan (19 %) a Jižní Koreu (11 %) při nezanedbatelné mimobenchmarkové expozici do singapurských (5 %) a hongkongských akcií (4 %). Fond KBC pak protěžuje indické (28 %) nebo jihokorejské akcie (19 %), zatímco citelně podvažuje čínský trh (21 %) při mírně vyšším zastoupení tchajwanského trhu (25 %) než v benchmarku.

Ze sektorového pohledu sice fond Fidelity nejvíce investuje do informačních technologií (23 %), které však ve srovnání s benchmarkem upozaďuje ve prospěch financí (20 %) nebo necyklického spotřebního zboží (7 %) při standardním pokrytí cyklického spotřebního zboží (13 %) a komunikací (10 %). Fond Schroder pak výrazněji zapojuje do portfolia informační technologie (28 %) i cyklické spotřební zboží (15 %), kdežto potlačuje finance (14 %). Fond KBC se vyznačuje adekvátním zastoupením informačních technologií (29 %), financí (18 %), cyklického spotřebního zboží (14 %) i komunikací (10 %) blízko benchmarku.

Z obvyklých alokačních mantinelů dosud uvedených fondů vybočuje Fidelity ASEAN Fund, který cílí na méně významné trhy sdružení ASEAN. Kombinuje tak především singapurské (29 %), indonéské (25 %), thajské (15 %) a malajské akcie (12 %), přičemž oproti benchmarku MSCI AC ASEAN nadvažuje Indonésii a trochu i Filipíny (8 %) na úkor ostatních zmíněných trhů. Sektorově protěžuje finance (43 %), ovšem nad úroveň benchmarku preferuje necyklické spotřební zboží (10 %) a zdravotnictví (7 %).

Tabulka 2 uvádí korunovou výkonnost a volatilitu představených 14 fondů včetně dvou měnově zajištěných korunových tříd.

| fond (data k 26.9.2024) | zařazení do grafu | 1Y | 3Y | 5Y | 3Y p.a. | v3Y p.a. |

| Fidelity ASEAN Fund (USD) v CZK | graf 5 | 21,7% | 16,7% | 18,0% | 5,3% | 12,1% |

| Invesco Asian Equity Fund (USD) v CZK | graf 4 | 16,5% | 11,6% | 41,9% | 3,7% | 15,6% |

| Fidelity Emerging Asia Fund (USD) v CZK | graf 5 | 14,2% | 5,9% | 18,9% | 1,9% | 15,7% |

| KBC Equity Fund New Asia (EUR) v CZK | graf 5 | 29,6% | 5,3% | 27,0% | 1,7% | 15,9% |

| Fidelity Asian Special Situations Fund (CZK-H/USD) | graf 4 | 23,4% | 1,8% | 24,5% | 0,6% | 17,4% |

| Schroder ISF Emerging Asia (USD) v CZK | graf 5 | 21,7% | 0,2% | 35,4% | 0,1% | 16,5% |

| Schroder ISF Asian Opportunities (USD) v CZK | graf 3 | 19,1% | -3,4% | 20,3% | -1,1% | 16,9% |

| Templeton Asian Growth Fund (USD) v CZK | graf 4 | 25,4% | -4,4% | 10,9% | -1,5% | 17,1% |

| Amundi Funds Asia Equity Focus (USD) v CZK | graf 3 | 22,3% | -4,4% | 21,5% | -1,5% | 16,0% |

| Goldman Sachs Asia Equity Income (USD) v CZK | graf 3 | 28,0% | -6,5% | 12,5% | -2,2% | 16,7% |

| BGF Asian Dragon Fund (USD) v CZK | graf 3 | 12,4% | -6,9% | 11,9% | -2,4% | 15,7% |

| Fidelity Asian Special Situations Fund (USD) v CZK | graf 4 | 20,3% | -7,1% | 9,0% | -2,4% | 17,0% |

| BNP Paribas Sustainable Asia ex-Japan Equity (EUR) v CZK | graf 3 | 21,4% | -7,6% | 6,1% | -2,6% | 16,3% |

| Raiffeisen-Asia-Opportunities-ESG-Aktien (EUR) v CZK | graf 3 | 17,9% | -8,0% | 2,7% | -2,7% | 14,5% |

| Templeton Asian Growth Fund (CZK-H/USD) | graf 4 | 28,2% | -8,0% | 13,0% | -2,7% | 19,9% |

| Fidelity Sustainable Asia Equity Fund (USD) v CZK | graf 3 | 13,8% | -9,6% | 15,3% | -3,3% | 15,5% |

| Poznámky: 1Y, 3Y a 5Y značí výkonnost na periodách 1 rok, 3 roky a 5 let ke konečnému datu uvedenému v záhlaví tabulky. 3Y p.a. a v3Y p.a. je anualizovaná výkonnost, resp. anualizovaná volatilita na příslušné 3leté periodě. Seřazeno sestupně podle 3Y. Zkratky: BGF = BlackRock Global Funds, ISF = International Selection Fund | ||||||

ETF

Asijské akciové trhy můžeme zohlednit v běžné váze odvozené od jejich kapitalizace prostřednictvím burzovně obchodovaných fondů (ETF), které kopírují hlavní asijské akciové indexy MSCI AC Asia ex Japan a MSCI EM Asia.

Na první index se nabízejí dvě dostatečně velká ETF, a to v euru vedené Amundi MSCI AC Asia Ex Japan UCITS ETF s lucemburským domicilem a v dolaru vedené UBS ETF (IE) MSCI AC Asia Ex Japan SF UCITS ETF s irským domicilem. První ETF má nezanedbatelnou roční nákladovost TER 0,50 % a uplatňuje syntetickou replikaci výkonnosti podkladového indexu pomocí swapu. Reinvestuje přitom dividendy. Druhé ETF se vyznačuje mírnější nákladovostí TER 0,23 % p.a., nicméně opět synteticky replikuje benchmark pomocí swapu a reinvestuje dividendy.

Druhý index zúžený na rozvíjející se trhy kopírují eurové iShares MSCI EM Asia UCITS ETF s irským domicilem, v euru i dolaru přístupné Amundi MSCI Emerging Markets Asia UCITS ETF s lucemburským domicilem a dolarové SPDR MSCI EM Asia UCITS ETF s irským domicilem. ETF iShares dosahuje nižší nákladovosti TER 0,20 % p.a. a zprostředkovává výkonnost podkladového indexu metodou úplné replikace, tedy nákupem všech jeho akciových pozic při reinvestování dividend. ETF Amundi vykazuje stejnou nákladovost TER 0,20 % p.a. a ve shodě s předchozím ETF reinvestuje dividendy, ale výkonnost podkladového indexu replikuje synteticky pomocí swapu. ETF SPDR má pak nejvyšší nákladovost TER 0,55 % p.a., opět reinvestuje dividendy, nicméně využívá úplnou replikaci podkladového indexu jako ETF iShares.

Porovnání fondů

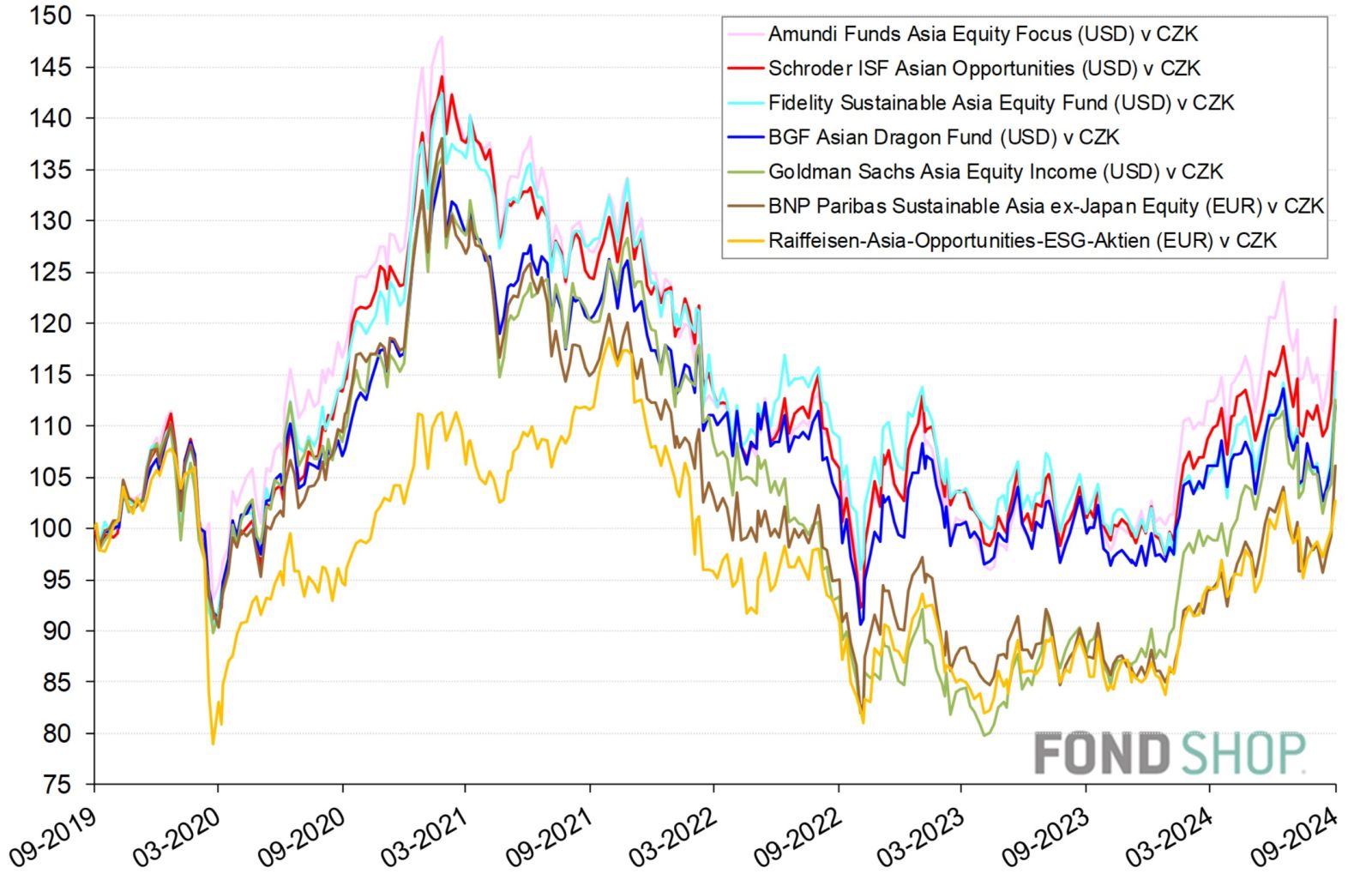

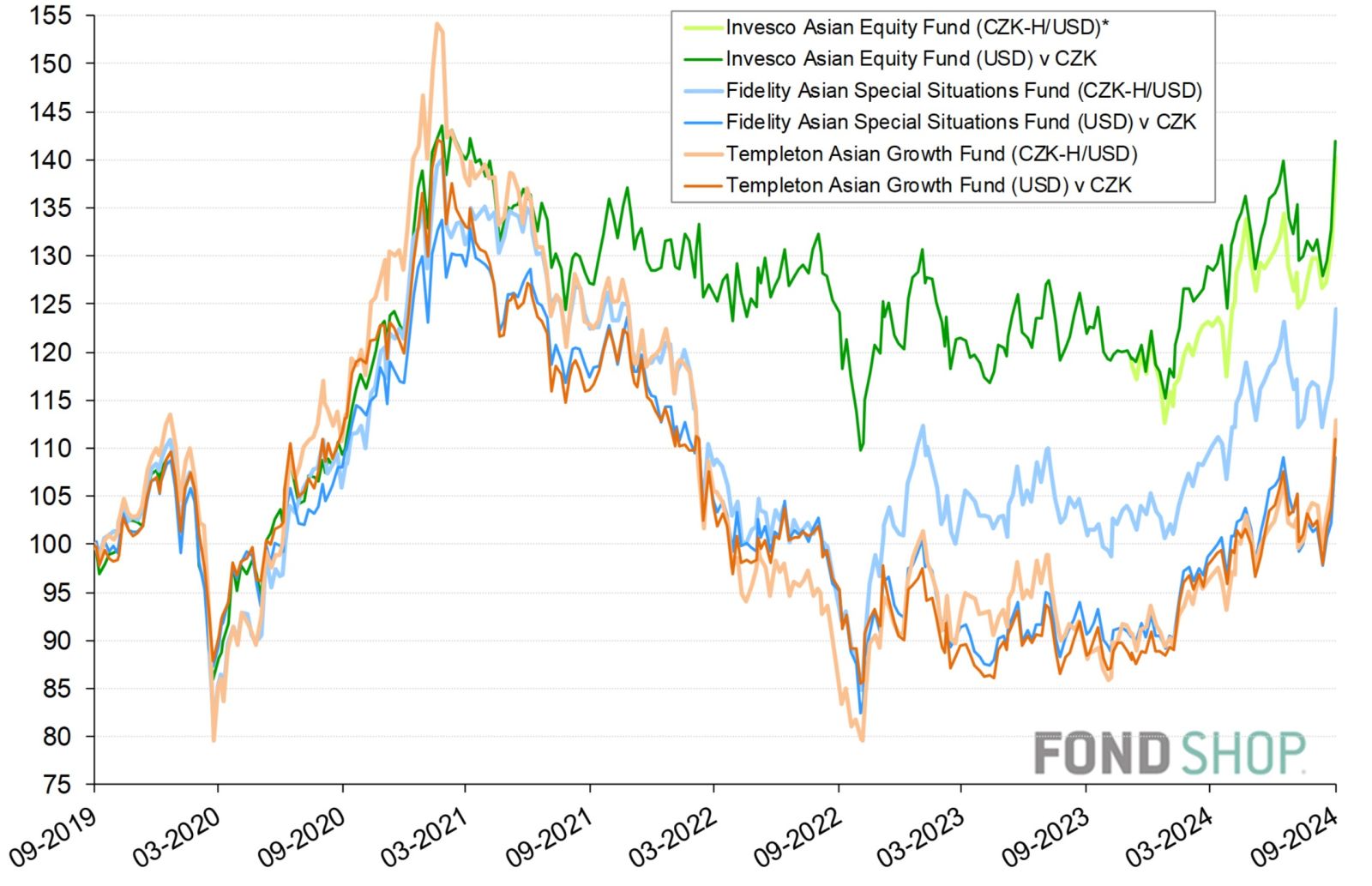

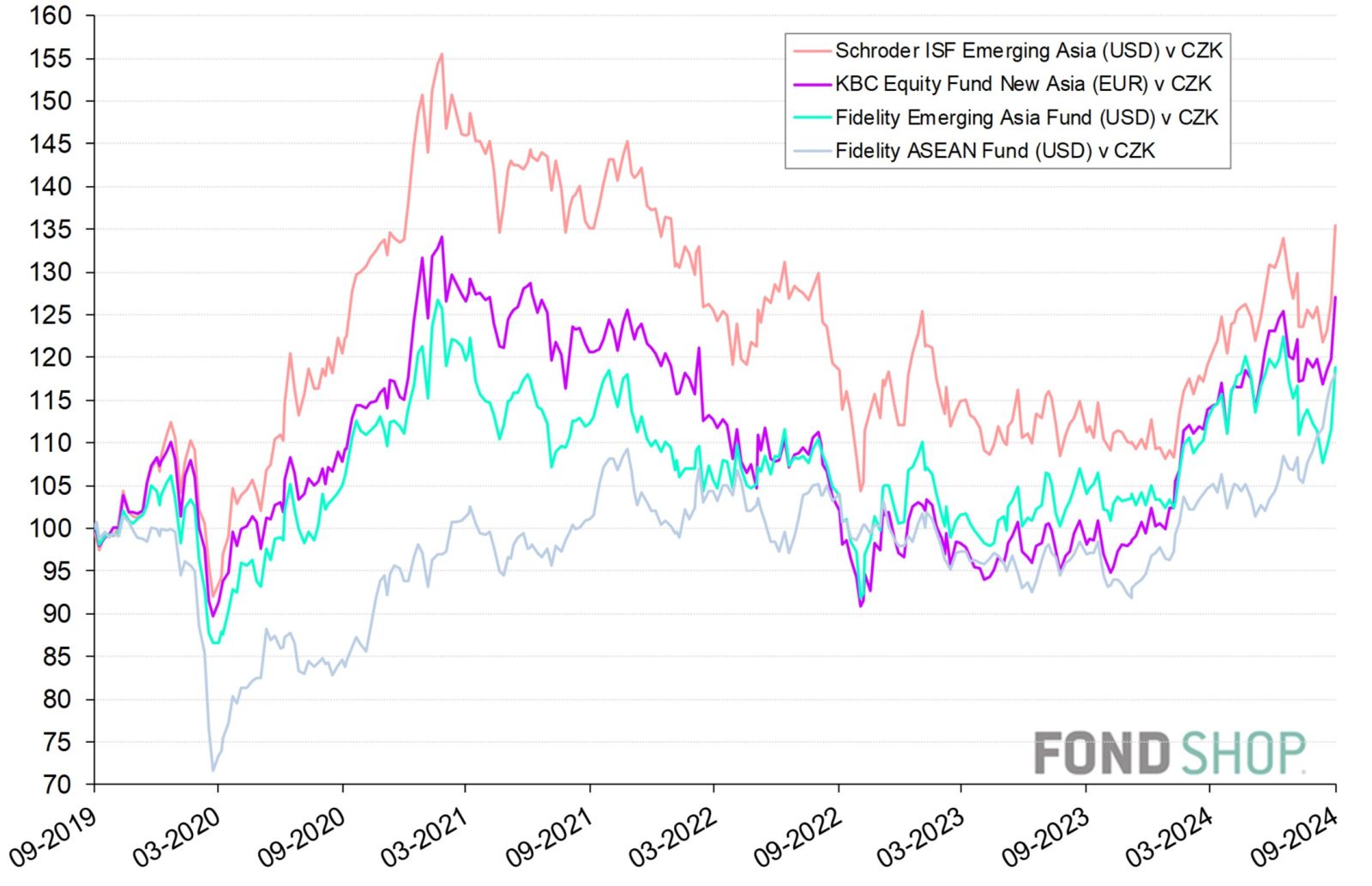

Grafy 3 až 5 srovnávají 5letou korunovou výkonnost představených fondů a tabulka 2 i jejich 3letou korunovou výkonnost a volatilitu.

Jednoznačně nejsilnější zhodnocení na poslední 5leté periodě zaznamenal Invesco Asian Equity Fund (graf 4), dostupný necelý rok v měnově zajištěné korunové třídě. Vyznačuje se širší geografickou diverzifikací portfolia i ve prospěch málo kapitalizovaných asijských akciových trhů, resp. sektorovou preferencí financí a komunikací na úkor informačních technologií. Na poslední 3leté periodě ale zdolal všechny konkurenty Fidelity ASEAN Fund (graf 5), i když předtím svou výkonností do roku 2020 citelně zaostával. Klade velký důraz na hodnotové sektory a prakticky ignoruje největší trhy Číny, Tchaj-wanu, Indie a Jižní Koreje. Tato svérázná strategie mu vynesla nejnižší volatilitu (tabulka 2).

Jinak celkově uspěly fondy zaměřené na rozvíjející se asijské trhy, zejména Schroder ISF Emerging Asia a KBC Equity Fund New Asia (graf 5). První z nich však diverzifikuje portfolio i na vyspělých trzích Hongkongu a Singapuru, kdežto druhý masivně preferuje indické akcie. Silné výsledky ukázala také měnově zajištěná korunová třída fondu Fidelity Asian Special Situations (graf 4), která od roku 2022 profitovala z pozitivního úrokového diferenciálu koruny vůči dolaru.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.