Životní rovnice Jima Simonse: Když se matematika promění v miliardy

Jim Simons začínal jako brilantní matematik a kryptoanalytik, ale skutečný světový věhlas získal díky své schopnosti proměnit čísla ve zlato. Jeho příběh ukazuje, že úspěch nevzniká přes noc – ale z kombinace geniality, tvrdé práce, týmového ducha a trochy štěstí. Poznejte muže, který matematiku dovedl až na vrchol Wall Street.

Jim Simons je fascinující postava – brilantní matematik, tajný zpravodajský analytik a později jeden z nejúspěšnějších hedgeových investorů všech dob. Byl průkopníkem matematického a datově orientovaného investování, vybudoval impérium hedgeových fondů, které svým investorům přináší mimořádné výnosy. Zemřel před rokem v květnu 2024 ve věku 86 let s majetkem přesahujícím 31 miliard dolarů. Jeho příběh je úctyhodný, a tak si zaslouží trochu delší text.

Jim Simons byl uznávaný americký matematik a investor, hlavně však průkopník kvantitativního investování. Ostatně přezdívalo se mu „Kvantový král“ (Quant King). Do svého své investiční strategie začlenil využití kvantitativní analýzy a obchodování.

Simons byl zakladatel legendární společnosti Renaissance Technologies – společnosti hedgeových fondů, která se stala jednou z nejúspěšnějších na světě. Jako její generální ředitel a předseda působil od roku 1982 až do svého odchodu do důchodu v roce 2010.

Ještě před vstupem do světa financí vyučoval Simons matematiku na MIT a Harvardu a vedl katedru matematiky na Stony Brook University. Během války ve Vietnamu pracoval jako kryptoanalytik pro Národní bezpečnostní agenturu (NSA).

Navzdory úspěšné akademické kariéře se Simons rozhodl akademickou sféru opustit a začal se věnovat financím. V roce 1978 založil svůj první hedgeový fond Monemetrics, kde si uvědomil, že principy rozpoznávání vzorců lze efektivně využít při obchodování na finančních trzích. Na základě této myšlenky vyvinul systém založený na kvantitativních modelech.

V roce 1982 založil společnost Renaissance Technologies a její ikonický Medallion Fund. Do svého týmu najímal především matematiky, statistiky a fyziky – odborníky schopné tvořit pokročilé algoritmy. Spoléhal výhradně na kvantitativní analýzu a algoritmické investiční strategie. Fondy spravované Renaissance využívají matematické modely k identifikaci ziskových investičních příležitostí.

Zpočátku se společnost zaměřovala na obchodování s futures kontrakty, postupem času však Simons a jeho tým vytvořili vysoce sofistikované algoritmy pracující s širokým spektrem datových zdrojů a tržních faktorů.

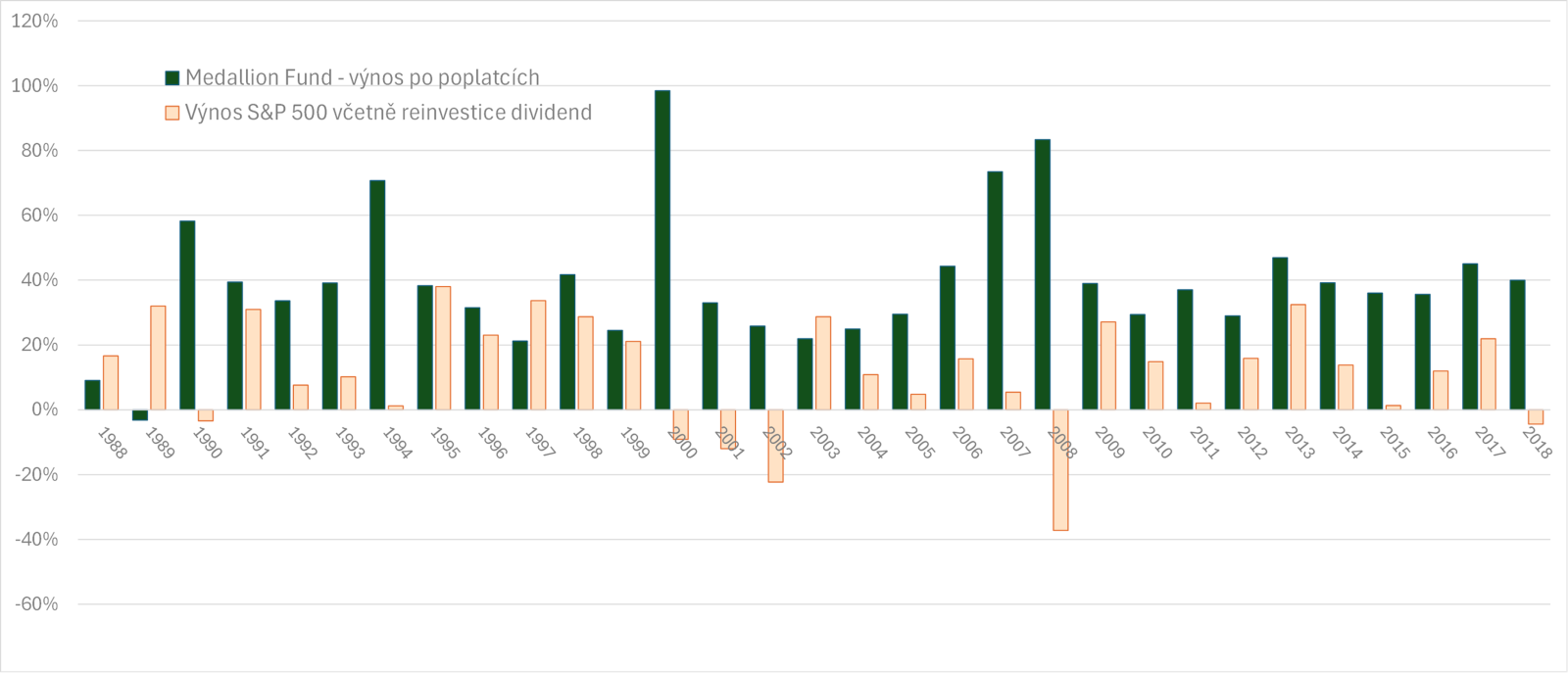

Simonsův přístup byl nejen revoluční, ale také mimořádně úspěšný. Společnost Renaissance Technologies dnes spravuje přibližně 130 miliard dolarů a je považována za jeden z nejziskovějších hedgeových fondů v historii. Její vlajkový fond Medallion vykazuje průměrné roční zhodnocení kolem 40 % po odečtení poplatků. Tento fond, který funguje jako investiční „černá skříňka“, je přístupný pouze zaměstnancům a partnerům společnosti.

Pro zajímavost, 100 dolarů investovaných na začátku roku 1988 do Medallionu by v roce 2018 mělo i po odečetní poplatků hodnotu 2,1 milionů dolarů. Investice do S&P 500 by za to samé období zhodnotila včetně reinvestice dividend 100 dolarů na cca 2 tisíce dolarů. Tedy zhruba 1000x méně než Medallion Fund. To je síla složeného úročení.

A to přesto, že si Medallion Fund účtuje velmi vysoké poplatky. Od roku 2002 zahrnují 5% roční poplatek za správu a 44% výkonnostní poplatek ze zisku.

Abychom ilustrovali dopad těchto poplatků, představme si následující scénář: investujete 100 000 dolarů a fond během roku zhodnotí váš vklad o 30 %, tedy na 130 000 dolarů. Z této částky vám bude účtován:

- 5 000 dolarů jako poplatek za správu (5 % z počáteční investice),

- 13 200 dolarů jako výkonnostní poplatek (44 % ze zisku 30 000 dolarů),

což dohromady činí 18 200 dolarů na poplatcích. Váš čistý výnos tak bude pouze 11 800 dolarů, tedy 11,8 % – místo původních 30 %. Navíc, i pokud fond v daném roce nevydělá, stále zaplatíte 5 000 dolarů jen za správu vašich peněz.

Pro srovnání: ETF kopírující index S&P 500 od společnosti Vanguard by vás za totéž stálo zhruba 30 dolarů.

Simonsovo využití matematických modelů a algoritmů umožnilo společnosti Renaissance Technologies odhalovat vzory a tržní trendy, které zůstávaly pro běžné obchodníky skryté. Tento přístup, známý jako kvantitativní investování, se od té doby stal oblíbenou strategií mezi hedgeovými fondy a dalšími institucionálními investory.

Investiční strategie Jima Simonse se zaměřují na používání komplexních kvantitativních modelů, které čerpají z širokého spektra dat – od tradičních tržních a ekonomických ukazatelů přes titulky zpráv a sentiment na sociálních sítích až po satelitní snímky. Tyto modely jsou navrženy tak, aby dokázaly identifikovat tržní vzorce, které lze efektivně využít k dosažení zisku.

Klíčem k úspěchu byla nejen samotná strategie, ale i schopnost Simonsovy firmy přitahovat a udržet špičkové odborníky v oblastech matematiky, informatiky a financí. Renaissance Technologies je známá mimořádně štědrým odměňováním a unikátní pracovní kulturou, která podporuje spolupráci a inovace. Tato kombinace umožnila firmě neustále zlepšovat své modely, být o krok napřed před konkurencí a poskytovat investorům nadstandardní výnosy.

Během své kariéry poskytl Simons řadu rozhovorů. V jednom z nich – publikovaném v září 2022 pod názvem Using Mathematics to Make Money redakční radou Journal of Investment Consulting – se podělil o to, co nazývá „tajnou omáčkou“ úspěchu Renaissance. Klíčovými ingrediencemi podle něj byly: nábor výjimečně talentovaných lidí, vybudování špičkové technologické infrastruktury a silná týmová spolupráce – podobná té ve vědeckých výzkumných týmech.

V tomto rozhovoru Simons hovořil také o tom, jak mu jeho matematické zázemí pomohlo uspět ve světě financí. Zdůraznil význam neustálého testování a zdokonalování investičních modelů, náboru špičkových vědců bez předchozích zkušeností ve financích a budování kultury založené na spolupráci, kreativitě a vědecké preciznosti.

Rozhovor odhaluje nejen fascinující pohled na svět investic, vědy a vzdělávání, ale také lidský rozměr úspěchu. Simons připomíná význam kvalitních učitelů, roli náhody a štěstí v životě a ukazuje, že vědecký přístup a pragmatický svět financí mohou jít ruku v ruce.

Za každou rovnicí a algoritmem se totiž skrývá lidský příběh – rozhodnutí, hodnoty a vize.

V následující části jsme proto vybrali některé z klíčových myšlenek a postřehů Jima Simonse, které poodhalují tajemství jeho mimořádného úspěchu.

V rozhovoru se Jima Simonse ptali: „V první části vaší kariéry jste byl mimořádně úspěšným matematikem s průlomovou prací v oblasti diferenciální geometrie. Vaše spolupráce se Shiing-Shenem Chernem byla obzvlášť důležitá pro budoucnost tohoto oboru, stejně jako pro mnoho dalších oblastí matematiky. Později jste přešel do oblasti financí. Pomohlo vám vaše rozsáhlé matematické vzdělání? Nebo to bylo spíše zajímavé, ale nepodstatné pro váš úspěch ve financích?“

Simons odpověděl: „Jak víte, Renaissance je velmi kvantitativně zaměřená a fakt, že jsem byl matematik, mi v tom pomohl. Dalo mi to schopnost rozpoznat, kdo je dobrý a kdo ne. Určitě mám rád matematiku a byl jsem v ní docela dobrý. Matematika byla velmi užitečná.“ Simons byl schopen i díky svému vzdělání matematika chápat nové myšlenky.

Jak nahlíží na tajemství úspěchu fondu Medallion? Simons opakovaně zdůrazňoval, že neexistuje žádné jednoduché tajemství úspěchu. Na otázku, co stojí za výjimečnými výsledky jejich vlajkového fondu Medallion, odpověděl stručně, ale výstižně: „Tajemství úspěchu Medallionu spočívá v letech tvrdé práce týmu špičkových vědců, kteří se na investování dívají čistě matematicky.“

V čele tohoto týmu dnes stojí Peter Brown, který se po odchodu Simonse stal výkonným ředitelem společnosti. Simons přiznává, že systém, který vybudovali, není snadné napodobit (replikovat). Důvod je jednoduchý – vytvoření modelů, které dnes Medallion používá, trvalo tisíce člověkoroků.

Matematika versus emoce trhu? Některé fondy dnes experimentují s behaviorálními přístupy, tedy s využíváním psychologických chyb, které lidé při investování dělají. Simons však na podobné trendy nesázel: „My se držíme matematiky,“ řekl bez váhání.

Právě přísná disciplína a kvantitativní přístup jim umožňují oddělovat „signál od šumu“ – tedy hodnotné informace od náhodných výkyvů. V investování je to klíčové. Jeho slavná matematická práce – tzv. Chern–Simonsova teorie, která má významný vliv ve fyzice a teorii strun, podle Simonse nemá s investováním nic společného. Přesto byla výborným tréninkem mysli: „Matematika, kterou jsem dělal, byla hlavně tréninkem. Nijak nepřispěla k vydělávání peněz.“

Model se neustále mění. Na otázku o životnosti jejich investičního modelu odpovídal Simons pragmaticky: některé jeho části vydrží dlouhé roky, jiné musejí být nahrazeny. Některé se ukáží být chybné od začátku – protože nesprávně interpretovaly šum jako signál. „Model neustále upravujeme. Některé části vydrží dlouho, jiné méně, a některé se ukážou být chybné už na začátku.“ Tato neustálá adaptace je nezbytná v měnícím se světě investic. Renaissance Technologies tak připomíná spíše vědeckou laboratoř než klasickou investiční firmu.

Neustálá evoluce modelu. Finanční trhy se mění v cyklech – některé strategie fungují, pak přestanou, a později se opět osvědčí. Jak na to reaguje Medallion? Podle Simonse je základem jeden systém, který se neustále zdokonaluje: „Máme jen jeden model, jeden systém, který průběžně vylepšujeme na základě nových signálů a celkového chování trhu.“

Samozřejmě, i v takovémto přístupu se stane, že některé změny se musí vrátit zpět, když se ukáže, že nefungují. Tento proces je velmi podobný tzv. data miningu – tedy testování obrovského množství strategií a hledání těch, které přinášejí výsledky. „Ano, děláme hodně data miningu. Máme tisíce počítačů, které prohledávají data a hledají informace související s pohyby obchodovatelných nástrojů. Někdy to funguje, někdy ne.“

Simons zároveň přiznával, že dnes je kvantitativní investování těžší než dříve – zejména kvůli rostoucí konkurenci. „Ano, je to těžší. Když jsme začínali, byly možná jeden nebo dva kvantitativní fondy. Dnes jich je mnoho. Je to jako v každém byznysu – musíte být lepší než konkurence.“

Nová data a umělá inteligence. S rozvojem technologií dnes fondy pracují s obrovským množstvím dat – a Renaissance Technologies není výjimkou. Každý nový datový zdroj se automaticky stává součástí jejich systému. A jak je to s umělou inteligencí a strojovým učením, které jsou dnes módním trendem i ve světě financí?

Pro Simonse a jeho tým jsou tyto technologie důležitým nástrojem, který se přirozeně zařadil mezi ostatní přístupy: „Strojové učení udělalo velký pokrok a je velmi důležité pro naši práci – jak v Renaissance, tak v nadaci Flatiron.“ Ačkoli některé algoritmy mohou působit jako „černá skříňka“, kde není jasné, proč se rozhodly právě tak, Simons si zjevně uvědomuje jejich sílu a přínos – a spoléhá se spíš na výsledky než na vysvětlení.

Tým nikoliv z finančníků, ale z vědců. Jedním z klíčových rozdílů Renaissance Technologies je způsob, jakým Simons budoval tým. Místo klasických absolventů finančních oborů vyhledával matematiky, fyziky, statistiky – zkrátka vědce, kteří nikdy nepracovali ve finančním sektoru. Důležité byly analytické schopnosti, ne minulost v hedgeových fondech. „Hledáme velmi dobré vědce, kteří mají zájem si také něco vydělat. Nehledíme na lidi s minulostí ve finančním průmyslu.“

O hledání talentů do Renaissance. Simons zároveň kritizoval způsob, jakým se vedou pracovní pohovory – tedy důraz na rychlé odpovědi a testování „bystrosti pod tlakem“. Sám se nepovažoval za extrémně rychlého myslitele: „Nikdy bych neuspěl na matematické olympiádě. Nejsem rychlý myslitel, jen tvrdě pracuji.“

Dokonce vzpomínal jeden konkrétní případ, kdy kandidáta, kterého ostatní odmítli jako „pomalého“, přijal na základě rozhovoru s jeho školitelem z Harvardu – a byl to podle Simonse vynikající zaměstnanec. Důkazem jeho přístupu je i jeho vlastní kariéra: klíčový matematický článek mu trvalo napsat pět let, ale získal přes 1 800 citací – což je v matematice mimořádně vysoké číslo. Rychlost v interview není to nejdůležitější.

Výzvy a příležitosti kvantitativního investování. Kvantitativní investování dnes čelí několika výzvám – nejen kvůli konkurenci, ale i složitějšímu trhu a novým technologiím. Simons však stále viděl v tomto přístupu budoucnost, pokud se zachová kvalita a schopnost přizpůsobení. „Oblast je přeplněná, ale stále jsou tu nové příležitosti. Je třeba být o krok napřed.“

Zajímavá je jeho zkušenost z Norska, kde se zúčastnil předávání Abelovy ceny. Tam ho oslovil tým, který spravuje norský státní fond – jeden z největších na světě. Když se ho zeptali na kvantitativní metody, Simons se jen pousmál: „Navrhl jsem jim, že by možná nebylo špatné, kdyby zaměstnali pár kvantů.“

Na závěr rozhovoru položil Edward Baker otázku, která zajímá mnoho mladých lidí se zájmem o finance:

„Jime, kdyby za vámi dnes přišel mladý matematik a řekl: Chci se pustit do investičního byznysu, povzbudil byste ho? A jakou radu byste mu dal?“

Jim Simons odpověděl s nadhledem a špetkou svého typického pragmatismu: „Povzbudil bych matematiky, kteří chtějí vydělávat peníze. Poradil bych jim, aby se přihlásili do společnosti Renaissance a pokusili se tam získat místo. Myslím, že příležitostí je stále dost.“

Jim Simons nebyl jen brilantní matematik a zakladatel jednoho z nejúspěšnějších investičních fondů v historii – Renaissance Technologies – ale také důkazem toho, že analytické myšlení, systematické experimentování a schopnost obklopit se těmi nejlepšími lidmi mohou vést k výjimečným výsledkům i v tak nepředvídatelném světě, jako jsou finanční trhy. Jeho cesta od matematického výzkumu k revoluci v kvantitativním investování ukazuje, že nekonvenční přístup a otevřená mysl mohou způsobit zásadní posun v celém odvětví.

Simons však nezůstal jen u financí – prostřednictvím své nadace Math for America a dalších filantropických projektů podpořil vzdělávání, vědu a základní výzkum, čímž zanechal hluboký odkaz i mimo svět financí. Jak sám jednou řekl: „Štěstí hraje významnou roli v životě každého z nás,“ a zároveň dodal, že jeho úspěch byl především výsledkem tvrdého přemýšlení a práce, neustálého zlepšování modelů a týmové spolupráce. Svého bohatství dosáhl až v investování, ale původně ho hnala touha dělat vědu, ne vydělávat peníze.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.