Bublina okolo AI sektoru se nafukuje a brzy praskne

Akcie technologických gigantů lámou rekordy a investoři věří, že umělá inteligence přinese novou éru růstu. Kapitálové výdaje na AI se staly hlavním motorem americké ekonomiky a valuace firem dosahují historických maxim. Zároveň ale roste i energetická náročnost, zadluženost menších hráčů a obavy, zda investice do AI skutečně přinášejí očekávané výsledky.

Nová dekáda, supercyklus a změna většiny odvětví kvůli AI

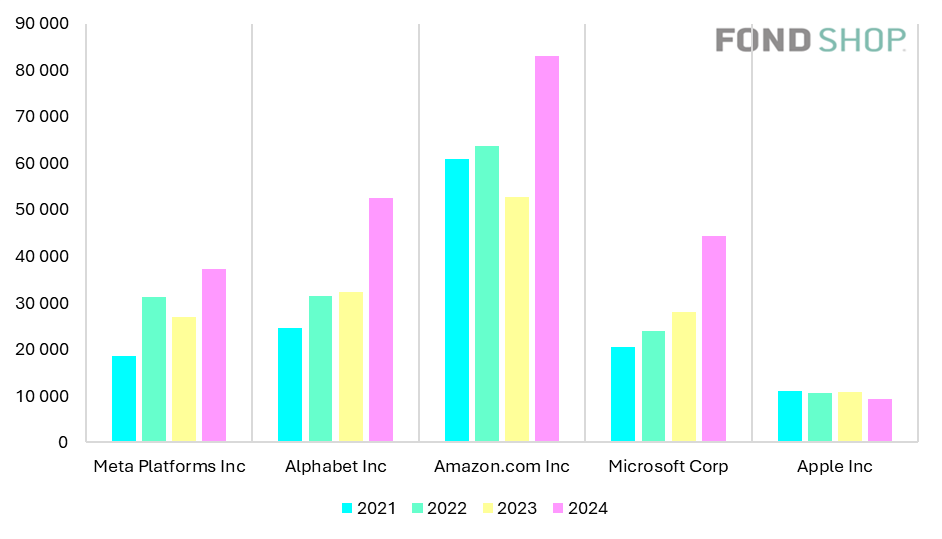

Akcie největších technologických firem rostou o desítky procent od začátku roku 2025 a navazují tak na své podobně silné zhodnocení z předchozích 2 let 2023 a 2024. V současnosti nejvíce citovaná společnost OpenAI plánuje v příštím roce IPO a mezitím oznamuje dohody v miliardách dolarů s největšími giganty na světě. Valuace rostou, projekce kapitálových výdajů přesahují desítky miliard dolarů a my se ptáme, jak dlouho je tento růst udržitelný a jak dlouho bude trvat, než tato některými analytiky nazývaná bublina splaskne?

Na tyto a další otázky se podívali analytici z JPMorgan a přišli se znepokojivými výsledky. Dle jejich analýzy se kapitálové výdaje související s AI staly v první polovině roku 2025 hlavním motorem růstu americké ekonomiky, dokonce před spotřebou domácností. Navíc akcie spojené s AI se od uvedení ChatGPT v listopadu 2022 podílely na 75 % výnosů indexu S&P 500, 80 % růstu zisků a 90 % růstu kapitálových výdajů. Tedy, riziko úpadku umělé inteligence není vysoké jen pro investory, ale pro celou americkou ekonomiku, která je navíc sužována shutdownem a rizikem oslabení nezávislosti Fedu nebo stagflačního vývoje.

Pokračování článku je dostupné pro předplatitele

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.