Fondy kolektivního investování překonaly bilionovou hranici

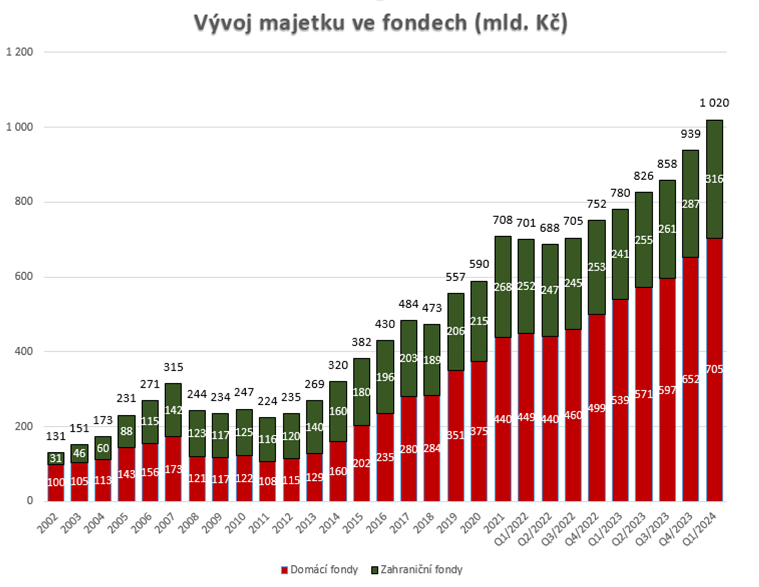

Investice do domácích a zahraničních fondů kolektivního investování nabízených v České republice dosáhly k 31. 3. 2024 výše 1,020 bilionu Kč. Spolu s fondy kvalifikovaných investorů, které překonaly hranici půl bilionu tak celkové investice do investičních fondů v ČR představují již více než 1,5 bilionu korun.

Investice do domácích a zahraničních fondů kolektivního investování nabízených v České republice dosáhly k 31. 3. 2024 výše 1,020 bilionu Kč. Spolu s fondy kvalifikovaných investorů, které překonaly hranici půl bilionu tak celkové investice do investičních fondů v ČR představují již více než 1,5 bilionu korun.

Celkový objem majetku svěřený správcům aktiv v České republice nebo jejich prostřednictvím správcům aktiv v zahraničí dosáhl k 31. 3. 2024 výše 2,465 bilionu korun a narostl během prvního čtvrtletí o 119 miliard Kč (tj. o 5,05 %, z 2,346 bilionu Kč k 31. 12. 2023 na 2,465 bilionu Kč k 31. 3. 2024).

Jana Brodani, Výkonná ředitelka AKAT: „Majetek ve fondech kolektivního investování narostl od začátku roku o 81 miliard korun. Na tomto růstu se podílel jak příznivý vývoj na finančních trzích, tak i příliv nových investic.“

Největší nárůst majetku zaznamenaly fondy dluhopisové, a to o 42 miliard Kč, následovány fondy akciovými s nárůstem 24 miliard a smíšenými fondy s nárůstem 19 miliard.

"Vstup do roku 2024 se na kapitálových trzích nesl opět v pozitivním duchu, když hlavním tahounem růstu cen byl akciový trh a nejvíce pak technologický sektor. Na dluhopisových trzích jsme byli svědky korekce až příliš optimistických očekávání na pokles úrokových sazeb, přesto dluhopisové fondy dodaly pozitivní zhodnocení v čele s fondy peněžního trhu díky stále vysokým výnosům do splatnosti. Avizovaný a – ruku v ruce s uvolňováním měnové politiky – již zahájený pokles úroků na spořících účtech povede k dalšímu přesunu úspor směrem do fondů kolektivního investování i v nadcházejících měsících." prohlásil předseda AKAT Martin Řezáč.

Objem majetku zainvestovaného ve Fondech kvalifikovaných investorů dosáhl 503 mld. Kč a zaznamenal tak čtvrtletní nárůst o 52 mld. Kč (tj. o 11,6% z 451 mld. Kč k 31. 12. 2023 na 503 mld. Kč k 31. 3. 2024). Celková hodnota majetku svěřeného custodianům vzrostla k 31. 3. 2024 na hodnotu 4,414 bilionu Kč.

Autor: AKAT ČR

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.