CBDC: Klíč k moderní ekonomice nebo riziko nadvlády?

Digitální měny centrálních bank (CBDC: central bank digital currencies) představují novou formu peněz vydávaných přímo centrálními bankami v elektronické podobě. Na rozdíl od kryptoměn, jako je Bitcoin, jsou CBDC státem garantované a mají za cíl nabídnout rychlou, nákladově efektivní, spolehlivou a odolnou infrastrukturu platebního styku v prostředí rostoucí digitalizace ekonomiky. Co jsou vlastně zač? Mohou mít nějaká rizika? Na to se podíváme v dnešním článku.

V současnosti více než 130 zemí, představujících 98 % globálního HDP, zkoumá možnosti zavedení CBDC. Mezi nimi jsou i velké ekonomiky jako Čína, která již pilotuje digitální jüan, nebo eurozóna s projektem digitálního eura.

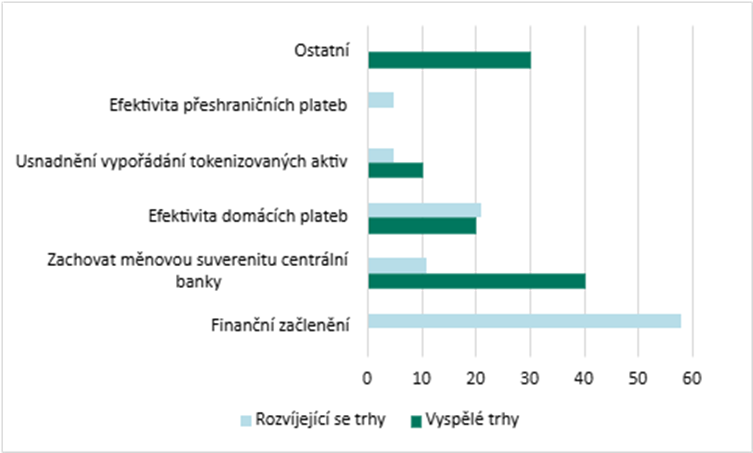

Klíčovou otázkou zůstává, jakým způsobem a do jaké míry mohou CBDC transformovat globální ekonomiku. Mohou přinést výhody, jako je zvýšení finanční inkluze, snížení transakčních nákladů a zrychlení plateb. Na druhé straně však vyvolávají obavy týkající se ochrany soukromí, bezpečnosti a stability finančního systému.

Než ale začneme, pojďme se podívat, co se vlastně skrývá pod pojmem CBDC.

Já jsem CDBC!

Digitální měna centrální banky (CBDC) je digitální forma peněz centrální banky, která se liší od zůstatků na tradičních rezervních účtech. Představuje závazek centrální banky denominovaný v existující zúčtovací jednotce, který slouží jako prostředek směny i jako uchovatel hodnoty. V podstatě může laik chápat CBDC jako digitální protějšek fyzické hotovosti vydávané centrální bankou.

Klíčovým rozlišovacím znakem CBDC je jeho přímý nárok na centrální banku/vládu, na rozdíl od peněz komerčních bank. Cílem CBDC je nabídnout stejnou úroveň zabezpečení a důvěry jako fyzická hotovost, ale v digitálním formátu. Lze je obecně rozdělit do dvou typů:

1. Maloobchodní CBDC

- Dostupné pro: širokou veřejnost, včetně jednotlivců a firem.

- Účel: Poskytnout digitální formu hotovosti pro každodenní transakce, která může nahradit nebo doplnit fyzickou hotovost.

- Dopad: CBDC by mohly narušit stávající finanční systém, potenciálně ovlivnit bankovní vklady a vyžadovat významný rozvoj finančně-technologické infrastruktury.

- Příklady: písečný dolar na Bahamách, DCash z východního Karibiku, JAM-DEX na Jamajce a eNaira v Nigérii.

2. Velkoobchodní CBDC:

- Dostupné pro: vybrané finanční instituce s účty u centrální banky.

- Účel: Usnadnit mezibankovní vypořádání, případně zlepšit efektivitu a rychlost plateb velkých hodnot a přeshraničních transakcí.

- Dopad: Funguje v rámci stávajícího dvoustupňového bankovního systému s menším potenciálním narušením finančního sektoru.

- Příklady: Projekt Helvetia, spolupráce mezi Švýcarskou národní bankou a společností SIX, provozovatelem infrastruktury finančního trhu.

Volba mezi maloobchodním nebo velkoobchodním CBDC závisí na konkrétních potřebách a cílech dané země. Zatímco maloobchodní CBDC se zaměřuje na širší společenský dopad, včetně finančního začlenění, velkoobchodní CBDC se zaměřuje na zlepšení účinnosti a stability finančního systému.

Zájem o CBDC pramení z několika faktorů včetně klesajícího používání fyzické hotovosti, vzestupu digitálních transakcí a soukromých digitálních měn i potřeby centrálních bank udržovat kontrolu nad měnovou politikou ve stále více digitálním světě.

Digitální měny centrálních bank (CBDC) výhody / nevýhody

Potenciální výhody

- Lepší přístup k finančním službám a finančnímu začlenění: CBDC mají potenciál podporovat finanční začlenění zlepšením přístupu k digitálním finančním službám pro jednotlivce a podniky, zejména ty, které jsou v současnosti vyloučeny z tradičního bankovního systému. Mohly by nabídnout levný, bezpečný a pohodlný způsob provádění plateb, a to zejména v rozvojových zemích.

- Posílený přenos a provádění měnové politiky: CBDC by mohly potenciálně zlepšit provádění měnové politiky tím, že centrálním bankám poskytnou přímější a efektivnější kanál k ovlivňování úrokových sazeb a nabídky peněz. Úročené CBDC by mohly pomoci stanovit pevné dno pod sazbami peněžního trhu, čímž by mohla být měnová politika efektivnější.

- Snížená závislost na hotovosti a vyšší efektivita platebních systémů: CBDC by mohly snížit závislost na hotovosti a zlepšit efektivitu a bezpečnost platebních systémů. Mohly by usnadnit rychlejší vypořádání a snížit transakční náklady, zejména u přeshraničních plateb.

- Konkurence a inovace ve finančním sektoru: CBDC mohou podporovat hospodářskou soutěž a inovace ve finančním sektoru tím, že nabízí alternativu k tradičním bankovním vkladům a platebním službám. To by mohlo vést ke zlepšení služeb, nižším nákladům a většímu finančnímu začlenění.

- Snížení kriminality a lepší výběr daní: Poskytnutím transparentnějšího a sledovatelného platebního systému by CBDC mohly potenciálně snížit kriminalitu, včetně daňových úniků, praní špinavých peněz a nezákonných transakcí, a také zlepšit výběr daní.

Možné nevýhody

- Finanční disintermediace a „bank runs“: CBDC by mohly potenciálně odstranit zprostředkovatele komerčních bank tím, že od nich „odčerpají“ vklady klientů, zejména pokud CBDC budou nabízet vyšší úrokové sazby nebo posilovat bezpečnost. To by mohlo mít negativní dopad na financování a likviditu bank, a dokonce by to mohlo vyvolat tzv. „runy“ na banky, zejména v době finančních potíží dané země, což (jak víme z historie) nikdy nedělá dobrotu! Centrální banky by však mohly vše navrhnout tak, aby se tato rizika zmírnila omezením zůstatků nebo uvalením poplatků na velké držby CBDC.

- Dopad na měnovou politiku a úrokové sazby: Zavedení CBDC by mohlo mít složité a nejisté důsledky pro měnovou politiku a úrokové sazby. Jejich dopad na časovou strukturu úrokových sazeb je obtížné předvídat a závisel by na faktorech, jako je úroková politika CBDC a chování investorů.

- Obavy o soukromí a zabezpečení: CBDC vyvolávají obavy o soukromí a bezpečnost. V závislosti na jejich konstrukci by CBDC mohly umožnit větší dohled nad transakcemi ze strany centrálních bank nebo vlád. Zachování soukromí uživatelů při dodržování předpisů proti praní špinavých peněz a potírání financování terorismu představuje výzvu. Narušení bezpečnosti v systémech CBDC by navíc mohlo mít významné ekonomické důsledky.

- Technologické výzvy a složitost: Implementace a provoz systémů CBDC zahrnuje značné technologické výzvy. Centrální banky musí vyvinout robustní a bezpečnou infrastrukturu, řešit problémy s interoperabilitou se stávajícími platebními systémy a zajistit škálovatelnost, aby zvládaly velký objem transakcí.

- Omezené historické zkušenosti a nejistota: Vzhledem k tomu, že CBDC jsou relativně novým konceptem, existuje jen omezená historická zkušenost, ze které lze čerpat při hodnocení jejich potenciálních přínosů a nevýhod. Dlouhodobé důsledky jejich zavedení jsou nejisté, vyžadují pečlivé zvážení a neustálý výzkum.

Je důležité si uvědomit, že konkrétní dopady CBDC budou do značné míry záviset na jejich návrhu a implementaci, stejně jako na konkrétní ekonomické a finanční situaci každé země.

Pokračování článku je dostupné pro předplatitele

Odemkněte si exkluzivní obsah webu FOND SHOP

- Aktuální a srozumitelné informace z oblasti investování a finančního plánování.

- Neomezený přístup k obsahu webu, včetně archivních a prémiových článků.

- Autentický zdroj rad, tipů a know-how pro úspěšné investiční rozhodování.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.