Poprvé v historii měření stahovali investoři peníze z ESG fondů

Poprvé v historii měření společností Morningstar zaznamenaly ESG fondy čistý globální odliv majetku v souvislosti s velkým odlivem amerických investorů od strategií v oblasti životního prostředí, sociálních věcí a správy a řízení.

ESG fondy a ETF (když budeme dále mluvit o fondech obecně, máme tím na mysli i ETF) se v posledních letech těšily značnému zájmu investorů a peníze do nich proudily rychlým tempem. Ovšem to se změnilo v posledních měsících a zejména ve čtvrtém kvartálu loňského roku. Šlo totiž o první kvartál v historii měření Morningstar, kdy ESG fondy zaznamenaly čistý odliv majetku. Ono slovo „čistý“ značí, že je vše očištěno o pohyby na trhu (tedy např. růst akcií atd.) a jde tak skutečně o peníze, které investoři vybrali.

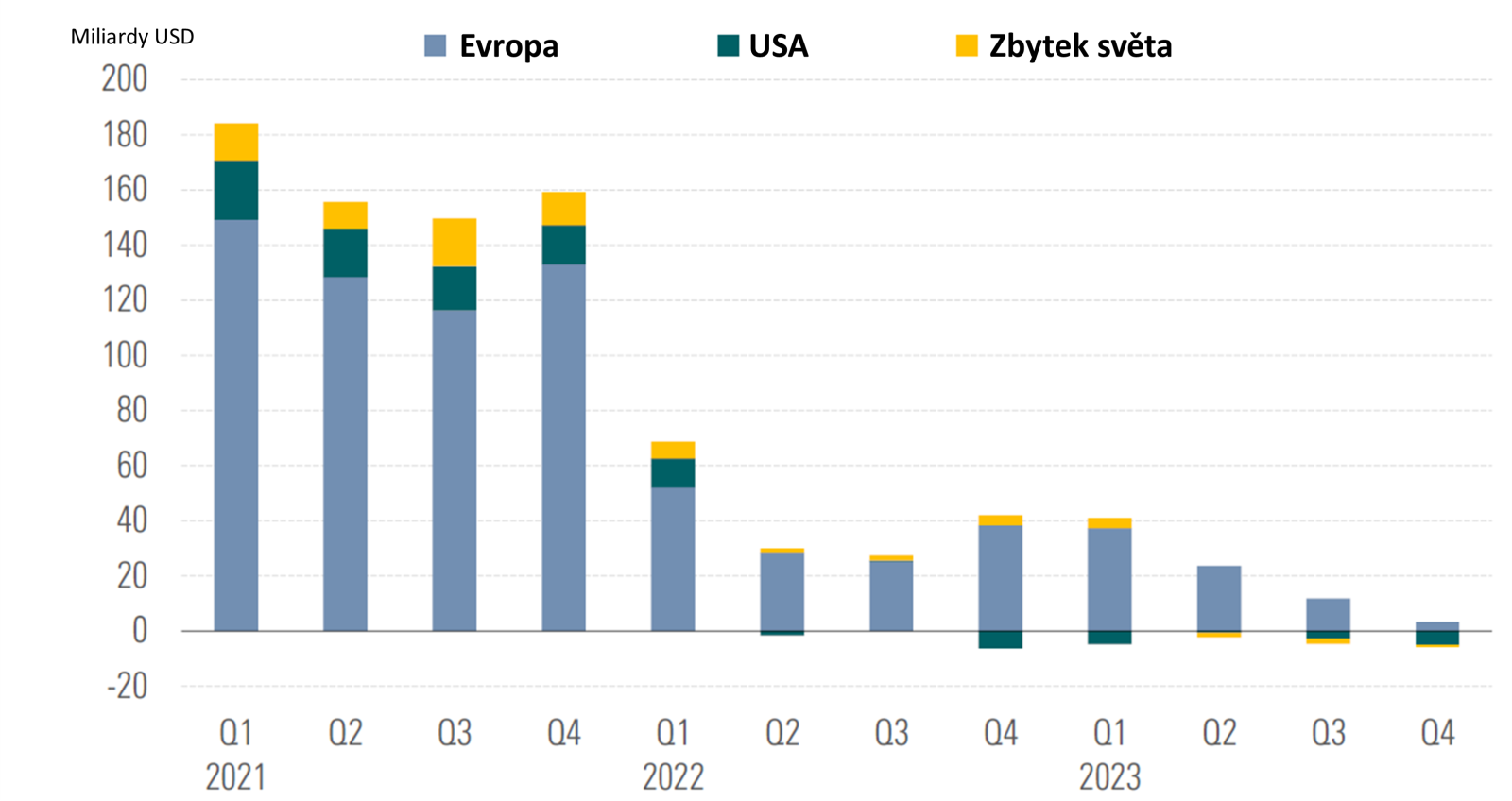

Jak je přitom vidět z grafu 1, za vším stojí hlavně USA. Ačkoliv si to možná řada lidí neuvědomuje, a dá se říci, že z pohledu finančních trhů jako takových takřka všemu dominují USA, v případě ESG fondů je to naopak Evropa.

Ostatně stačí pohled na tabulku 1, která vše zachycuje ještě v o něco vyšším detailu. Jestliže jsou aktuálně dle dat Morningstar v ESG fondech zainvestovány asi 3 biliony dolarů, na Evropu z toho připadá asi 2,5 bilionu dolarů.

| Region | Čistý příliv / odliv za 4Q 2023 v mld. USD | AUM v mld. USD | % z celku | Počet fondů (OPF i ETF) | % z celku |

| Evropa | 3,3 | 2492 | 84% | 5433 | 73% |

| USA | -5,1 | 324 | 11% | 647 | 9% |

| Asie bez Japonska | 0,1 | 62 | 2% | 595 | 8% |

| Austrálie / Nový Zéland | 0,6 | 33 | 1% | 263 | 4% |

| Japonsko | -1,2 | 25 | 1% | 235 | 3% |

| Kanada | -0,2 | 31 | 1% | 312 | 4% |

| Celkem | -2,5 | 2967 | 7485 | ||

| Zdroj: Morningstar | |||||

V Evropě se přitom, zdá se, zájem o ESG zatím ještě drží, i když slábne. Udržitelné fondy zde totiž dopadly lépe než širší trh a ve 4Q získaly zmíněných 3,3 miliardy USD čistých nových peněz. ESG ETF přitom získaly 21,3 miliardy USD nového majetku, ovšem z aktivně spravovaných udržitelných fondů téměř 18 miliard USD odteklo. To je ale spíše otázka debaty aktivní vs. pasivní správa.

Pravdou také je, že za celý rok získaly evropské udržitelné fondy 76 miliard USD nových peněz, zatímco „běžné evropské fondy“ zaznamenaly roční odliv 50 miliard USD. Čili v Evropě ESG skutečně zatím popularitu má.

Jak je patrné z grafu 1, čistý příliv 3,3 miliardy USD je výrazně menší než dříve. Ovšem na druhou stranu je třeba objektivně dodat, že roli samozřejmě hrála celková situace na trhu. Ostatně sama společnost Morningstar uvedla, že je třeba tento vývoj vnímat v kontextu přetrvávajících vysokých úrokových sazeb, obav z recese a obav z šíření války.

To ale nemění nic na tom, že odkupy v minulém čtvrtletí byly v ESG fondech globálně větší než v běžných fondech. Čistý odliv totiž představoval pokles o 0,1 % v poměru k celkovým aktivům globálních udržitelných fondů, zatímco v případě širšího spektra fondů se čisté odlivy pohybovaly jen na úrovni 0,05 % celkového objemu.

Za vším lze přitom hledat hlavně USA, kde ESG fondy naopak za 4Q zaznamenaly čistý odliv majetku přes 5 miliard dolarů. Jak je navíc patrné z grafu 1, peníze z ESG fondů v USA odtékaly již v předchozích kvartálech, jen to tehdy ještě „Evropa dokázala zachránit“.

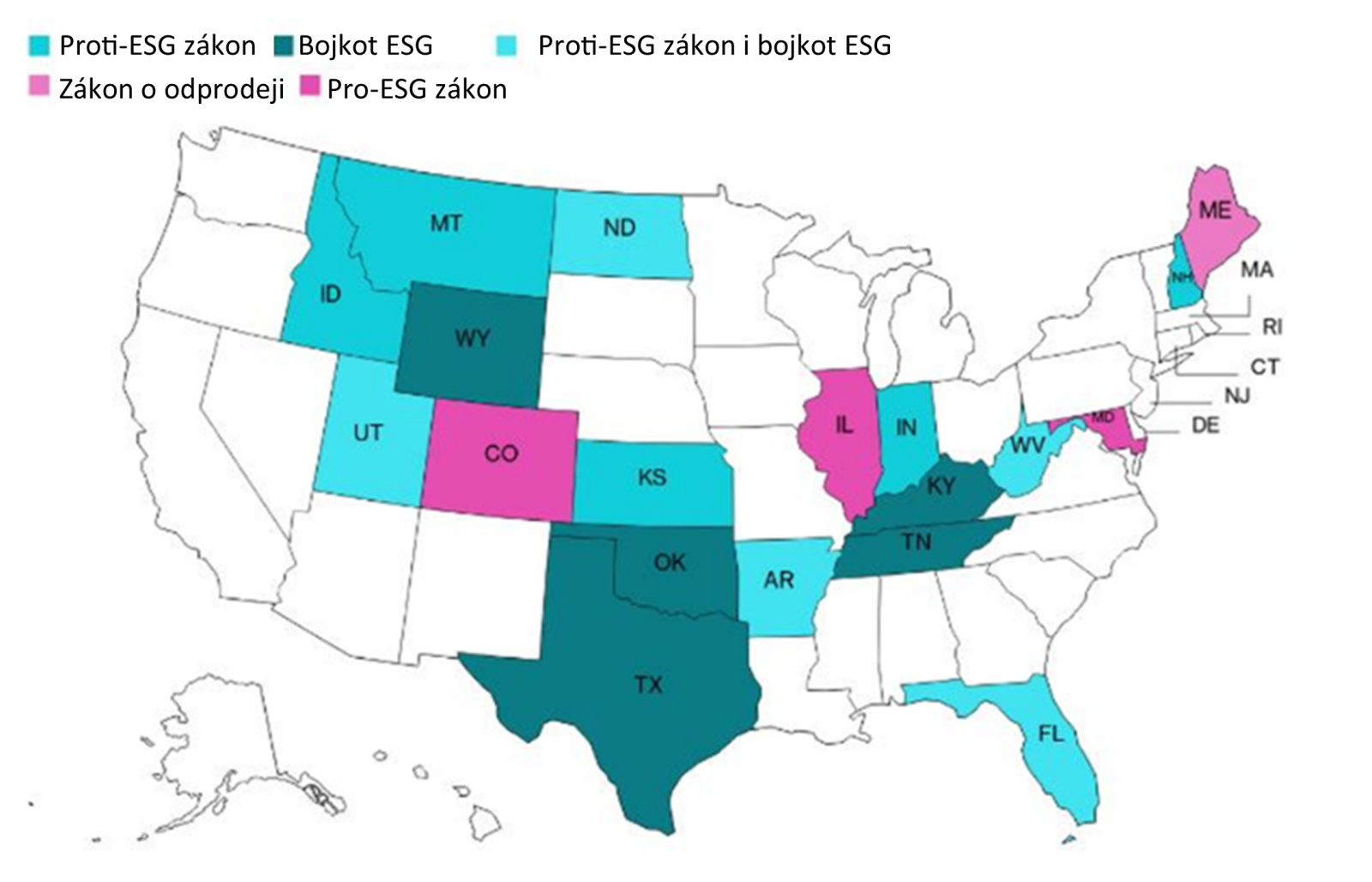

Je totiž třeba si uvědomit, že ESG je v USA silně politicky rezonující téma. Ostatně stačí se podívat na přiložený obrázek, který ukazuje, jaké státy v USA přijaly nějaké pro, ale hlavně proti-ESG zákony (data jsou platná k létu 2023).

Jestli je tento způsob debaty ten pravý, je otázka. Faktem také je, že kolem ESG zůstává stále celá řada nejasností, jak jsme ostatně nedávno psali. A bez jejich vyjasnění se ESG bude v mnohdy prazvláštních debatách zmítat i nadále. Výsledkem toho, že jde o polarizující téma, je mimo jiné to, že zatímco jedni si vůči společnostem stěžují, že pro ESG dělají málo, druzí mají naopak k těm samým společnostem výhrady, že v ESG zašly až moc daleko.

V každém případě bude zajímavé sledovat, jak se vše kolem ESG vyvine v dalších měsících a letech. Tím, že ESG v USA zatím moc neláká, vzniká přirozeně příležitost, pokud by se celá situace otočila. Značný prostor pro růst. Jenže z druhé strany je také možné, že se nezájem o ESG z USA přesune do Evropy, nebo v Evropě prostě narazí na mantinely. Jeden kvartál ale ještě nic moc neznamená a bude tedy důležité, jak se vše vyvine dále.

V konečném důsledku by v každém případě mělo být finální rozhodnutí na investorovi a na jeho preferencích.

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.