EMUN Fixed Income

Aktivně řízený dluhový fond s multi-strategií zaměřený na příležitosti na kreditním a úrokovém trhu. V dosavadní historii dosáhl na zajímavý výnos za příznivé poplatkové struktury.

V České republice lze narazit na poměrně velké množství fondů kvalifikovaných investorů, které se těší značnému zájmu investorů. Jedním z důvodů je i to, že tyto fondy mohou na rozdíl od klasických podílových fondů snáze pracovat s alternativními investičními strategiemi a aktivy.

Tak je tomu i v případě fondu EMUN Fixed Income, který se zaměřuje na investice na kreditním a úrokovém trhu a za první rok své existence zhodnotil o 8,8 %. Nejde tedy o klasický dluhopisový fond, ale jeho záběr je širší. Proto neuškodí se na něj podívat více v detailu.

Dluhové nástroje a aktivní správa

Základní popis fondu říká, že „EMUN Fixed Income je aktivně řízený multi-strategy dluhový fond zaměřený na příležitosti na kreditním a úrokovém trhu. Fond dynamicky kombinuje dluhové segmenty investováním do individuálních dluhopisových emisí a specializovaných kreditních strategií.“

Pokud bychom měli strategii více rozepsat, pak ono spojení „multi strategy“ odkazuje na skutečnost, že fond kombinuje investice do různých segmentů dluhového trhu od likvidních dluhopisů a strukturovaného kreditu až po alternativní dluhopisové investice typu private credit. Fond přitom může investovat jak do ETF či podílových fondů, tak do konkrétních dluhopisů a dalších typů dluhových nástrojů.

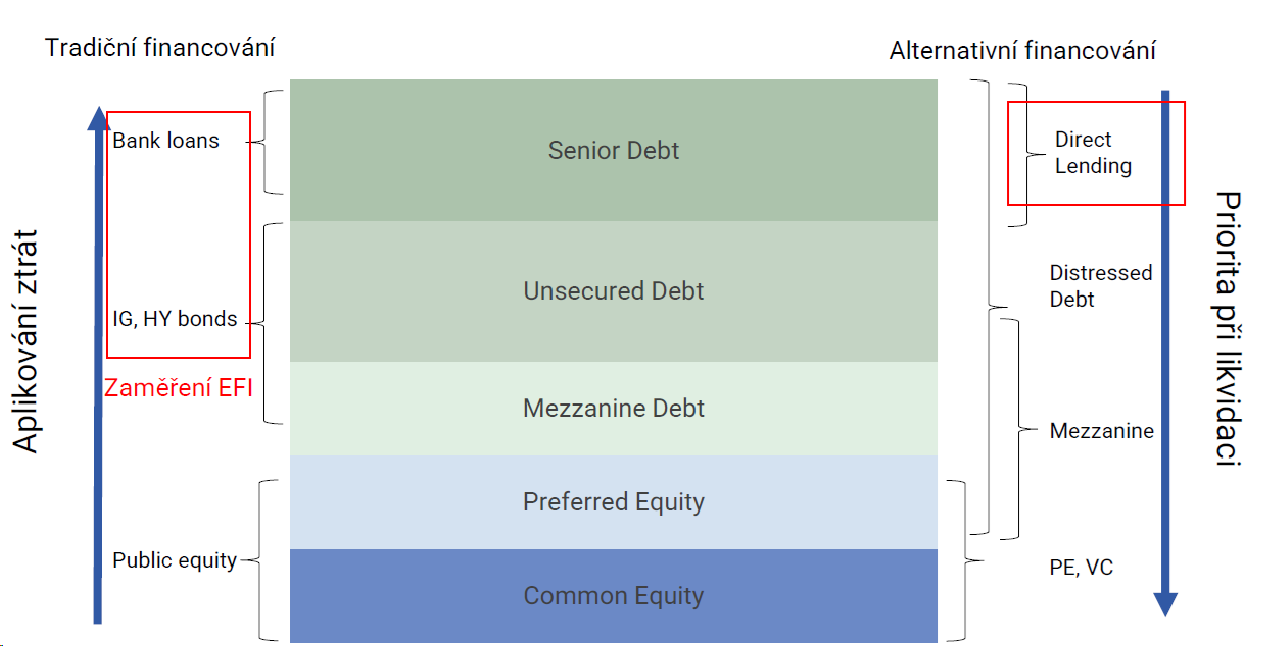

Celé portfolio je také rozloženo napříč kapitálovou strukturou s těžištěm v seniorních tranších. Vše přehledně ukazuje graf 1, ze kterého poměrně jasně vyplývá, na jaké typy dluhových investic se fond zaměřuje.

Zjednodušeně řečeno můžeme říci, že fond nejde vyloženě do těch nejvíce rizikových strategií či typů investic, ale drží se spíše v „horní polovině“. Fond tedy sice může na jednu stranu investovat třeba do HY dluhopisů a využívat přímé úvěrování s pákou i bez páky a řadu dalších strategií, nicméně z pohledu rizikovosti a výnosu platí, že by se kompozitní kreditní riziko celého portfolia mělo držet na hraně investičního stupně, tedy kolem ratingu BBB.

Zároveň platí, že portfolio je regionálně (byť s důrazem na náš region) i sektorově diverzifikováno a je diverzifikováno také z pohledu měn. Platí ovšem, že je-li to vhodné, přistupují portfolio manažeři k zajištění měnového rizika do CZK, aktuálně s využitím tzv. „carrytradu“ z úrokového diferenciálu – stále platí situace, kdy měnové zajištění není náklad, ale naopak vytváří zisk, vzhledem k vyšším sazbám u nás oproti eurozóně potažmo USA.

Pokud jde o aktivní správu, tak ta nespočívá jen ve výběrů konkrétních dluhových nástrojů a strategií, ale například také v řízení úrokového rizika fondu či durace portfolia.

Pro představu, zatímco ještě v květnu tohoto roku se durace portfolia pohybovala kolem hodnoty 4, aktuálně se již blíží 6 rokům s tím, jak portfolio manažeři reagují na současné i očekávané dění na dluhopisovém trhu.

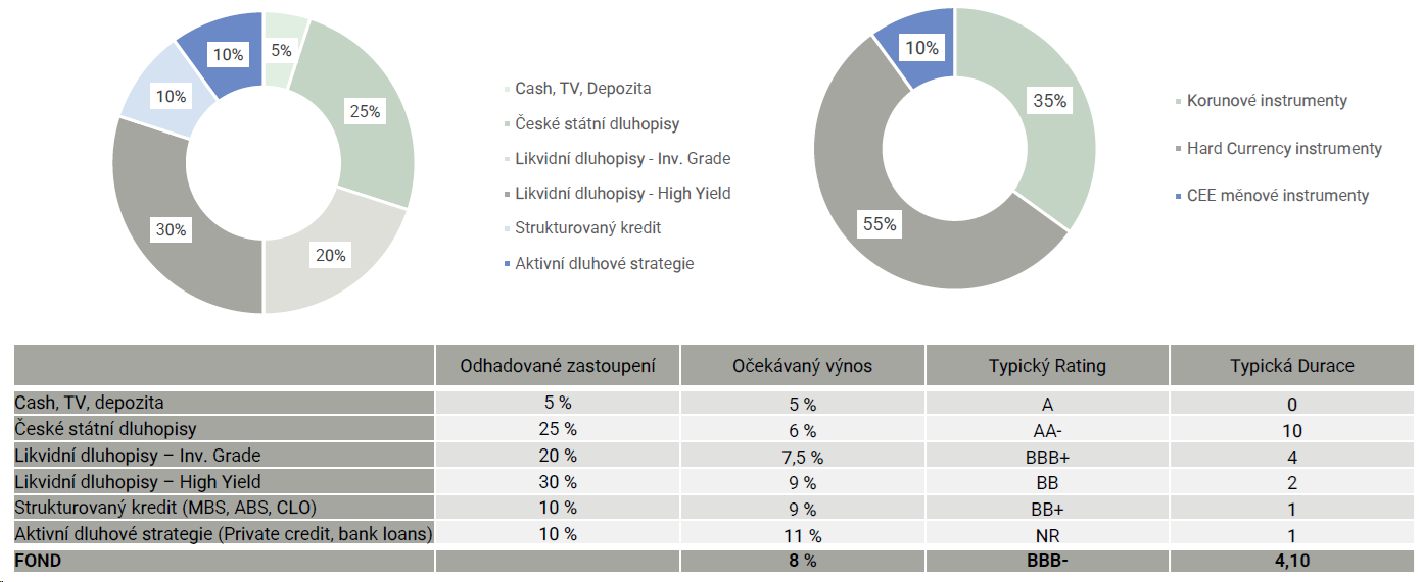

Za pohled také jistě stojí graf 2. Ten nabízí neutrální složení portfolia, od kterého se sice samozřejmě může fond odchylovat, nicméně pro bližší pochopení toho, co by jednotlivá aktiva měla v portfoliu dělat a jak je celé portfolio diverzifikováno, poslouží graf dobře.

Pokud jde o samotný investiční proces, tak ten začíná u vyhledávání dluhopisů, fondů, resp. segmentů dluhového trhu se zajímavým oceněním. Následuje analýza finančních výkazů daných společností, případně trhů, na kterých emitent podniká.

V momentě, kdy jsou nástroje vybrány a nakoupeny do portfolia probíhá i nadále pravidelná kontrola limitů a případný rebalancing, tedy změny v portfoliu na základě stanovených taktických cílů dle tržní situace.

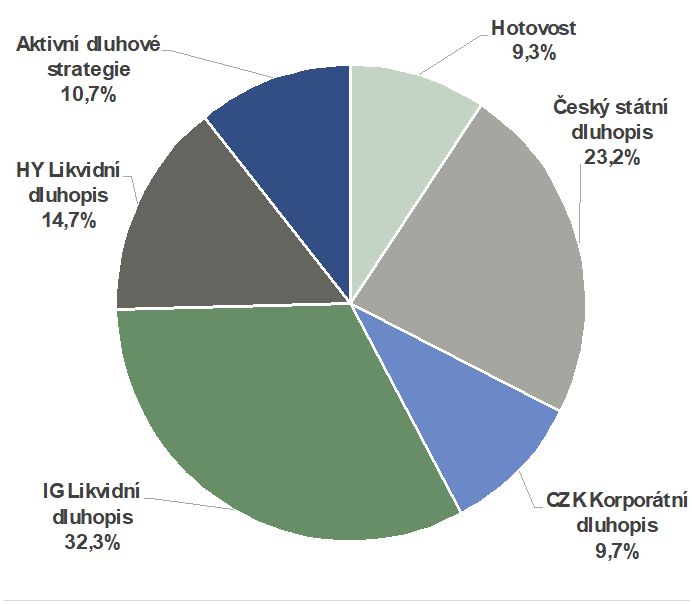

Vyšší durace

Základní pohled na složení portfolia fondu ke konci září zachycuje graf 3 a jak je z něj vidět, fond je v souladu se strategií diverzifikován mezi české státní a korporátní dluhopisy, stejně jako eurové dluhopisy investičního stupně i ty s vysokým výnosem. Pokud bychom se podívali na největší pozice, tak s cca 7 % zaujímá nejvyšší váhu Český státní dluhopis 4,85/2057, následuje s asi 6,9 % ETF TLT iShares 20+ Years Treasury bond a se zhruba 6,2 % poté fond Private Credit, zaměřený na přímé půjčky (Direct Lending). To jen potvrzuje, že portfolio může být tvořeno různými druhy investičních nástrojů.

Jak jsme již zmínili, průměrná durace portfolia je nyní vyšší, na úrovni necelých 6 let, což souvisí s očekáváním, že by ČNB, potažmo i další centrální banky mohly již v příštích měsících přistoupit ke snižování sazeb. A v takovém případě je výhodné mít vyšší duraci, protože dluhopisy s vyšší durací jsou obecně více citlivé na změny úrokových sazeb. No, a při poklesu úrokových sazeb ceny dluhopisů rostou.

Ostatně pokud se podíváme na aktuální výnos do splatnosti portfolia, dostaneme se na zajímavou hodnotu cca 6,6 %, a při započtení měnového zajištění dokonce na cca 7,9 %.

Tabulka 1 nabízí také detailnější pohled na ratingové složení portfolia a jak je z ní patrné, průměrný rating se nyní pohybuje na úrovni A-. To tedy znamená, že rating je aktuálně o něco vyšší než dříve zmíněných BBB, nicméně stále platí, že je portfolio ve spodní polovině investičního ratingu.

| Výnos za 1 rok | 8,8% |

| Výnos za YTD | 5,4% |

| Výnos za 3 měsíce | 0,3% |

| Charakteristiky portfolia | |

| Výnos do splatnosti portfolia | 6,6% |

| Durace portfolia | 5,8 let |

| Rozložení dle ratingu | |

| AA | 35,0% |

| A | 26,9% |

| BBB | 14,0% |

| BB | 16,2% |

| B | 8,0% |

| Průměrný rating | A- |

| Rozložení dle regionu | |

| CEE | 71,4% |

| USA | 24,3% |

| Eurozóna | 4,3% |

| Zdroj: EMUN Fixed Income | |

Z pohledu regionu je zase patrné o něco vyšší zastoupení eurových dluhopisů, než kolik činí neutrální složení. To vše je ale samozřejmě přirozeným důsledkem aktivní správy.

Poplatky a výnos

EMUN Fixed Income byl založen teprve před rokem a kousek, takže na detailnější pohled na výkonnost portfolia si budeme muset ještě počkat, nicméně jak je patrné z tabulky 1, v dosavadní historii si zatím fond připsal zajímavé zhodnocení v souladu s vytyčenými cíli, když za jeden rok zhodnotil o 8,8 %.

Poplatkově je fond nastaven poměrně příznivě s tím, že celková nákladovost, neboli TER se nyní pohybuje někde těsně nad 1 % a v druhém roce fungování fondu portfolio manažeři očekávají, že klesne pod 1 %. Na druhou stranu je ale nutné počítat s vyšší minimální investicí 5 milionů korun, což je více než u některých FKI, kde se mnohdy startuje na jednom milionu.

Každopádně lze říci, že vzhledem ke komplexní dluhové strategii a široké diverzifikaci vypadá fond EMUN Fixed Income určitě zajímavě.

| Typ fondu | Fond kvalifikovaných investorů; Otevřený podílový fond |

| ISIN | CZ0008477353 |

| Měna | CZK |

| Oceňování | měsíční |

| Obchodování | měsíční |

| Manažerský poplatek | 0,5 % |

| Vstupní poplatek | 0,5 % do 25 mil. CZK |

| Výstupní poplatek | 0 % |

| Doporučený investiční horizont | 3 roky |

| Minimální investice | 5 mil. CZK |

| Cílený výnos | 8 % p.a. před náklady a poplatky |

| Admin. náklady | 0,1 % při velikosti fondu 600 mil. CZK |

| Ostatní opex | 0,1 % při velikosti fondu 600 mil. CZK |

| Depozitář | ČSOB |

Článek vznikl ve spolupráci s EMUN Fixed Income

FOND SHOP newsletter

Souhrn toho nejdůležitějšího ze světa investování, finančních trhů, investičních instrumentů a sofistikovaného finančního plánování.

Přihlaste se k odběru newsletteru a mějte přehled o čem píše FOND SHOP.